《2022年Q3国内元宇宙投融资报告》发布

自从2021年,也就是“元宇宙元年”开始,大量互联网公司陆续进入元宇宙赛道,全球投融资总额突破了百亿元级别。

而进入2022年后,全球元宇宙市场投融资更加活跃,国内市场在数量和规模上都实现了大幅增长,各类项目类别入实质性建设阶段,大量传统企业、互联网巨头开始布局元宇宙赛道,全球投融资总额、数量均屡破前高,放眼国内市场,元宇宙产业在资本加持下分类日益精细,竞争格局初步显现。

为了帮助大家看清行业真相,抓住行业机遇,新浪VR联合企查查联合发布《2022年Q3国内元宇宙投融资报告》,供您参考!(完整版下载方法见文末)

以下结合报告中部分数据,对三季度国内元宇宙投融资进行分析介绍:

元宇宙投融资概况

2022年三季度,国内元宇宙投融资总额达到了228.4亿元人民币,投融资总额较二季度减少22.2亿元,环比降低8.9%;投资事件总数为339起,较二季度增加188起,环比增长125%。

其中,三季度已披露融资额的企业中,融资过亿元人民币的事件有49起,在投融资事件总数中占比14.5%,融资总额196亿元,占融资总额超86%;

融资额在1000万元到1亿元之间的融资共有69起,占投融资事件总数的20.4%,融资额为31亿元,占总投融资额的13.6%;

融资额在1000万元以下融资事件共计221起,占投融资事件总数的65.1%,融资额为1.4亿元,在融资总额中占比不足1%。

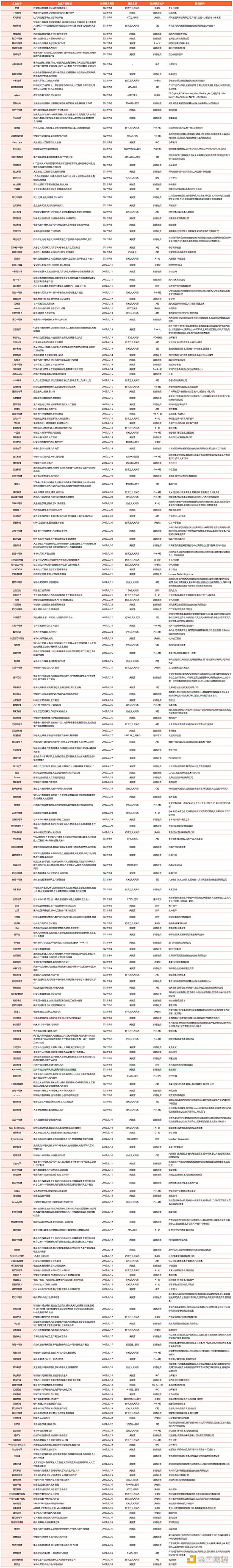

元宇宙投融资板块分布

从赛道分布来看,国内元宇宙市场投融资涉及领域主要包括硬件、软件、基础设施、场景应用四大板块。

2022年三季度,硬件板块共发生270起投融资事件,占投融资事件总数的79.6%;硬件板投融资总额216亿元,占投融资总额的64%,硬件板块投融资数量和总额较二季度增长均超过10倍。

软件板块投融资事件共4起,占投融资总数的0.1%,较二季度减少20起;软件板块融资额6.1亿元,占投融资总额的2.7%,较二季度下滑73%。

基础设施板块共发生48起投融资事件,较二季度增长37%,占投融资总数的14.2%;基础设施板块融资额5.6亿元,较二季度下滑94%,占投融资总额的2.5%。

场景应用板块共发生17起投融资事件,较二季度下滑77%,占投融资总数的5%;场景应用板块融资额为1亿元,占投融资总额的0.4%,较二季度下滑超99%。

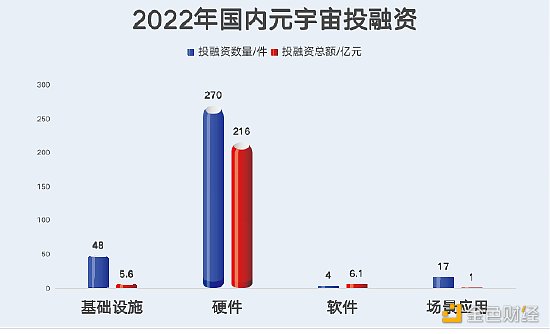

元宇宙大额投融资分布

大额融资方面,2022年三季度国内元宇宙融资额排名前十的分别为:中科创达约31亿元人民币、CyberOptics Corporation约3.8亿美元、合肥新汇成14.83亿人民币、深圳奥比中光12.4亿人民币、深圳豪鹏科技10.44亿人民币、沐曦集成电路10亿人民币、合肥本源量子计算约10亿元人民币、景略半导体(上海)约1亿美元、西安奇芯光电3.5亿人民币、此芯科技(上海)约5000万美元。

国内元宇宙融资额前十名企业融资总额高达115.84亿元,占投融资总数的50.7%,国内投融资分布总体两级分化趋势显著,强者恒强局面初步形成。

元宇宙投融资特点

按月度投资数来看,2022年三季度元宇宙投融资数量呈先平稳后下滑趋势。从7月的128起持续至8月的127起后,随后又下降至9月的84起。融资金额也从7月的84.1亿元持续至8月的81.3亿元,9月份则滑至63.1亿元。投融资规模整体虽然有所下滑,但变化并不显著。

资本风险偏好方面,三季度国内元宇宙投融资延续了上半年的趋势,资本更青睐光学模组、VR整机、相关芯片等硬件领域,其次是人机交互、数字孪生等新概念领域,被投资方则多为在虚拟现实细分领域具有一定知名度,且具有深耕技术、扩大市场、招引人才等需求的企业,整体上价值驱动更为明显。

全文总结

当下,中国经济正在由高速发展阶段转向高质量发展阶段,元宇宙庞大的产业链条对于推动新技术、新模式、新业态在广泛应用意义重大;及时参与到元宇宙发展浪潮,也有利于我国抓住潜在的时代机遇,避免错失全球产业红利,这是元宇宙的战略意义所在。

该报告通过数据对行业内投融资状况进行分析,希望能够帮您发现与探寻行业机遇。为您带来有用参考!

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

盘点2024年加密领域的七位杰出女性

盘点2024年加密领域的七位杰出女性金色精选

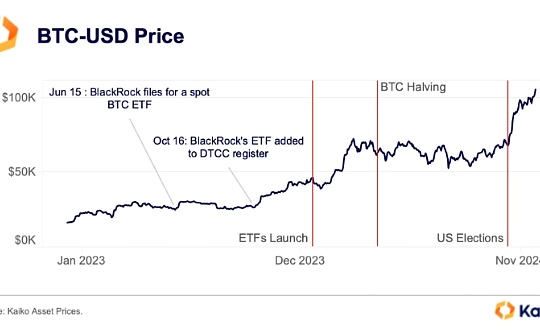

BTC ETF竟在圣诞前夕流出3.38亿美元?

BTC ETF竟在圣诞前夕流出3.38亿美元?区块链骑士

金色Web3.0日报 | Eliza将公布新代币经济学提案

金色Web3.0日报 | Eliza将公布新代币经济学提案金色财经 善欧巴

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部