DeFi协议真的需要代币才能运作吗?没有行不行?

来源:老雅痞

上周我在Twitter上提了一个问题:“说出一个没有代币就不能运作的DeFi协议”。

社区的回答从“所有”到“没有”多种多样,让人大开眼界。

那么,到底有这样的DeFi协议吗?为什么DeFi协议要发行代币呢?

代币作为一种筹款工具

很少有人会不同意,大多数项目都是出于财务需要而推出代币。

代币销售是筹集资金的首选和最简单的方式。与传统的股权投资相比,它需要更少(或不需要)的监管准备,成本更低,执行时间更短。

因此,如果没有必要的资金,一开始就不会有那么多项目。

其次,代币起到了引导流动性的作用。

你认为,如果没有流动性挖掘,Sushiswap是否能在没有为Uniswap的V2设计增加任何额外价值的情况下,吸引任何TVL或用户?

这让我怀疑,Uniswap推出UNI代币只是为了反击Sushi的威胁

构建社区的工具

代币也被用作构建社区的工具。但是围绕代币而不是协议本身构建社区是一个短期战略。

当价格暴跌时,你的社区将抛弃你。我们已经经历过很多次这种情况,当代币价格暴跌时,很多社区放弃了项目。

因此,真正的产品市场契合度才是建设社区的最终工具,但代币确实有助于引导它。

代币作为项目组成部分

一些DeFi协议将它们的代币整合到了其核心运作机制中。

SNX、GNS、RUNE或AMP代币有利于流动性的创建和转移。例如,SNX被用作sUSD的抵押品,而sUSD被用作集合债务,以实现合成资产的交易。

USDD、USDN、UST和FRAXX是由原生代币支持的(部分)算法稳定币。

Olympus的OHM充当了流动性的纽带。

然而,许多协议在技术上可以在没有代币的情况下运行:

DEX,衍生品交易所和DEX聚合器(Uniswap, Perpetual协议和1inch)

借贷协议(Aave,Compound)

收益聚合器(Yearn Finance或Beefy)

抵押稳定币(Maker的DAI)

钱包(Metamask或Argent)

它们的核心商业模式并不依赖于代币。让我们以Uniswap为例。

流动性提供者将资产存入资金池,以收取部分交易费用。用户在Uniswap上的交易得益于充足的流动性,这反过来又给LP带来了更多的费用。这进一步激励流动性提供者将更多资产存入协议。

代币作为风险管理工具

代币对于(某些)这些协议来说是一种风险管理工具!

例如,Maker的MRK是防止项目崩盘的担保:持有者承担稀释的风险,以弥补资本不足的债务。

事实上,Maker举行过拍卖,以530万DAI出售了2万MKR代币。这是在2020年黑色星期四事件之后发生的,当时某些清算人以0 DAI赢得了抵押品清算拍卖。

Perpetual DEX使用代币来建立保险基金,以防清算失败。

这种风险管理也扩展到了协议所有权上。

如果一个实体控制着所有资产和协议参数的密钥,你会使用Aave还是Compound ?

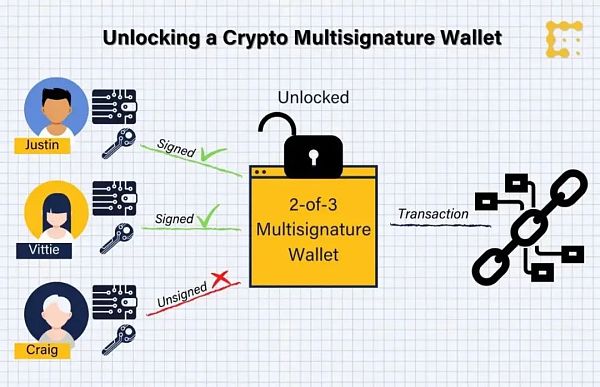

在DeFi(尤其是跨链桥)中,协议通常使用多签名来防止这一点,但治理代币将多签名扩展到了数百万人。

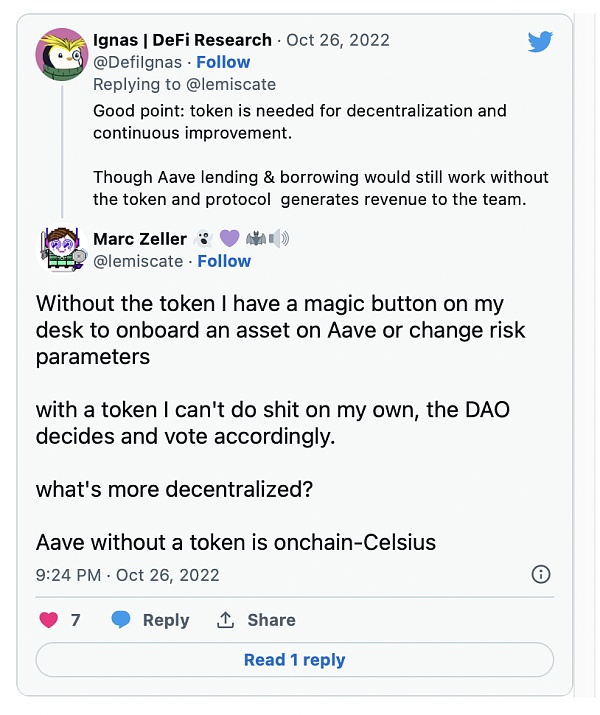

下面是与Marc Zeller (Aave集成负责人)的讨论,解释了治理如何确保安全。

得益于去中心化治理,没有任何一个实体可以添加不良抵押品来提取优良抵押品。

代币是未来效用的一种选择

不幸的是,并非所有协议都达到了治理去中心化的高水平。

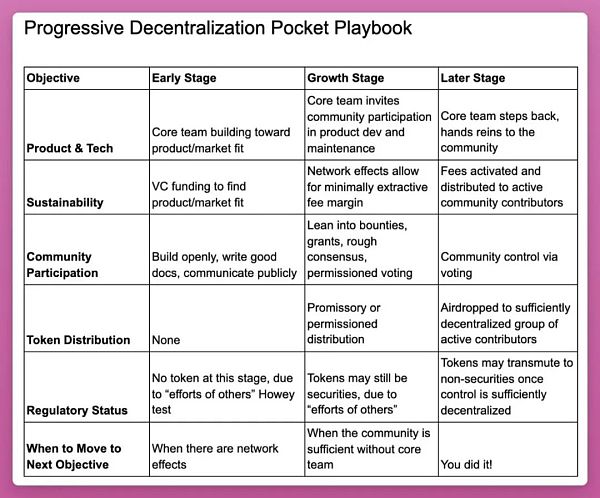

但去中心化是一个过程,代币是未来效用的一种选择。因此,虽然代币一开始只是一种筹款工具,但效用可以在之后添加。

这与a16z逐步实现去中心化的愿景相一致。当产品市场适应性建立起来后,协议可通过代币将控制和风险管理的权力交给社区。

增加代币市值也为打击不良行为者提供了更强的保证,因为它可以使代币更具流动性,并分布在更多人手中。

那么,Uniswap为什么需要代币呢?

UNI似乎是一个有争议的项目。

UNI不管理任何风险,其合约不可更改,所以没有参数可以改变(费用转换功能除外)。

收入分享对LP来说具有价值破坏性(因为流动性提供者获得的交易费用份额较低)。

然而UNI是市值最大的DeFi代币。

我认为UNI的价值来自于:

拓展未来效用。Uniswap V3可以增加费用共享,或者下一代Uniswap将提供更多的效用。

影响其他协议的治理。Uniswap DAO投票决定在zkSync上启动,这可能会让zkSync在zk-Rollup竞赛中占据领导地位。

这就是其力量所在。

总的来说,许多协议的存在得益于代币:从筹款到吸引流动性,它们促进了社区建设和收入的重新分配。

但最终,确保协议和治理的安全性才是代币存在的终极理由。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

晚间必读5篇 | 站在十字路口的以太坊

晚间必读5篇 | 站在十字路口的以太坊金色荐读

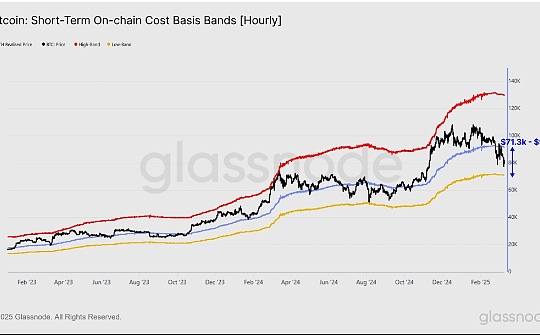

特朗普两任任期行情对比:比特币“人已非”

特朗普两任任期行情对比:比特币“人已非”财联社硅谷NEWS

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部