当下金融环境六种持仓策略

在当前的全球金融环境下,无论是新兴区块链Web3行业,还是传统金融行业,都经历着扑朔迷离,机会与暗流同在世纪级迷雾局势。随着数字货币的兴起和区块链技术的广泛应用,投资格局也在悄然发生着改变,传统机构投资者们的持仓风格也逐渐多样化,资产配置策略的选择变得越来越重要。

为了应对这种挑战,投资者需要理解各种可能的投资策略的特性和风险,分析在当前金融环境下各种配置风格的优劣,来帮助我们在当前的金融环境下做出相对最适合自己风格的决策。本文相对简略介绍了六种不同的资产配置模式,探讨各种配置风格在当前金融环境下的优劣,以及对应的风险回报特性。

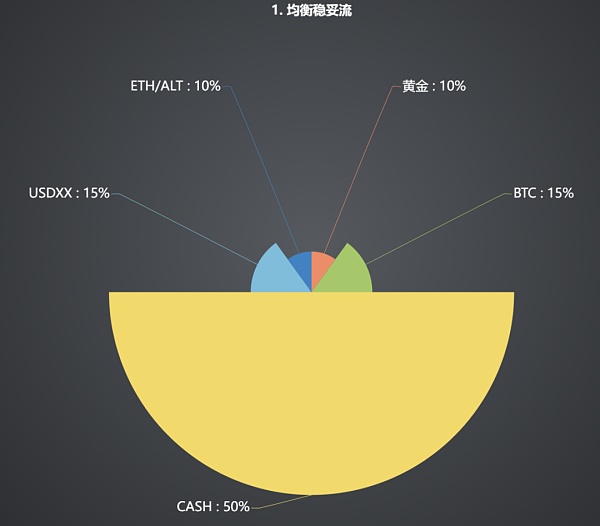

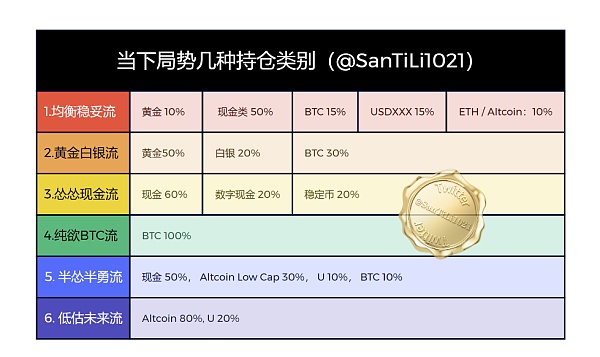

1.均衡流配置:黄金 10% , 现金类 50% ,BTC 15%,USDXXX 15%, ETH / Altcoin:10%

这种组合策略适用于风险敏感、寻求相对稳定收益的投资者,在风险分散和保值增值上投入的比较均衡。黄金的加入提供了传统的相对稳妥的避险手段,而现金类资产则保证了资金的流动性。BTC的部分比例是区块链领域相对最稳定的标的(波动也很大)和USDT/C类稳定币是相对进出场灵活度的增加,其波动性相对较低,但风险与国债挂钩。而10%的ETH/Altcoin山寨币,配置为投资组合增加了潜在的增值空间(上下波动风险也相对更高)。

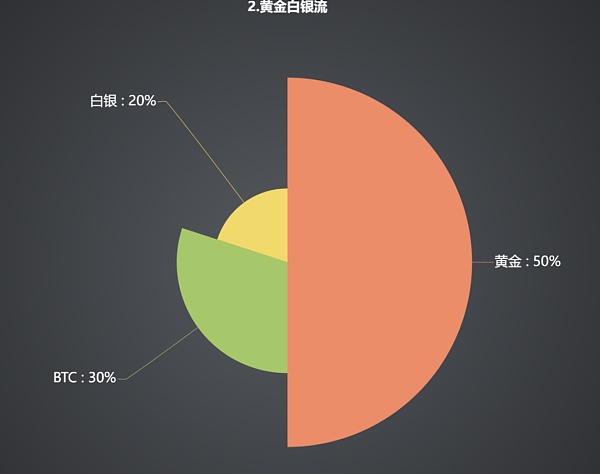

2.硬通货配置:黄金50%,BTC 30%,白银 20%

这一策略倾向于防范可能的通货膨胀风险。其中黄金和白银作为传统行业的硬通货资产,在经济不稳定期能提供相对稳健的保值效果。BTC已经逐渐被视为“数字黄金”,有相对的长期增值潜力,同时带有较高的短期波动风险。此策略能在市场剧烈动荡期提供相对的稳定性,同时保留部分比特币作为潜在的增长空间。

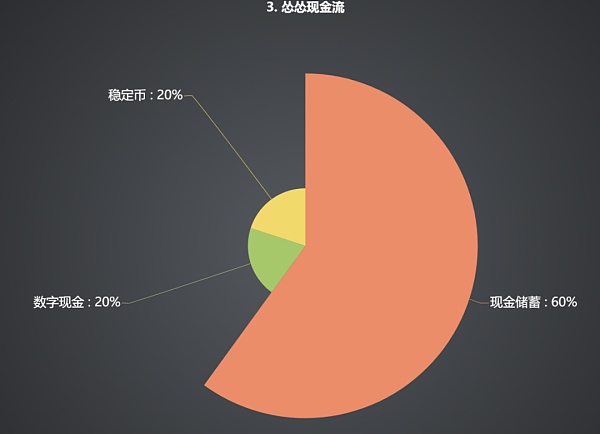

3.现金流:

100% (Cash+存储现金 60% ,数字现金 20%,稳定币 20%)

这一配置风格是在预见市场不稳或预期大幅度下行时的稳妥防御策略,强调流动性和风险防控。适用于对市场预期悲观或希望控制风险的投资者,与黄金不同的是,现金比黄金具有更高的流动性与灵活性。同时,电子现金(如数字人民币等)和稳定币还能带来数字世界的通用性与便利性。

完全依赖现金类资产的配置通常应用于对市场预期悲观或期望控制风险的投资者。能够在市场下跌时避免重大损失,但此种配置,也需要承担当下金融环境,不同国家,投资者存储银行的破产的风险黑天鹅事件。比如区块链行业项目方很喜欢的Signature Bank就在今年破产了。

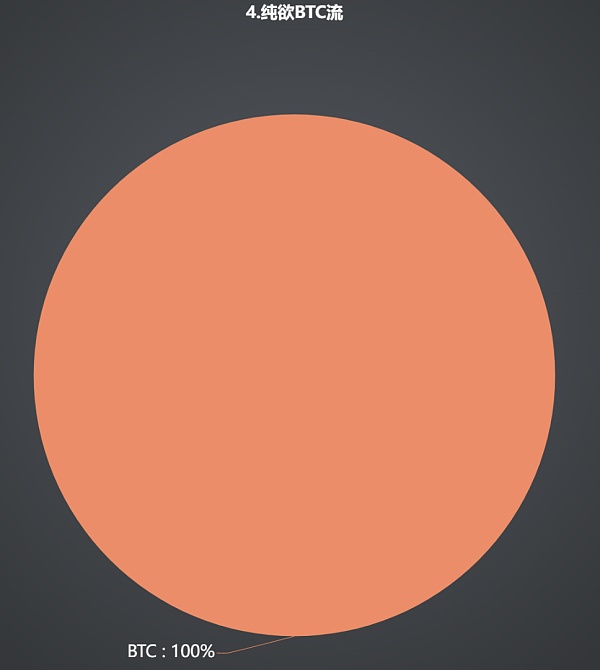

4.纯欲躺平流BTC 100%

这种配置策略适用于对比特币持有极高信心的投资者。尽管未来长期可能获得较高的收益,但同样要承担当下世界极高的市场波动风险。这种策略需要投资者对比特币的历史,发展与开发程度有极为深刻的理解,并且理解,且能够接受短期内BTC的大幅度价值波动可能性。

这是一种极度看好比特币未来价值的投资策略,适用于躺平流,赌未来BTC的增值潜力,也不在乎短期下跌多少,愿意承受极大波动风险的投资者,哪怕归零。

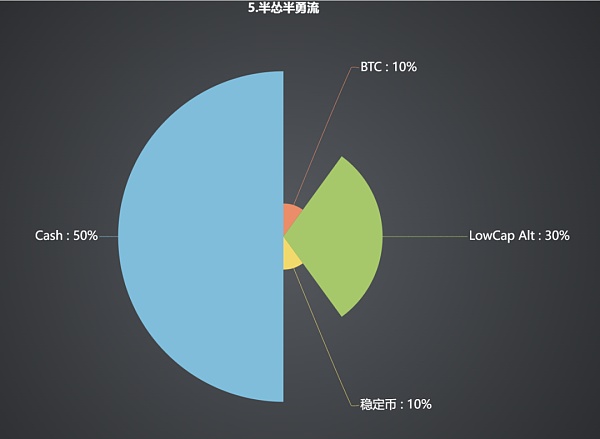

5.半半流:

现金 50%, Altcoin Low Cap 30%, U 10%, BTC 10%

此种投资配置方式,与第一种不同的地方在于,对低市值的Altcoin类别更加的看好,配合着较高比例的现金作为后盾和主流数字货币,选择这样配置的投资者,倾向于愿意接受较高的波动风险,去追求更大比例高回报的收益。这种配置方式的投资者建议需要对Altcoin的背景与开发进度以及经济模型有深刻的理解与同步,并且愿意承担归零的风险。

此配置策略强调对多元化数字货币的投资,尤其看好较低市值的Altcoin。

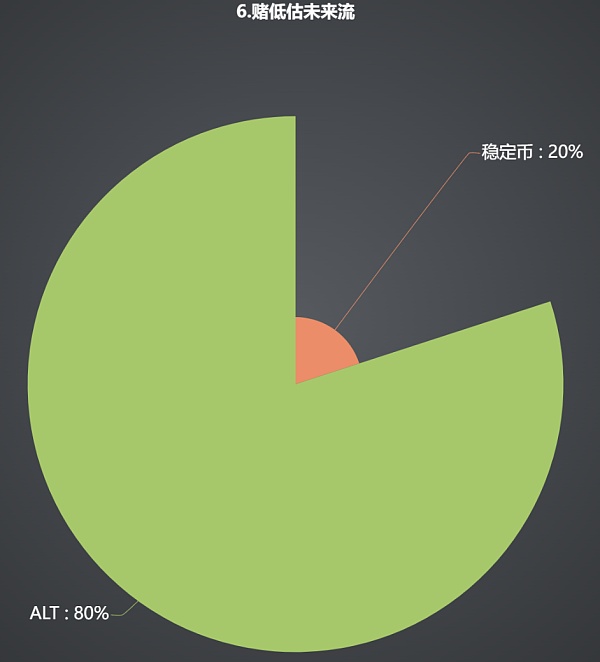

6.赌低估未来流,Altcoin 80%, U 20%

这一策略展现了对投资者自己选择的Altcoin的极度信任,此法需要投资者有深厚的市场理解和高风险承受力。对市场变动有强大的预测和应对能力,特别对于买入点与趋势的把我要求极高,如果选择正确,其收益可能会超乎寻常(比如GMT, CFX等即便熊市之中短期出现了20倍的高成交量涨幅),但归零或大规模亏损的风险亦然(比如买在了短期高点,或出现类似2022年的LUNA无底洞情况)。

这是一种高风险但可能带来高回报的投资策略。大量投资在Altcoin,意味着投资者愿意承担可能的极大亏损。

小结:

本文介绍了六种不同风格的持仓模型,其比例并不是死板固定的,而是灵活调整的。尽管数字货币市场具有巨大的增长潜力,但其价格波动性也非常高。因此,投资者必须保持理性,避免过度投资,并随时准备应对可能的市场波动。任何投资策略都伴随着风险,投资者在选择合适的持仓风格时,需要结合自身的财务状况、市场变动、风险承受能力和投资目标以及生活状态进行综合考虑。尤其是要了解自己是什么样的人,了解自己的弱点,高风险投资可能带来高回报,但亏损的可能性也更大。

投资需要在相对冷静的状态下进行,切不可因暂时财务有困难,或还债预期,希望通过投资赚一笔而回这种想法下投资,往往大概率会把先有资金也亏进去。

特别声明:本文只是进行不同类型持仓风格的科普与分享讲解,并不存在投资的具体买卖建议性质,请投资者根据自身特点进行判断。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

2025年有哪些值得期待的加密股票?

2025年有哪些值得期待的加密股票?金色精选

历史新高?贝莱德BTC ETF流出7300万美元

历史新高?贝莱德BTC ETF流出7300万美元区块链骑士

寻找 AI Agent 龙头的十种方法

寻找 AI Agent 龙头的十种方法Foresight News

如何理解近期下跌走势:第一波“特朗普震撼”来袭

如何理解近期下跌走势:第一波“特朗普震撼”来袭Web3Mario

牛市没有结束 但磨底需要很长时间

牛市没有结束 但磨底需要很长时间币市操盘手

PENGU 的预期和未来

PENGU 的预期和未来雨中狂睡

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部