门口的野蛮人:AI里的金融机会

作者:Alex Rampell,a16z基金合伙人;翻译:金色财经xiaozou

20世纪80年代的杠杆收购“浪潮”要归功于一种金融工程形式:垃圾债券。杠杆收购是由Drexel Burnham Lambert(德崇证券)的Michael Milken推广开来的,收购形式并没有多么复杂:发行利率非常高、相应风险也非常高的债券,然后再利用这些资金大规模收购那些管理不善、效率低下、僵化的公司。

在同一帷幕下,还上演着一场影响深远的技术革命——spreadsheet(电子表格)。VisiCalc发布于1979年,是金融领域的首个“杀手级应用”(应用于Apple IIe上),也是KKR和其他早期公司能够模拟结果并赚到大钱的原因之一。有了这种更快的计算方法,原本可能需要几周完成的计算现在只需要几秒钟就能完成。据说,Milken本人将私募股权(PE)行业的增长归功于(或归咎于)VisiCalc和spreadsheet,因为可以很容易地监控现金流与债务偿还情况,而且以前复杂的净现值计算现在需要在一个单元格内输入公式就能完成。据说,KKR早期高管Donald Herdrich在1980年给自己的孩子买了一台Apple IIe电脑,从电子产品商店得到了一个VisiCalc的demo,这成为了KKR未来发展的一个决定性优势。最终,这一切都成为了最低配置,每家私募股权公司都使用相同的分析工具和分析思路来寻找可升级或可修复的公司。私募股权现在是一个巨大的行业——从最初小小的spreadsheet和垃圾债券发展为近5万亿美元资产。

生成式AI很可能会带来一种更为深刻的公司转型方法。我们将看到,能够削减成本、使现有公司更具盈利能力,同时促进新的商业模式出现的不是金融工程或由私募股权推动的优化的管理技术,而是AI。

1、比特(bit)与原子(atom)

重要的是要认识到,虽然生成式AI能对“bits”带来巨大影响——因为生成式AI可以很容易地“操纵”这些bits——但我们可能不会很快在“原子”业务中看到巨大机会。

Lockheed Martin公司通过原子级组装制造F-35战斗机,毛利率为13%;Salesforce通过bits组装来创建软件,毛利率为74%。

因此,AI商业的影响取决于公司运营类型——不仅取决于公司是“bits”型业务还是“原子”型业务,还取决于公司运营成本中由bits操作人员驱动的比重有多大。写作属于什么业务?Bits。挖掘?原子。分析?Bits。航运?原子。电话销售?Bits。有很多“非科技”公司在操纵bits;举个例子,就最终销售的产品而言,几乎每家金融服务公司都是“非原子”的。你的抵押贷款、贷款或保险单是通过接收、操纵和来回发送bits来签署/承保的。以前,AI的用武之地是在产品决策方面,并非在与客户来来回回的外部交流中,也不是在来来回回的内部审批中。

了解了这个概况,考虑以下三种机会可能是最有帮助的:已知的已知、已知的未知、未知的未知。

2、已知的已知(Known knowns)

已知的已知是指现有的公司/产品/想法,并且有明确的客户需求。是否可以降低成本,改善客户支持,提高NPS,解锁新的销售机会?随着技术的不断进步,答案明显是肯定的。在突发恶劣天气状况时,联合航空公司无法简简单单地在12小时内雇用并培训10,000名新的呼叫中心代表,但动态计算可以解决这个问题。那么,复杂的极端情况呢?达美航空有一项丧亲政策可以购买打折机票,但需要客户与呼叫中心代表沟通,目的是为了防止滥用。苹果针对一线人员无法解决的问题,有时会将该类问题升级反馈给“二级”技术人员,但这通常需要几个小时或几天的时间。验证、确认、鲜为人知的极端案例、繁琐任务的自动化——所有这些都可以由AI来完成。

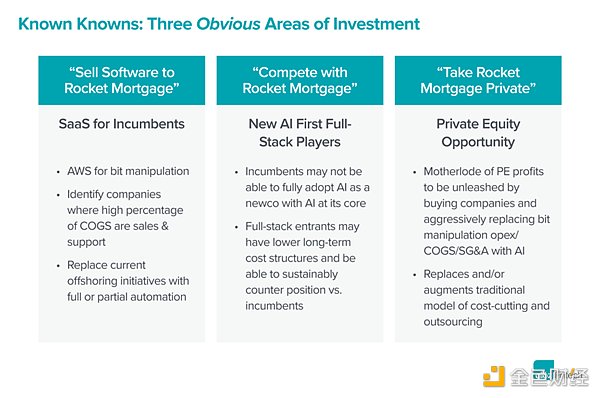

在“已知的已知”类别中,实际上有三种投资机会:

向现有企业出售软件。

以生成式AI为核心竞争力,与现有企业竞争。

收购现有企业,对其进行AI改造——“生成式AI”KKR将会这么做。

想想Rocket Mortgage吧,它的抵押贷款经纪人有几千人,2022年的净收入为58亿美元,而“工资、佣金和团队成员福利”近28亿美元。

有人可能会创办一家公司或开发一款产品,要么让Rocket现有的员工队伍承担更多工作,要么用软件取代更多的员工。很明显,Rocket可能会为此付出高昂的代价,其他与Rocket竞争的公司也会这么做。

也有人可能会创办一家全新的公司,进行抵押贷款和再融资业务,几乎不需要人工介入。

最后,如果通过生成式AI能将2019-2022年40%的平均EBITDA(息税折旧摊销前)利润率提高到60%或更高,甚至有人可能会收购Rocket Mortgage——当前市值为200亿美元。

当然,Rocket Mortgage内部很可能已经重点考虑了所有这些问题。如今,几乎每家财富500强公司都在关注人工智能战略。这与移动、云计算或原始互联网的平台转变不同(这些转变,大多数公司适应得很慢)。“我的黑莓手机运行正常”或“不能信任托管软件”或“客户不会在互联网上购买”,这些都是前几代首席执行官们的老生常谈,这也使得有能力的新星能够取代在位者。但如今,我看到的是每一个财富500强的董事会都在关注人工智能领域。

3、已知的未知(Known unknowns)

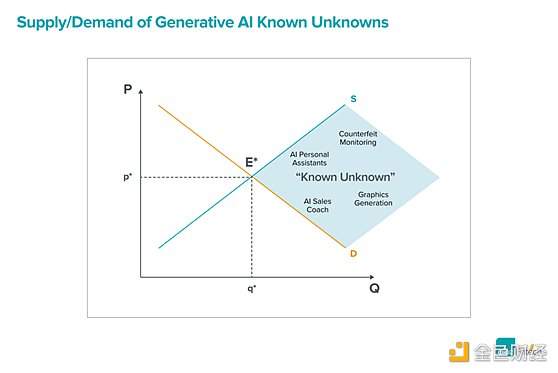

已知的未知用简单的经济学供给/需求图就可以很好地说明。有些产品在非常高的价格点上有大量的供应,在非常低的价格点上有大量的需求……但没有交集。供需曲线根本不相交。

Upwork和Fiverr的自定义图像和艺术品市场浩如烟海,但Midjourney的收益似乎比这两家公司的图像业务收入加起来还要多。为什么?因为20美元/月开启了大量需求,而500美元/张图片根本不存在这种需求。然而,这并不总是与成本有关,也与速度有关。生成一张Midjourney图像只需不到30秒的时间,解锁了人类艺术家几乎不可能实现的需求,人类艺术家的速度相比之下就成为了瓶颈——与成本无关。

LVMH每年可能会花费数千万美元打假,发送制止函,与执法部门合作等。有多少抄袭的小商家想要完全相同的服务?答案是所有人!又有多少人可以每年花费5000万美元?答案是一个都没有。那么,有多少人每年愿意花费1000美元?也许是所有人?

4、未知的未知(Unknown unknowns)

根据定义,未知的未知是无法建模的。没有思维模型可以发现它们,除了:一旦发生,就一目了然。会不会出现没人认为可能出现的全新行为?但一旦这种行为出现,就很容易被观察到。有了AI个性化辅导,学生们就不用去上学了?有了AI伴侣,结婚的人会越来越少?

AI将改变世界,这一点无人质疑——在极限情况下,人工智能对人类的重要性可能超过车轮、火和电。但就经济影响而言,这些变化可能会受到现有企业的引导,一个新的时代将是面向“已知的已知”的corporate raider(蓄意收购公司者),以及数量惊人的面向“已知的未知”和“未知的未知”的超乎想象的初创企业。野蛮人(BarbAIrians)就在门口。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

律师解读:境外虚拟货币投资不受我国法律保护?

律师解读:境外虚拟货币投资不受我国法律保护?邵诗巍律师

外部创新与内部困境:加密货币如何穿越不确定性

外部创新与内部困境:加密货币如何穿越不确定性YBB Capital

区块链的下一个重大突破:我们应该关注什么

区块链的下一个重大突破:我们应该关注什么金色精选

阿根廷总统Milei谈Libra代币风波:从初衷到反思

阿根廷总统Milei谈Libra代币风波:从初衷到反思TechubNews

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部