SEC 处罚 Stoner Cats NFT 这次恐怕真的会波及整个 NFT 行业

来源: Web3小律

2023 年 9 月 13 日,SEC 指控 Stoner Cats 2 LLC (SC2)发售未经注册的证券,SC2 通过销售动画网剧的 NFT 从投资者手中募集了大约 800 万美金。

这是 SEC 自上月对Impact Theory NFT 采取监管执法以来,对 NFT 行业作出的第二个大动作。这次的监管执法行为恐怕波及整个 NFT 行业,因为 99% NFT 项目的操作路径与 Stoner Cats 基本一致。

以下将梳理 SEC 针对 Stoner Cats 的监管执法思路,并对比 Impact Theory NFT,找出 SEC 两次针对 NFT 监管执法的异同点。

一、Stoner Cats NFT 案件情况

(https://prestonbyrne.com/2023/09/13/a-short-note-on-the-absurd-stoner-cats-settlement/)

(https://prestonbyrne.com/2023/09/13/a-short-note-on-the-absurd-stoner-cats-settlement/)

Stoner Cats 是一部动画片,讲述的是一群可爱的小猫因为主人老奶奶吸食 marijuana 而变得行为异常的故事。SC2 是动画片的制作方,希望通过 NFT 的销售募资拍摄制作这部 Stoner Cats 的网剧。

SEC 指出,在 NFT 向公众发售的前后,SC2 就通过官网以及社交媒体(如播客,YouTube,Twitter, Instagram, Discord 以及网络及电视的采访)大量地来公开宣传推广 NFT 的发售,并高调宣传拥有 NFT 会带来的权益,包括能参与网剧独一无二的机会,线上的会员社区,以及未来待定的娱乐内容,当然也包括能够在二级市场再次转售的权利。

在市场推广活动中,SC2 强调它们有来自好莱坞制片人的技能,加密项目的经验,以及有知名艺人将会参与网剧等,这些背书都导致投资者期待从 SC2 团队运作网剧的成功,而为他们 NFT 的转售带来收益。

由于 NFT 的转售能为 SC2 带来 2.5% 的版税收入,SC2 就有动力鼓励投资者进行二级市场的交易,比如通过 SC2 官方推特的内容做引导。并且,大部分 NFT 在随后几个月内在二级市场上转售(不作为收藏品持有)。

SEC 官员表示:“无论是被包装为河狸、龙猫还是其他动物的 NFT,在《证券法》下根据经济实质,如果构成“投资合同”,那么这样的 NFT 就会被纳入“证券”的定义。在这个案子中,Stoner Cats NFTs 通过上述的市场推广活动,让投资者相信在未来能够通过 NFT 的转售获利。”

最终,SC2 与 SEC 达成和解,(1)同意支付 100 万美金民事处罚,(2)成立公平基金来补偿受损的投资者,(3)销毁其控制的所有 NFT,(4)并在官网及社交媒体发布监管执法命令。

二、来自 SEC 委员的反对申明

同 Impact Theory NFT 案件一样,SEC 委员 Hester Peirce 和 Mark Uyeda 立即发表反对声明,表示 SEC 如此的裁判,会将矛头指向所有 NFT 项目。SEC 需要一个明确的 NFT 监管指导,来避免遏制创作者通过 NFT 进行创新。

Hester Peirce和 Mark Uyeda 认为 SC2 的这种行为应该被称作“粉丝众筹”,并且这种数字时代的众筹方式与 1970 年代星球大战收藏卡的众筹方式类似,星球大战后续的成功为项目方带了巨大的影响。星球大战的这种方式也同样适用于如今的创作者。

三、SEC 监管执法的逻辑

本案与 SEC 对 Impact TheoryNFT 案件的监管执法逻辑相似,都是通过豪威测试作出“投资合同”的判断,从而纳入“证券”的定义。

我们看到Stoner Cats NFT 表面上确实能够满足豪威测试的标准:(1) 投资者存在金钱(ETH)的投入;(2)购买的 NFT 是为了一个“共同的事业”,投资者的财富与 SC2 制作方的财富紧密联系;(3)投资者期望通过 SC2 的努力来获得 Stoner Cats 网剧的成功,从而通过 NFT 转售获利。

其中,SC2 向投资者在公开渠道上作出的市场宣传推广以及作出的承诺,这是认定为“证券”的关键。

由于 Stoner CatsNFT 的“证券”认定比 Impact Theory NFT 更加宽泛,因此这次的监管执法恐怕会波及整个 NFT 行业。可怕的事情是:99% 的 NFT 项目都会有一个 Roadmap 来告诉 NFT 投资者今后的发展路径,以及项目方的经验以及资源背书。在项目启动后,项目方会通过大量的网络社交媒体来做 NFT 的宣发,并且 NFT 的版税也会远远高于 2.5%。

Brown Rudnick 的合伙人 Preston Byrne 表示:“Impact Theory 案件显然是一个公司将投资合同包装成 NFT 的故事,而 Stoner Cats 案件则是 SEC 将收藏品包装成证券的故事。”

但我并不这么认为,这种带有融资性质的项目,无论是不是 NFT,都是需要被规范的,如此多的 rug 事件,以及你手中如此多的归 0 小图片,还不能说服你嘛?

四、写在最后

其实在 Azuki 推出 Elementals 系列的时候,我就在 SeeDAO 投研的分享会上表示:Azuki NFT 很明显会被认为是“证券”:(1)金钱的投入(2 ETH);(2)共同的事业,投资者的财富与 Azuki NFT 项目方的财富紧密联系(不一定哦,人家的财富直接转到 Coinbase 出金了);(3)期待通过 Azuki NFT 项目方的努力来获得 NFT 上涨转售的利润预期。

更重要的是项目方与 NFT 的价格的关联如此之大,乃至 Azuki NFT 项目方能够凭 Elementals 系列一己之力,拉崩整个 Azuki NFT 的价格。

那么剩下的问题是哪个 NFT 项目方会是 SEC 的下一个目标?曾经的蓝筹项目A(Azuki)B(BAYC)C(CloneX)D(Doodles)都瑟瑟发抖。

只有 Mfers 表示:We are so Back!

(https://twitter.com/unofficialmfers)

(https://twitter.com/unofficialmfers)

Mfers是一个自带 meme 的 NFT 项目,创始人 Sartoshi 在项目一开始就通过 CC0 公开申明的方式,将这些作品投入到公共领域,在其将项目的智能合约交给了社区之后,就玩起了“失踪”,直到被社区抛弃,唾弃为“渣男”。在这样一个完全去中心化,没有路线图的 mfers 开放社区中,任何人都可以使用这些 NFT 角色创造任何形式的物品,就像 Sartoshi 在最开始说的那样:“播下种子,让其野蛮生长”。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

盘点2024年加密领域的七位杰出女性

盘点2024年加密领域的七位杰出女性金色精选

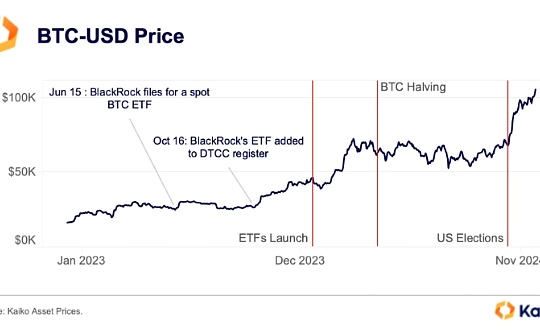

BTC ETF竟在圣诞前夕流出3.38亿美元?

BTC ETF竟在圣诞前夕流出3.38亿美元?区块链骑士

OKX Ventures年度报告:60+项目布局与14大趋势前瞻

OKX Ventures年度报告:60+项目布局与14大趋势前瞻OKX Ventures

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部