8图解读比特币复苏的基本面原因

作者:比特客,来源:Bitkoala考拉财经

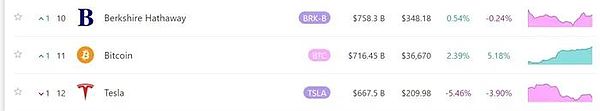

11月9日晚间,比特币强势反弹,势如破竹地冲破35000美元阻力位并一度触及3.8万美元高点,其市值也超越了特斯拉并紧逼巴菲特的伯克希尔·哈撒韦公司,跻身全球前十大市值资产或许只是时间问题了。

加密社区好奇为何比特币会“突然”强制反弹,当然,区块奖励减半、以及比特币现货ETF的潜在批准等都是可能的推动因素,本文将从基本面的角度,用深度分析告诉大家为何比特币复苏并非“一时兴起”。

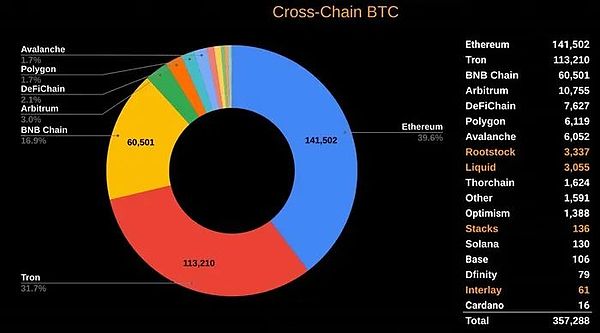

首先,比特币的非原生链上资产总规模已经达到1250亿美元。也就是说,在“其他区块链”上的BTC价值(包括WBTC、其他跨链封装比特币等)已达到相当规模,这对于比特币的基本面发展是一个有力支撑。

分析发现,当前跨链BTC已经由多个Layer 1区块链主导,比如以太坊、波场和Binance Chain,另外还有不到2%的比特币在侧链上,比如Rootstock、Stacks、Interlay、以及Blocksteam Liquid。

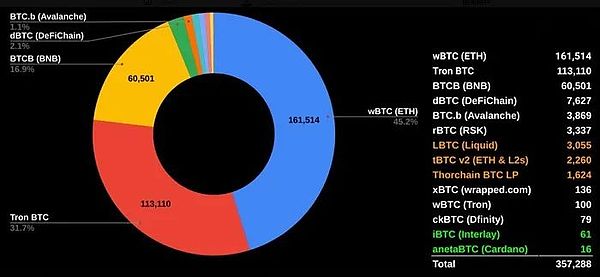

现阶段,以太坊区块链上的WrappedBTC在比特币跨链领域处于领先地位,当前已存入约16.3万枚BTC,紧随其后的是波场区块链,当前存入月113,110枚BYC。但需要注意的是,当前桥接BTC中只有不到1%使用的是完全去中心化桥或半去中心化桥……这意味着99%的比特币跨链桥都是中心化的,比如renBTC、solBTC、multiBTC、harmonyBTC。

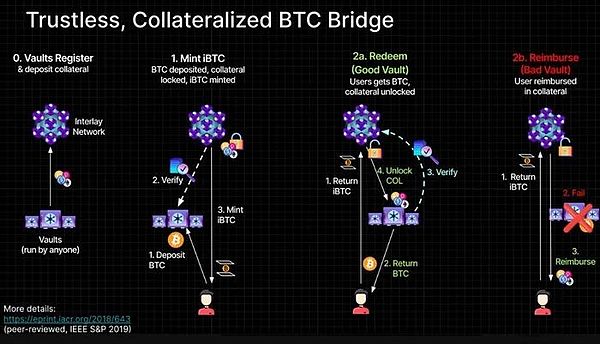

现阶段有两种去中心化桥接模式,一种是“数据安全型”,另一种则是“经济安全型”——

前者允许任何人通过质押一些代币来获得桥接比特币,只要大多数签名者是诚实的,桥梁就可以发挥作用,这里比较典型的例子是THORchain、以太坊上tBTC、波卡上的Interlay、以及Cardano区块链上的anetaBTC等;

后者则需要桥接服务提供商锁定抵押品,如果抵押品丢失,运营服务商则需要向用户赔偿,一般来说抵押品价值要高于桥接BTC价值,这里的典型示例就是MakerDAO。

接下来,让我们来看看影响比特币基本面的另一应用,DeFi!

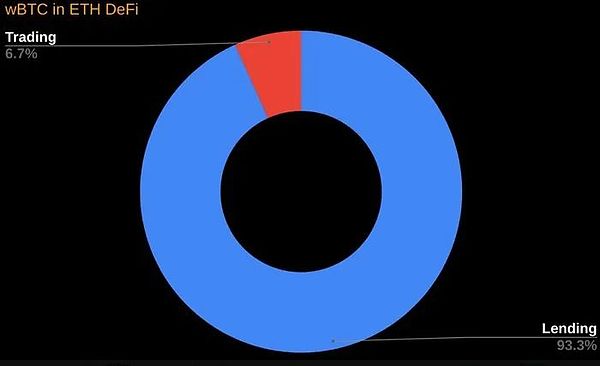

实际上,在DeFi领域比特币主要用作为抵押品,比如以太坊区块链上约5.7万枚WBTC中93%部署在MakerDAO、Compound Finance和AAVE这些DeFi协议上。

当然,有一个事实不得不说,对于当前市值约7500亿美元的比特币而言,其实只有约1.7%被部署在跨链上,而且这些比特币也不是全部都用于DeFi,不过对于比特币这个正在沉睡的“加密货币巨人”来说,现在已经开始慢慢醒来……

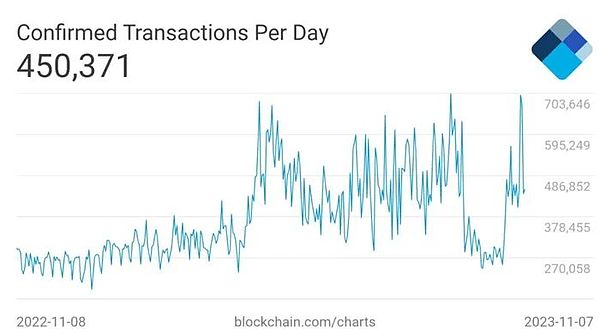

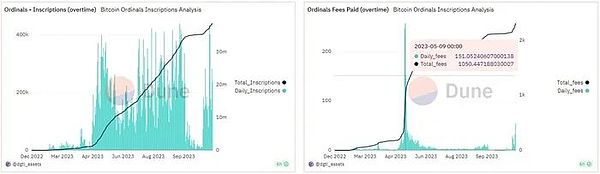

我们发现,自从Ordinals铭文协议推出以来,比特币处理交易创新最高记录。

另据Dune Analytics最新数据显示,当前Ordinals比特币铭文铸造总量已经突破3800万枚,产生的交易费用超过2315 BTC,按照当前价格计算逾8500万美元。

总结

从上述基本面分析,当前比特币似乎已经具备牛市启动条件,但要注意的是,所谓牛市行情不会一蹴而就。当然,如今美元指数、失业率和美债利率的走势表明宏观环境对加密市场将会更有利,但市场过热必然带来调整,这也是不言而喻的。

其他一些潜在的风险同样需要考虑,例如,全球经济形势仍然存在不确定性,这可能会对加密货币市场产生负面影响,监管机构对加密货币的态度仍然存在不确定性,这也可能会影响市场走势。因此市场仍需密切关注全球经济形势和监管机构的态度,以评估加密货币市场的长期前景。

无论如何,比特币正在朝4万美元发起“新一轮进攻”,从技术角度来看,这是一个积极的信号,表明比特币可能正在从最近的熊市中反弹。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

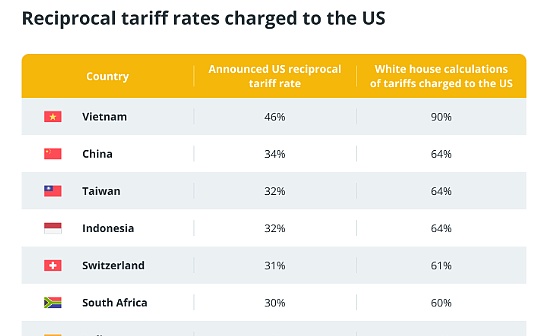

什么是互惠关税?它如何影响加密行业?

什么是互惠关税?它如何影响加密行业?金色精选

RWA如何打破700万亿房地产困局?

RWA如何打破700万亿房地产困局?区块链骑士

a16z:稳定币指南

a16z:稳定币指南金色财经

金色百科 | 什么是比特币闪电崩盘?

金色百科 | 什么是比特币闪电崩盘?金色精选

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部