规模超百万亿的资管 会被 DeFi 革了命?

来源: RWA观察

随着DeFi的发展,有没有可能在加密行业中诞生新的贝莱德或者先锋基金呢?

截至2022年,全球管理的资产约为126万亿美元(AUM)。由于在金融市场上的全球财富为329.1万亿美元,约38.3%的所有财富是由全球资产管理行业管理的。

但是加密资产目前的管理规模,才几百亿美金。

可能就占了加密资产规模的3%左右吧?

传统资管深度依赖信任

资管这个行业,和很多其他金融的细分行业一样,信任是核心基础。

所谓资管,就是投资者把钱,给到专业的资产管理公司,然后这些公司代表投资者管理钱,可以投资股票/房产/债券等,然后收取管理费和业绩分成。

在传统的资管业务中,投资者要把钱转给资管公司,会经历一系列复杂的合同、合规审核等措施,这些措施至少从形式上给了客户比较大的安全感:钱是安全的,仍在控制之下。

在传统资管行业中,历史悠久的大牌资管公司,在募资和品牌形象上,总是比新兴公司有很大优势。

但市场上也曾经爆出来过麦道夫这样掉眼镜的大案子,但总体上贝莱德、桥水(前几天又有传闻)这种巨头,还是很被投资者信任的。

加密资管劣迹斑斑

资管这么大的行业,加密圈当然不会放过。

前几年风声水起的Yearn,声称客户可获得高达1200%的年化收益。

投资者可以进行收益挖掘/流动性挖坑/质押等各种行为,还可以搞各种合约杠杆,这些全部可以通过智能合约自动执行...

然而大部分还是变成了看谁跑得快的游戏。

不仅仅是资管行业缺乏信任,加密圈的各行各业都缺乏信任。

从上古时期的门头沟MtGox,到这两年年惊天动地的FTX和Terra可以看到,目前加密行业还是鱼龙混杂。

Defi的初心是打造一个摆脱中介机构的金融格局,利用区块链智能合约的力量,赋予用户对其资产的完全控制权。

但本来以”技术保障信任“的加密圈,实际上充满了不信任,外人看来甚至可以和“诈骗集团”挂上“≈”约等号。

在圈内,“不是你的私钥,就不是你的币”(“not your keys, not your coins”)更是被很多专业投资者奉为投资箴言。

除了极少数技术漏洞导致的资产损失外,绝大部分的损失,其实还是中心化机构打着defi(去中心化金融)的幌子挖出来的坑。

传统与加密正加速融合

在过去的几年里,DeFi的资产管理其实已经经历了重大的转变。

最初的重点是最大化单个资产的回报,现在的重点已经转向创建稳健的和抗风险的资产池,以满足传统用户的需求。

以贝莱德为首的传统资管大鳄们,也在纷纷布局加密行业,灰度更是早早上线了比特币信托基金。

如无意外,在比特币现货ETF获批之后,还有有大量其他代币的ETF也会陆续获批。届时借助传统金融机构的渠道能力,加密资产将会有大量份额被资管机构掌握。

但这些传统机构推出的ETF也还是中心化的金融产品,但是投资者在审查这些ETF的底层资产的时候,肯定更相信托管地址的记录,而不是所谓专业机构的审计报告。

但是要实现真正的融合,还必须要在结算端有所突破。

区块链交易与传统交易最大的区别就是:

链上交易是实时结算的,传统交易要通过权威机构完成结算。

权威机构也正在加紧采用分布式账本技术,补齐技术上的短板。如果结算端也可以通过链上方式确认,且存在大量代币化资产,那未来传统资管和链上和加密资管的界限可能会十分模糊。

加密圈有自己的文化特色

目前加密圈充满了一夜暴富的故事,与其他市场相比,加密货币投资者有着不同的心态和文化。

巴菲特作为传统投资大佬,平均年化百分之十几就被称为”股神“,但加密货币投资者和狂热者至少只有在投资翻倍时才会感到满意。

投资者之间对高收益的偏好使事情变得更加复杂,因为这与对资产管理至关重要的长期参与相冲突。

由于各种智能合约、自动化的收益策略、还有层出不穷的各种新生态玩法,加密圈实际上建立了一个比华尔街更好玩的赌场。除了利润和新奇感,人们被加密圈吸引,因为它有趣,它有自己的文化。

如果有大佬入场参与,更是会触发加密圈集体的狂欢,俨然要成为反抗金融霸权的力量。

在某种程度上:

美国国债的发行模式,和流动性质押没什么本质区别;

现代银行的运营模式,远没有稳定币发行机构透明可靠;

主权货币的印钞机制,已经被比特币大佬鄙视好多年了。。。

用类似狗狗币这种方式,一开始是个玩笑,玩的人多了就成了文化信仰。

连狗狗的创始人都没想到会发展到这种局面。

可以认为是“占领华尔街”的去中心化版本吧。

非托管、无许可、的DeFi资管,貌似比较符合加密圈的调性。

如果是由声誉不错的KOL执掌,可能会引领下一个向金融市场民主化的范式转变。(这说的好像是MakerDao?)

这一转变将使全球广泛的投资者接触到全球的金融市场。

Yearn这个项目目前管理规模3亿美金左右,在发行基金上还是采取了需要许可的原则,也许在短期这才是Web3资管的发展方向。

“非托管基金”是未来破局关键?

非托管是指在交易或服务期间的任何时候,平台或第三方没有托管或拥有该资金或资产的服务。整个过程通常是通过智能合约发生的。

这与保管服务相反,保管服务占有用户的资金或资产以进行保管、管理等。

托管服务目前在恢复和安全方面具有优势,允许信誉良好的集中服务在用户发生盗窃或恶意活动时更好地帮助用户,因为他们中的大多数都是有保险的。

非托管服务具有智能合约风险,其中可以利用漏洞或容易出错的代码来盗窃资金。此外,如果用户失去了私钥或进入账户权限,他们通常几乎无法取回他们的资金。

如果资产管理公司可以通过技术方式管理用户的资金,而无需托管它们,其实可以解决许多监管问题。

例如,智能合约可以通过预言机或者其他预设逻辑实现投资策略,并保证为遵循资产管理公司策略的储户所产生的利润将自动适当地分配给双方。

随着自我主权身份(ssi)在监管机构的普及,成熟的管理者甚至可以创建只有现有客户才能访问的本地策略;通过这种方式,他们可以从加密货币的所有好处中获益,而不会增加监管风险敞口。

实际上去中心化交易所1inch and Uniswap,借贷服务如Maker and Compound,还有前面提到的yearn和知名项目solv都采用的是非托管方案。

但在资管行业,目前非托管方案最大的阻力还是来自于监管:

1940 年代,美国通过《投资公司法》,规定基金管理者不能自行托管,必须寻求满足 SEC 规定的第三方合格托管人。

最后的破局方式,既有可能是由SEC认可的托管机构推出非托管方案,也有可能是按照某种标准认可非托管技术。

不过和监管博弈这种事,还是先交给美帝的科技巨头吧~

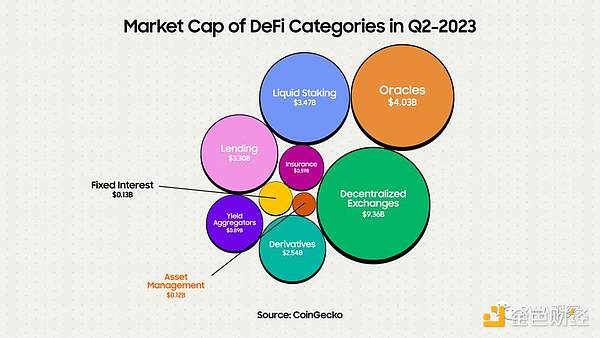

可能是受此影响,加密资管(Asset Management)现在是这个样子:

对比传统资管的规模,是不是当前市场规模越小,未来越有机会(坑)呢?

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

金色Web3.0日报 | 21Shares在美国提交现货狗狗币ETF申请

金色Web3.0日报 | 21Shares在美国提交现货狗狗币ETF申请金色财经 善欧巴

世界是一个巨大的老鼠仓

世界是一个巨大的老鼠仓深潮

为什么关税对比特币和加密货币有利

为什么关税对比特币和加密货币有利Block unicorn

加密货币做市商常见法律风险与法律合规策略

加密货币做市商常见法律风险与法律合规策略曼昆区块链法律

美元、美债、美股 :抛 抛 抛

美元、美债、美股 :抛 抛 抛财联社

解读SEAL:Sui的去中心化密钥管理解决方案

解读SEAL:Sui的去中心化密钥管理解决方案Foresight News

美国或将开放加密永续合约市场

美国或将开放加密永续合约市场区块链头条

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部