18张图看懂BTC周期韵律:我们目前处于这轮周期的哪里

作者:Darko Bosnjak & Momir Amidzic,IOSG;来源:The Defiant ;编译:松雪,金色财经

文章要点:

我们目前正处于第六次加密货币牛市周期,该周期已经持续了一年多一点。

根据历史模式,我们正在接近牛市周期的中期,这表明我们正在进入加密货币牛市的下半场。

近期50日均线在本周期中第二次上穿200日均线,表明这是一个积极信号。 该技术指标有着良好的记录,超过 80% 的实例在中期产生正回报。

与之前的周期相比,当前的比特币牛市周期非常平稳,但如果遵循历史模式,我们可以预期在达到本周期的峰值之前至少还会有10次负面修正(超过-5%)。

比特币减半事件前后的短期回报普遍呈现显著的正向表现。

虽然减半经常被视为市场周期的潜在驱动因素,但它们的影响很可能是巧合的,因为它们与全球宏观周期重叠。

本文动机

当踏上应对当前市场环境的道路时,我们有强烈的动机去深入研究市场历史,揭示塑造过去周期的模式和动态。

通过吸取以往市场周期的经验教训,我们可以对市场行为有更深入的理解。 此外,了解过去周期的持续时间、幅度和特征可以为评估当前市场状态和识别潜在拐点提供有价值的背景。

关于周期性

市场周期通常被定义为标准普尔 500 等广泛市场指数的两个主要低点之间的时期。全球市场周期受到商业周期、经济状况和投资者情绪的影响。 各个部门、行业和资产都带有这些宏观周期的印记,但仍然受到其独特特质因素的微妙影响。

一般来说,周期有四个不同的阶段或时期来表征市场参与者的行为:筹码积累、上涨、分发和下跌。

在第一阶段,筹码积累阶段标志着下跌趋势的结束。 在这里,普遍的情绪是一种怀疑和不确定性,因为市场参与者谨慎地应对价格波动性较低的环境。

过渡到上涨阶段,牛市占据了中心舞台。 投资者情绪充满乐观和兴奋,描绘出一幅上涨趋势的价格图表。

故事在分发阶段发生了转变,市场情绪被过度自信和贪婪所主导。

最后,标志着熊市到来的下跌阶段成为人们关注的焦点。 在价格图表下跌的背景下,焦虑和恐慌主导了市场情绪。 不利的经济状况蒙上了阴影,加剧了这个充满挑战的阶段的不安感。

本文重点关注加密货币市场固有的周期性,特别关注比特币。 比特币拥有最大的市值,也是交易量最大的数字货币。 比特币价格的波动对其他通常与其高度相关且走势一致的加密资产产生了深远的影响。

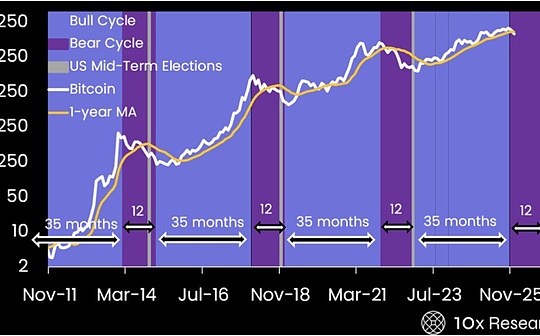

自诞生以来,BTC 的平均上涨趋势每年超过 2 倍,但是,如果我们放大,我们可以发现明显的周期。

资料来源:IOSG Ventures

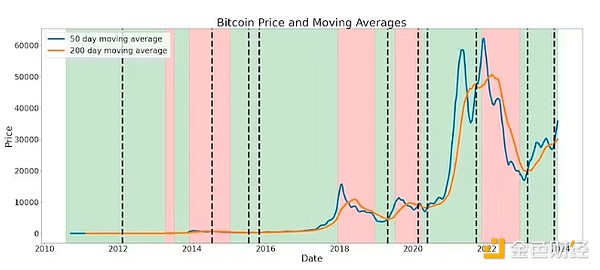

到目前为止,已经有五个(如果我们也算上当前周期的话,有六个)牛市周期(绿色区域)和五个熊市周期(蓝色区域)。

目前,加密货币市场似乎正处于第六次牛市周期的中期,正处于上涨阶段,因为积累阶段(该周期的初始阶段)从 2022 年底到 2023 年夏季,此时比特币的波动性已经下降至历史低点。

探索过去和现在的相似之处

一种思想流派否认技术分析的有效性,认为历史价格和成交量数据缺乏预测未来股价所需的一致预测能力。 根据这个观点,依赖过去的价格走势和交易量在预测市场趋势方面并没有固有的优势,但我们对此产生了共鸣,尤其是在单独评估个别资产的表现时。

相反,我们坚信分析历史信息对于理解市场的周期性本质很有价值。 虽然历史分析不能准确预测未来价格走势,但它可以培养直觉并作为回避偏见的工具。通过审查市场周期,它有助于避免无根据的看涨热情,例如贪婪时期的超级周期叙述,并抵消恐慌时期的看跌叙述。 这种方法旨在培养一种既具有弹性又具有洞察力的心态,鼓励在动荡时期保持坚韧,在繁荣时期保持怀疑态度。

基础统计

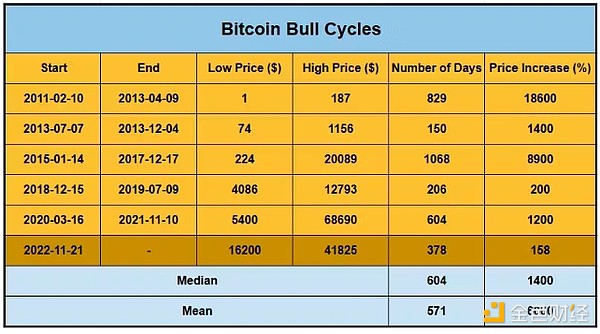

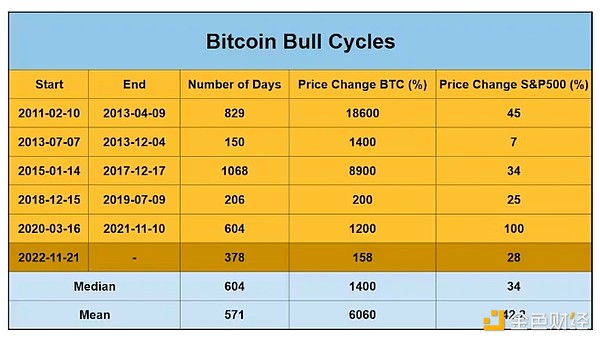

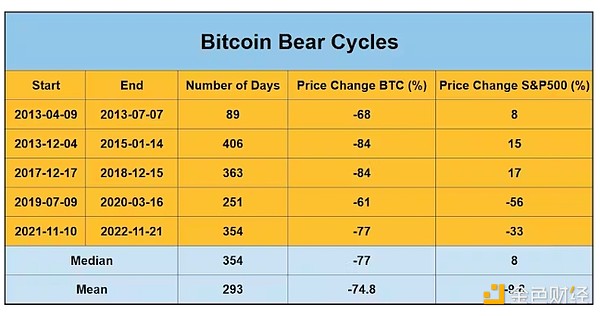

在下表中,我们提供了每个历史牛市和熊市周期的统计数据。

分析过去的周期,在之前的熊市周期中,中值回撤为-77%(平均约为-75%)。 最近的熊市周期的价格正好下跌了 77%。 另一方面,牛市中的中位价格涨幅为15 倍(平均约为 60 倍)。

就周期持续时间而言,熊周期的中位持续时间为 354 天,平均持续时间为 293 天。 最近一次熊市周期的时间范围为 354 天。 牛市周期的中位持续时间为 604 天,平均值为 571 天。

牛市倒计时

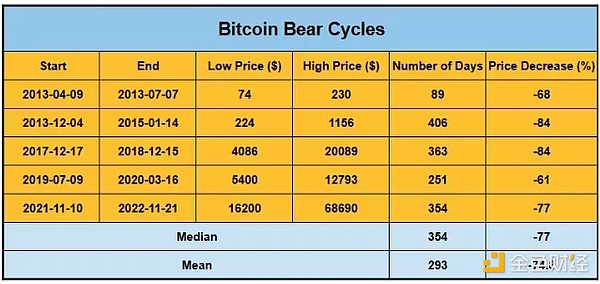

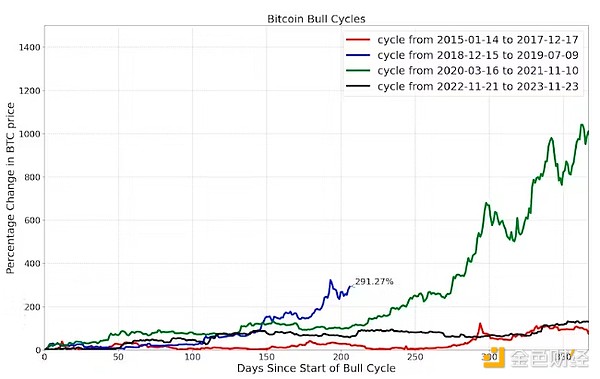

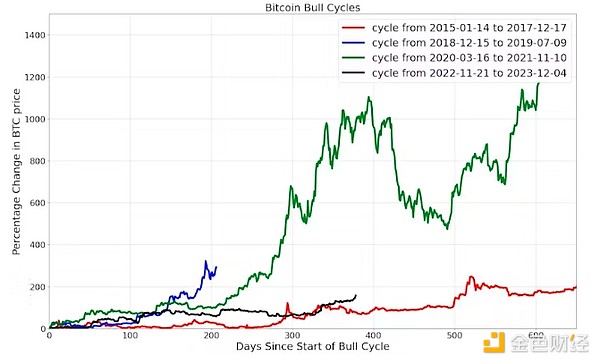

当前的牛市周期持续大约一年。 下面我们比较了本周期与类似时间窗口内之前周期的比特币回报。

2018-2019年的牛市周期不到一年就结束了,回报率约为3.9倍。 2020-2021年和2015-2017年的周期持续了一年多,在前365天内,回报率分别为11倍和1.9倍。 本质上,2020-2021年周期回报大部分在牛市开始后的第一年实现,而2015-2017年周期则在第一年之后加速了业绩表现。

就当前的牛市周期而言,比特币目前价格是底部的2.6 倍,从时间上看,大致处于中位牛市周期的中间。

过去几周,50 日价格移动平均线 (MA) 自本周期开始以来第二次突破 200 日移动平均线。 事实上,我们在如此短的时间内两次看到这样的事件并不常见。 通过搜索过去类似的事件,我们发现此类事件只发生过一次,即 2015 年至 2017 年的牛市期间。

当时,在2015-2017年牛市周期的第二次50/200日均线交叉后,BTC有以下结果:

90 天后 - 回报 1.27 倍

180 天后 - 回报 1.43 倍

365 天后 - 回报 2.26 倍

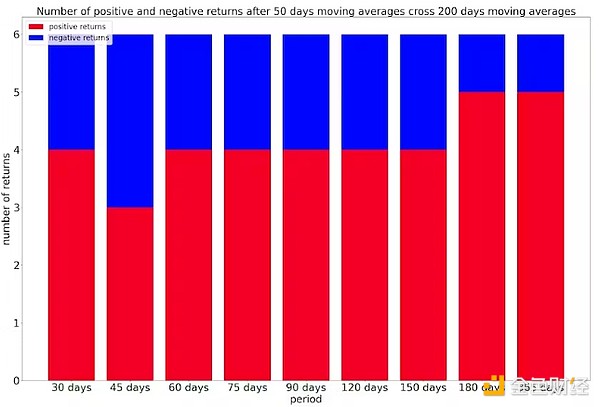

在比特币价格的整个历史中,迄今为止,50 日均线只有 6 次突破 200 日均线。 从概率上讲,我们可以说该事件表明交叉发生一年后有超过 80%(历史上六分之五)的正回报可能性。

平均而言,交叉事件后的预期 BTC 回报为:

90 天后 - 1.1x

180 天后 - 1.33x

365 天后 - 2.5 倍

前路坎坷

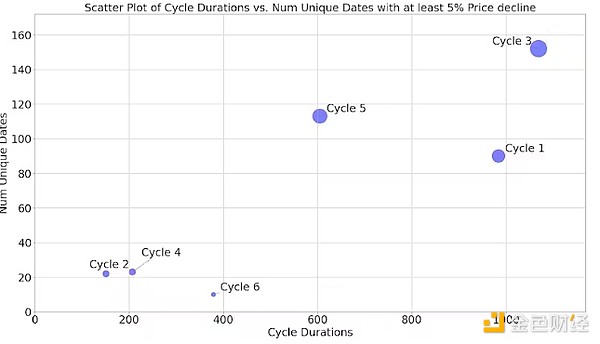

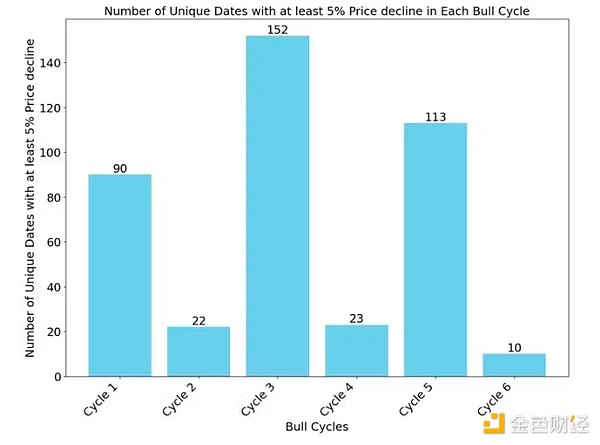

当前的牛市周期表现出非凡的平稳性,超过了比特币历史上的任何周期。

在其走向顶峰的过程中,上一周期经历了近115次5%或以上的每日调整(这里我们将负收益称为调整),而本周期仅经历了10次这样的调整。 即使持续时间较短的周期也比当前周期表现出更多的修正。

到目前为止,到牛市周期结束时,每日调整幅度超过 5%的次数没有少于 20 次的。 因此,如果这个周期与之前周期的特征相似,那么随着市场继续上涨,我们可以预期至少会出现 10 次额外修正,然后才会转为看跌情绪。

BTC减半影响

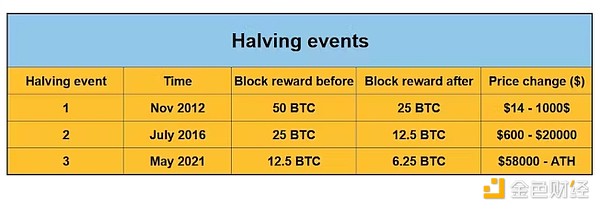

比特币减半是编程在比特币网络内的事件,大约每四年发生一次,特别是在开采 210,000 个区块时。 在减半期间,新比特币的区块生成速度减半。

这对比特币矿工有着显著的影响,因为他们的挖矿奖励也减少了一半。 因此,采矿业变得更具竞争力,促使矿工寻求具有成本效益的能源来维持其运营。

此外,减半大大减少了新比特币涌入市场的数量,这使得许多市场参与者将减半视为上涨催化剂。

为了说明减半的影响,我们来看看每次减半之前和之后的比特币发行情况。 在第一次减半之前,比特币的发行量已超过 1000 万枚。 随后,在第二次减半之前发行了略多于 500 万个比特币,在第三次减半事件之前发行了约 250 万个比特币。

这些统计数据突显了新的比特币发行率随着时间的推移而下降,强调了加密货币的稀缺性和潜在的长期价值升值。

虽然分析三个历史减半事件可能无法提供统计上显著的样本量来得出明确的结论,但比特币社区内减半事件的重要性及其作为看涨催化剂的广泛讨论不容忽视。 考虑到这一点,我们在下一节中深入研究有关历史减半事件的数据。

下一次减半预计将于 2024 年 4 月左右发生在区块高度 840,000 处。 挖矿奖励将减少至 3.125 BTC。

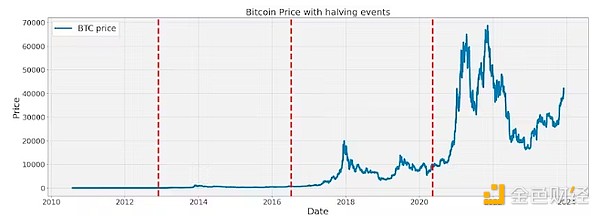

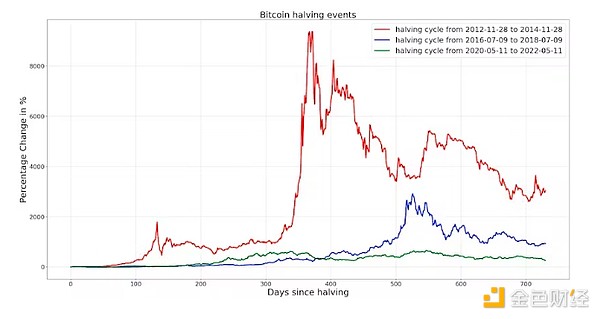

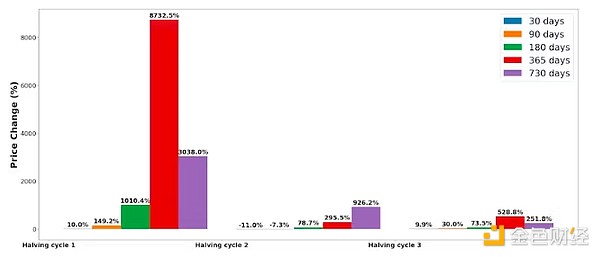

这些周期清晰可见,似乎与这些事件有关,这可以从下图清楚地看到,该图显示了减半事件后 BTC 价格的变化:

从百分比来看,随着BTC成为更加成熟的资产,减半的影响正在逐渐减弱。 上次减半事件发生后,减半一年后价格上涨了 6 倍以上。

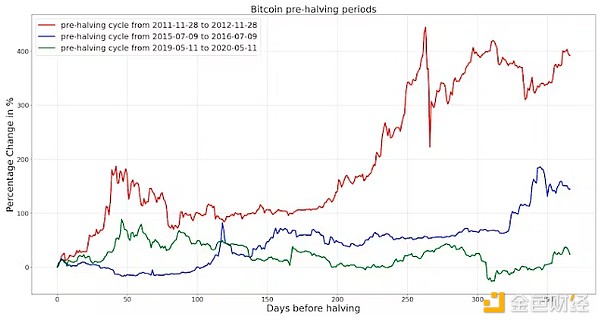

减半前阶段分析

在对减半事件的预期中,我们也观察到了强劲的 BTC 价格走势,尽管没有达到减半后时期的强度水平。 同样,在每个新周期中,百分比增幅都比较温和,从减半前的 400%、150% 以上到 25%。

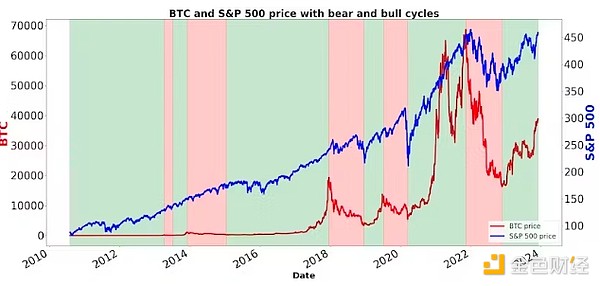

宏观和加密货币牛市周期重叠分析

在我们过早地将加密货币周期性与减半周期联系起来之前,我们应该尝试隔离全球宏观周期对加密货币的影响。

如上所述,有很多重叠,特别是在过去几年。 因此,我们不能说减半事件对新周期的开始时机具有决定性作用。 虽然积极的宏观环境可能是加密货币周期性的主要决定因素,但减半周期以及其他特定于加密货币的事件可能会对牛市的规模产生重大影响。

加密货币交易者可能会密切关注宏观环境,利率、油价和正在进行的地缘政治战争的结果预计将对整体宏观周期产生重大影响。

在加密货币方面,到目前为止,主要的看涨触发因素是一系列备受瞩目的大型银行破产、对加密货币 ETF 产品的投机,以及币安与监管机构之间的和解,消除了最大的潜在黑天鹅事件之一。

结论:

尽管我们对未来几个月仍持乐观态度,但周期从繁荣期转向修正期的历史趋势提醒我们,达到估值过高的程度并不罕见。

我们正处于一个阶段的门槛,过度自信和贪婪往往主导叙事,可能导致剧烈波动和违背理性的估值环境。

虽然这一分析表明人们预计加密货币投资的兴趣将进一步增长,并且积极的势头将持续下去,但我们也需要谨慎对待。

毕竟,与早期周期相比,比特币目前的状态是一种成熟得多的资产。 这一资产类别的日益制度化和成熟引发了人们对有效市场假说发挥作用的担忧。 我们认识到,随着资产的成熟,历史模式分析可能变得不太适用。 从这个角度来看,平衡而现实的观点就成为无价的资产。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

x402的v2版本

x402的v2版本Block unicorn

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部