比特币现货ETF通过在即 加密ETP产品全景一览

作者:Diana Biggs,1kx;翻译:0xjs@金色财经

交易所交易产品(ETP)为散户和机构投资者提供了一种便捷、受监管且低成本的方式来获取一系列基础投资,加密货币也不例外。

自2015年瑞典推出第一个追踪比特币的产品以来,加密货币ETP已从主要在欧洲发展到全球足迹不断扩大,并且从 2020 年底的仅有 17 种产品发展到今天的约180种交易。随着越来越多的TradFi机构加入加密原生公司的发行行列,ETP 不仅在扩大投资者获得加密货币的机会方面的作用,而且在加密货币在全球金融市场的整体接受和融入方面的作用也变得越来越明显。

本文概述加密ETP,包括当前可用的产品类型、运营模式、区域概述以及在这个快速演化图景中的发展。

加密货币ETP概述

什么是加密货币ETP?

交易所交易产品 (ETP) 是一类每天在正常交易时间内在受监管的证券交易所买卖的金融产品,其跟踪基础基准、资产或投资组合的回报。

ETP主要分为三种类型:交易所交易基金 (ETF)、交易所交易票据 (ETN) 和交易所交易商品 (ETC)。ETF是投资基金,而ETN和ETC是债务证券,ETC跟踪黄金和石油等实物商品,ETN用于所有其他类型的金融工具。自1993年创建第一只ETF以来,距今已有三十年了,ETP已从股票市场跟踪产品发展成为可以说是最具创新性的投资产品类别之一,为投资者提供了一系列创新标的资产的投资机会。

注意:虽然“ETP”是此类产品的总称,但“ETP”一词有时也用作债务证券交易所交易产品的类别术语。

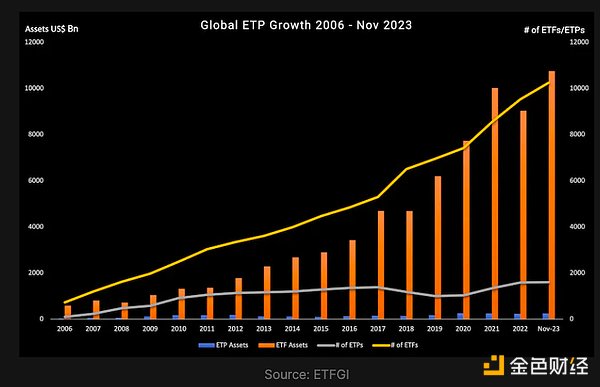

特别是在过去的二十年里,此类产品经历了持续增长,在全球63个国家的81个交易所上市的718家提供商中,已达到11,859种产品和23,931种上市;其中,ETF占资产的最大份额,占107,470亿美元,占ETP资产总额 109,900 亿美元的98%(数据来自ETFGI截至2023年11月底)。奥纬咨询 (Oliver Wyman)预计ETF的增长将在近年来加速增长,预测2022年至2027年市场将以每年13%至18%的速度增长。

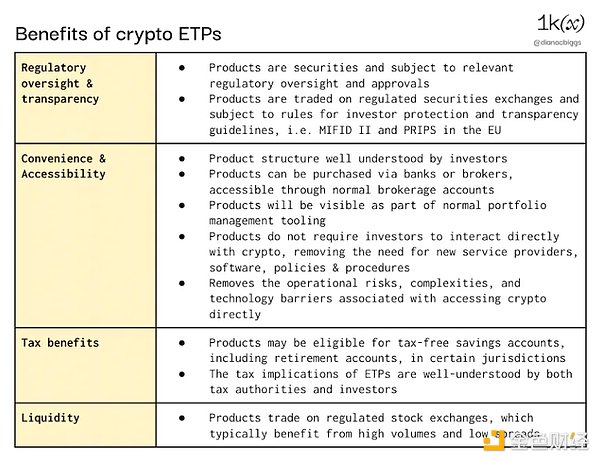

ETP的便利性和可访问性使其成为向投资者开放新资产类别和投资策略的流行工具——加密货币也不例外。

ETP的便利性和可访问性使其成为向投资者开放新资产类别和投资策略的流行工具——加密货币也不例外。

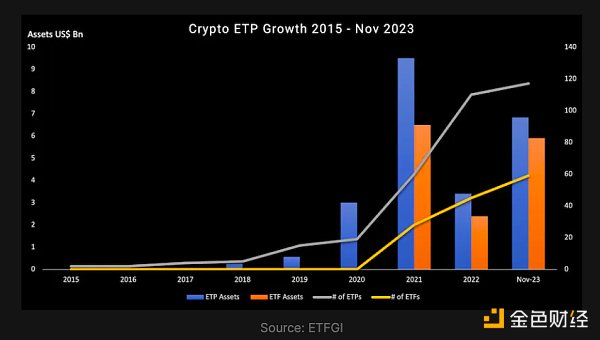

有史以来第一个比特币ETP由XBT Provider (后来被Coinshares收购)于2015年在瑞典纳斯达克推出。市场的增长一直相对温和,直到2020年下半年,产品数量开始强劲增加,这种情况一直持续到今天,无论是来自新的加密货币原生进入者还是传统发行人。2021年2月,加拿大赢得了全球首只比特币ETF的争夺,Purpose Investment在多伦多证券交易所推出了Purpose比特币ETF 。虽然以债务证券的形式构建的加密货币ETP在数量和资产管理规模上仍远远超过加密货币 ETF,但我们预计这种情况将开始发生变化,特别是随着美国现货ETF市场的开放。

加密货币产品的数量稳步增长,特别是在过去三年内,根据ETFGI的数据,截至2023年11月,加密ETF和ETP达到176种。2023年前11个月,投资于这些产品的资产增长了120%,从 2022 年底的57.9亿美元增长到2023年11月底的127.3亿美元。

为什么选择加密ETP?

对于加密原生人士来说,加密ETP的想法似乎违反直觉:引入中介机构,而该技术最终使我们能够消除中介机构。然而,作为易于理解和受监管的投资产品,这些产品为更多投资者受众提供了接触加密货币的机会,而这些投资者由于各种原因可能无法访问该资产类别。例如,散户投资者可能缺乏直接投资加密货币的工具、时间、风险承受能力和技术专业知识。ETP 作为传统证券的结构向机构投资者开放,机构投资者可能仅限于投资这些类型的工具,或者出于监管、合规、技术或其他原因希望避免直接持有加密资产。

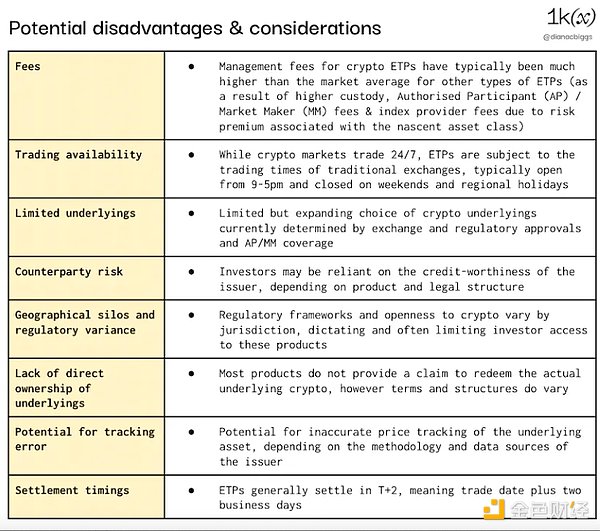

与直接购买加密货币相比,这些产品还存在潜在的缺点和考虑因素(因为并非所有投资者都会认为这些是缺点)。其中包括迄今为止的加密货币 ETP 的费用比这些产品的典型费用高得多(尽管随着竞争的加剧,这些费用已经在下降);传统交易所与加密货币 24/7 市场相比的交易可用性有限;基于根据监管批准、交易对手、跟踪误差、汇率风险以及结算时间确定的司法管辖区和投资者类型。

注意:地域限制的例子包括欧洲加密货币 ETP 通常未根据 1933 年美国证券法注册,因此不能向美国投资者提供;英国 FCA 禁止向散户投资者出售加密货币 ETP

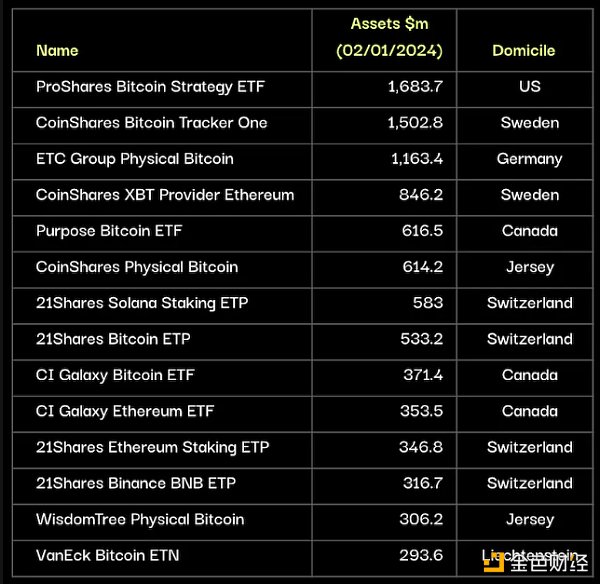

产品结构和产品

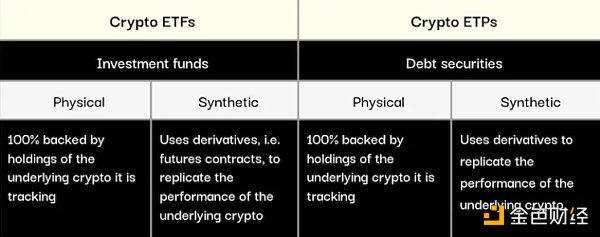

从广义上讲,加密货币ETP分为两种产品类别:ETF或ETP;两个产品类型:实物(也称为资产支持)或合成。

加密货币ETF结构

ETF的结构为基金,ETF持有量为基金份额。通常通过信托、投资公司或有限合伙企业将基金与其发行实体法律分离,以确保投资者的持股在母公司/发行人破产时受到保护。ETF通常需要遵守额外的规则和透明度要求,具体取决于其管辖范围;例如,在欧盟注册并向欧盟投资者销售的ETF通常需要遵守UCITS(Undertakings for Collective Investment in Transferable Securities,可转让证券集体投资承诺)法规,这带来了多元化要求,例如单一资产不能代表超过基金10%的资产。

如今大多数加密ETF都是现货或期货产品。现货ETF拥有基础加密资产的直接所有权,并由独立托管人担保。对于期货ETF,发行人并不持有基础加密货币,而是购买资产的期货合约。因此,这些产品并不直接跟踪标的资产的现货价格,通常被认为会带来更大的复杂性和成本,并且对投资者来说透明度和直观性较差。

加密货币ETP结构

加密货币ETP(在本例中,使用该术语来指代ETF以外的产品)被构造为债务证券。虽然它们的结构要求不如ETF严格,但它们的披露要求非常相似。

实物加密ETP是有担保的债务证券,100%由其所追踪的基础加密货币持有量提供支持。加密资产是在指定受托人的监督和控制下由独立第三方托管人实物购买和持有,受托人代表 ETP 持有者持有权利和权益,并负责在发行人破产时组织赎回。

合成 ETP 是无担保债务凭证,这意味着发行人不需要持有产品正在跟踪的基础资产,而是使用衍生品和掉期来跟踪财务表现(确切的结构和条款会有所不同)。因此,合成 ETP 承担更大的交易对手风险,因为法律没有要求产品必须由基础实物资产一比一支持。XBT Provider(Coinshares 公司)和Valor是两家提供合成产品的加密 ETP 发行人。

总的来说,市场上大多数加密货币 ETP 都是实物产品,因为许多投资者更喜欢这种结构提供的透明度和降低的交易对手风险。

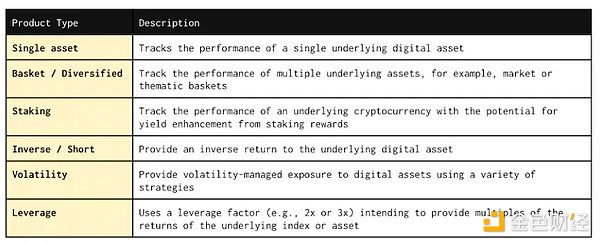

加密产品发行

加密货币ETP最初是作为单一数字资产跟踪产品开始的,如今,市场上提供的加密货币 ETP 范围还包括单一资产、一篮子资产、质押、反向和杠杆产品,以及旨在管理波动性的某些指数。

从底层证券来看,根据BitMEX Research最近整理的数据,剔除股票和场外交易基金,再加上额外数据,我们发现,在 162 个加密货币 ETP 中,比特币、以太坊和篮子产品占比 58%,其他产品占比 58%。 42%由长尾单一数字资产,以及空头、波动性和杠杆产品组成。

162 个加密 ETP 的数据(不包括股票和场外交易基金);资料来源:BitMEX 研究、1kx 研究

在这162个产品中,121个是ETP,41个是ETF,其中16个是期货ETF,11个是等待推出的美国现货比特币ETF。质押产品,意味着投资者可以从其持有的质押收益中受益,目前共有 14 种:13 个 ETP 和 1 个 ETF。

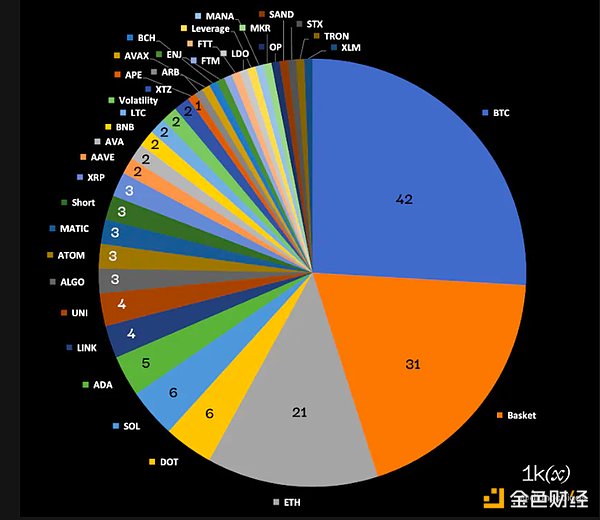

按资产管理规模计算的最大产品

按资产管理规模计算,最大的加密货币 ETP 是ProShares 比特币策略 ETF,这是一款总部位于美国的期货产品,根据截至 2024 年 1 月 2 日的可用数据,持有资产为 16.8 亿美元。

如下表所示,14 个顶级加密货币 ETP 中的 9 个追踪比特币(64%);其余五个中,包括三个追踪以太坊、一个追踪 solana、一个追踪BNB。

资料来源:BitMEX 研究、1kx 研究

在这 14 种产品中,4 种在瑞士注册(均来自发行人21Shares),3 种在加拿大注册,2 种在泽西岛,1 种在德国,1 种在美国,1 种在列支敦士登。

按资产排名前 14 位的产品中,有 4 种是 ETF:3 种是现货ETF,1 种是期货ETF。在 ETP 中,八个是实物产品,两个是合成产品。

产品创新

将新的加密 ETP 推向市场时需要考虑几个限制。其中包括监管和证券交易所的要求和批准、流动性要求、投资者需求以及公开价格数据和法币交易对的可用性。也就是说,随着越来越多的参与者进入市场并寻求占领市场份额并实现差异化,以及随着监管、服务提供商和投资者对这一资产类别的理解和接受程度的提高,我们看到发行人和指数提供商不断进行产品创新。

加密货币ETP运营模式

创建 ETP 从发行人(即发行产品的投资公司或信托)开始,编写招股说明书以供监管机构批准。这些可能因司法管辖区而异,但一般来说,它们包括发行人的详细信息,包括其董事和财务报表的身份、产品和计划设计,包括基础资产的概述、预期市场和服务提供商、综合潜在风险概述、资产估值 (NAV) 和 NAV 计算方法、费用和赎回流程的详细信息。

在获得监管机构批准并成功聘请必要的服务提供商后,发行人必须申请在证券交易所上市。关于哪些类型的产品(即资产支持或期货)以及标的物(即加密资产)有资格上市的规则因交易所而异。

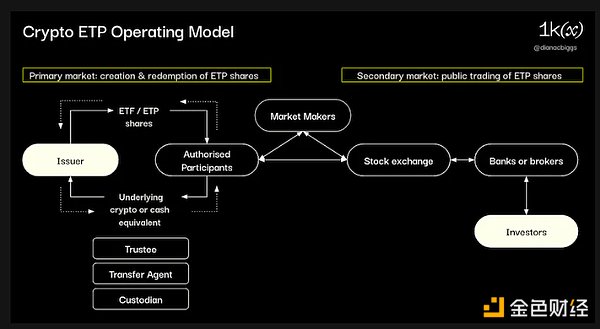

服务提供商的运营模式和范围可能因产品类型、管辖权和发行人的计划设计而异。典型模型的概述如下:

在一级市场上,发行人与 AP 交换产品份额,以换取标的加密资产(“实物”)或现金等价物,并根据需要将标的加密资产交付给指定托管人或从指定托管人处交付。根据结构的不同,转让代理人和受托人可能会参与清算抵押品和转移资金。

当 AP 管理一级市场创建和赎回时,做市商在二级市场提供流动性,确保持续、高效的交易。

投资者在二级市场上买卖产品,通常通过银行或经纪人下订单,而银行或经纪人又直接或通过其他中介机构在相关证券交易所执行订单。

加密ETP产业全景

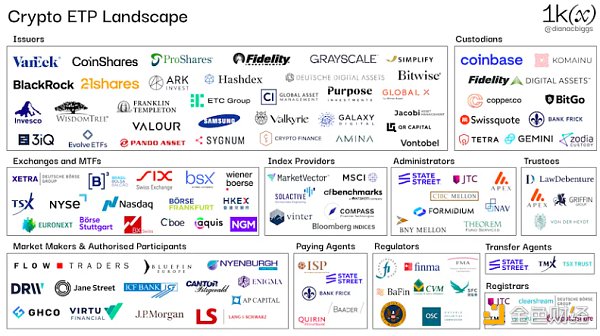

发行人

发行人负责 ETP 的整体设计和创建,在整个产品生命周期中协调和管理相关中介机构。对发行人的监管因司法管辖区而异,不一定是必需。然而,监管机构在招股说明书审批过程中对发行人进行评估,交易所在上市过程中也是如此,其中要求可能包括公司治理、资本要求和定期审计。发行人通常设立独立的特殊目的机构(SPV)来发行产品。最初,大多数加密 ETP 发行人都是加密原生公司,例如Coinshares、21Shares、3iQ、Hashdex和Valour,近年来越来越多的传统金融公司加入其中,包括WisdomTree、VanEck、Invesco、Fidelity和等待SEC 批准的公司、贝莱德和富兰克林邓普顿。

托管人

托管人持有实物支持产品的基础加密货币。ETP 发行人使用的托管机构包括Coinbase、Fidelity Digital Assets、Komainu、BitGo、Copper、Swissquote、Tetra Trust、Zodia Custody和Gemini。

做市商

做市商(MM)是发行人聘请的流动性提供者,通过按照合同约定的条款在交易所提供双向报价,为 ETP 提供必要的流动性。其中包括Flow Traders和GHCO。

授权参与者

授权参与者(AP),通常是银行或经纪自营商,有权每天直接与发行人创建和赎回产品份额。他们通过向发行人交付标的资产或其现金等价物以换取新创建的 ETP 股份或将股份返还给发行人以换取标的资产或现金来做到这一点。参与者对加密货币的兴趣,特别是对 BTC 和 ETH 以外资产的兴趣,可能会因监管不确定性和市场状况等因素而有所不同。活跃于加密 ETP 领域的 AP 包括Flow Traders、GHCO、Virtu Financial、DRW、Bluefin和Enigma Securities。JP Morgan、 Jane Street和Cantor Fitzgerald & Co最近在美国现货比特币 ETF 文件中被列为 AP。

指数提供商

指数提供商负责创建、设计、计算和维护 ETP 跟踪的指数和基准。这些为发行人和投资者提供了透明度和可靠性。在某些司法管辖区,指数提供商受到监管,例如在欧盟,有欧洲基准法规 (BMR)。活跃于加密 ETP 的指数提供商包括MarketVector Indexes、CF Benchmarks ( 2019 年被Kraken收购)、 Vinter(瑞典的加密原生指数提供商)、Bloomberg和Compass。

交易所和多边交易设施 (MTF)

交易所和 MTF 上市加密货币 ETP 的意愿首先将由当地法规和发行人招股说明书的监管部门批准决定,之后成为由各自发行人和产品资格要求确定的业务决策,其中通常包括对基础资产多个参数的评估,例如流动性、合规性、公开定价信息和风险缓解。哪些类型的产品可以上市的规则因交易场所而异;例如,德国的Xetra仅列出资产支持的 ETP,而SIX Swiss Exchange对于合格的加密货币标的有特殊规则。

受托人

受托人可能负责保护资产并代表 ETP 持有人或投资者的利益。他们的具体角色和职责可能因 ETP 的具体结构和法律安排而异。活跃于加密 ETP 的受托人包括Law Debenture Trust Corporation、Apex Corporate Trust Services、Bankhaus von der Heydt和Griffin Trust。

管理机构

管理员支持 ETP 的整体运营管理。他们的服务可能包括会计、监管合规、财务报告和股东服务。活跃于加密 ETP 的管理机构包括道富银行、JTC Fund Solutions、纽约梅隆银行、Formidium、NAV Consulting、Theorem Fund Services和CIBC Mellon Global Securities Services。

其他服务提供商

可能在 ETP 计划和产品生命周期中发挥作用的其他服务提供商包括但不限于支付代理(负责注册新的 ETP 单位并从当地机构获取 ISIN)、转让代理(可用于维护)股东和其他职责的记录,计算代理,用于计算基础资产的资产净值,以及登记员,用于保存股东记录。根据产品类型、发行者和司法管辖区,这些不同的角色和职责可能会重叠和/或由不同方承担。

关于费用的说明

ETP 收取管理费,也称为费用率或保荐费,以支付管理和运营产品的成本,该费用每年按持仓百分比计算,并每日或定期从资产净值中扣除。许多早期的加密货币 ETP 能够收取高达 2.5% 的高额费用,而通常 ETP 的费用范围在 0.05% 至 0.75% 之间。当替代品收费低至 0% 时,加密 ETP 的 AUM 收费为 2.5%,这说明了这些产品的粘性和先发优势。

我们预计费用将成为新产品未来的一个关键差异化因素,正如现在美国现货 ETF 所看到的那样。在迄今为止宣布的费用中,Invesco/Galaxy免除了前六个月和前 50 亿美元资产的费用,Fidelity 则收取0.39% 的费用。

区域产品

欧洲

加密货币ETP起源于欧洲,第一个比特币产品于2015年在瑞典推出,是XBT Provider(2017年被Coinshares收购)发行的合成追踪ETP。在欧洲,加密货币 ETP 发行人受益于单一市场,因为一旦 ETP 招股说明书获得一个欧洲国家监管机构的批准,经通知和批准后,该产品也可以在其他成员国上市(称为“通行证”招股说明书) )。瑞典的SFSA仍然是欧洲加密货币 ETP 招股说明书批准的热门选择。德国是另一个已批准加密货币 ETP 招股说明书的司法管辖区,并且加密货币 ETP 在各个交易场所都有良好的可用性,例如来自德意志交易所和斯图加特交易所集团等领先交易所集团的加密货币 ETP 。

ETP 仍然是欧洲的主导产品类型,而欧洲缺乏真正的加密 ETF 的原因很大程度上是由于UCITS(可转让证券集体投资承诺)法规。总体而言,大多数欧洲 ETF 均符合 UCITS 规定,以便受益于泛欧洲通行证,除了注册国之外,还允许向其他欧盟成员国的散户投资者出售这些 ETF,以及这些法规的保证和投资者保护提供。然而,UCITS 规则和要求目前与比特币 ETF 等单一资产追踪产品不兼容。例如,UCITS 多元化要求包括任何单一资产不得超过基金的 10%,且标的资产必须是合格的金融工具。2023 年 6 月,欧盟委员会责成欧洲证券和市场管理局(ESMA) 调查是否需要更新 UCITS 规则并注意加密资产。然而,此举的目的似乎是确定是否需要更多规则和投资者保护,而不是扩大合格的产品类型。ESMA 意见的截止日期是 2024 年 10 月 31 日。

瑞士

2016年,瑞士成为继瑞典之后第二个批准并上市加密货币ETP的司法管辖区,这是Vontobel银行在SIX Swiss交易所推出的比特币跟踪产品。随后,世界上第一个加密指数产品于 2018 年 11 月在瑞士推出,这是一种一篮子实物支持的 ETP,由发行人 21Shares(当时名为 Amun)的比特币 (BTC)、以太坊 (ETH)、瑞波币 (XRP) 和莱特币 (LTC )组成。瑞士SIX Swiss交易所对加密货币标的有特别规则,包括“在申请临时交易许可时,该加密货币必须是按美元市值衡量的 15 种最大的加密货币之一”,并且根据我们的研究,该加密货币具有最广泛的范围具有全球任何交易场所的加密货币基础的产品。瑞士证券交易所BX Swiss还允许具有加密货币基础的产品,其规则包括基础货币必须位于市值前 50 名的加密货币之内。

英国

2020 年 10 月,英国金融行为监管局(FCA) 禁止向散户投资者销售、营销和分发任何提及“不受监管的可转让加密资产”的衍生品或 ETN。许多加密货币 ETP 在英国Aquis 交易所上市,仅供专业投资者使用。

加拿大

加拿大是第一个批准比特币 ETF 的国家, Purpose Investments于 2021 年 2 月在多伦多证券交易所 (TSX)推出了首款产品,随后于当年 4 月推出了以太坊 ETF。2023 年 10 月,3iQ推出了对其以太坊 ETF 的质押,质押奖励计入该基金,这在北美尚属首次。其他加拿大加密 ETF 发行人包括Fidelity Investments Canada、与 Galaxy 合作的 CI Global Asset Management (CI GAM)以及Evolve Funds。

巴西

加拿大最先批准了比特币 ETF,巴西紧随其后,巴西证券交易委员会(CVM) 于 2021 年 3 月批准了拉丁美洲地区首只比特币交易所交易基金 (ETF)。巴西加密 ETF 发行人包括加密资产管理公司Hashdex和QR Capital以及 与 Galaxy 合作的Itaú Asset Management。

美国

迄今为止,只有加密货币期货 ETF 已获得 SEC 批准并向投资者开放。ProShares于 2021 年 10 月 19 日推出了第一只比特币期货 ETF ,成为市场历史上交易量最大的基金之一,在交易的头几天就吸引了超过 10 亿美元的资产。

资料来源:彭博社,来自彭博社高级 ETF 分析师 Eric Balchunas.

两年后,即 2023 年 10 月 2 日,ProShares、VanEck和Bitwise推出了第一批美国以太坊期货 ETF 。期货产品通常需要投资者有更多的了解,并且会带来额外的费用以及由于频繁的重新平衡而导致跟踪错误和业绩下降的风险。基础期货合约在商品期货交易委员会( CFTC) 的监管下在芝加哥商业交易所(CME) 交易,这一事实是期货 ETF 在现货ETF之前获得批准的一个流行理论。

Winklevoss 双胞胎兄弟于 2013 年 7 月首次提交了美国现货比特币 ETF 的申请,但在随后的几年里,该申请一再被拒绝。十年后,即 2023 年 6 月 15 日,全球最大的资产管理公司贝莱德 (BlackRock)提交了iShares 比特币信托基金申请。他们的品牌影响力,加上他们出色的业绩记录(据彭博社高级 ETF 分析师 Eric Balchunas 称,贝莱德在 575 份 ETF 申请中只被拒绝过一次),改变了游戏规则,并帮助美国比特币现货 ETF 成为最受期待的 ETF 之一。

2023 年 8 月 29 日,潮流进一步转变,美国哥伦比亚特区巡回上诉法院在 Grayscale 诉 SEC (22-1142) 案件中做出了对 Grayscale 有利于灰度的裁决,称 SEC 决定阻止其拟议的比特币 ETF是“任意而反复无常的”。

快进到今天,已有 11 家发行人提出了现货比特币 ETF 的申请,正在接受 SEC 审查( S-1 表格的链接,其中包括招股说明书文件以及 SEC 收集的其他信息和证物,如 2023 年 12 月26 日、28 日和29 日提交文件):BlackRock (iShares)、Grayscale(现有场外信托信托的转换)、21Shares & ARK Invest、Bitwise、VanEck、WisdomTree、Invesco Galaxy、Fidelity、Valkyrie、Hashdex和Franklin Templeton。最近几周,SEC 与发行人之间的会议有所增加,并且 SEC 要求所有发行人转向现金创建,这意味着 ETF 份额的创造和赎回的资产交换必须以现金进行,而不是实物。 通常,出于效率原因,AP 和 ETF 发行人之间在增设和赎回中的资产交换以实物形式进行。虽然 SEC 尚未公开说明其仅要求现金的理由,但 SEC 很可能不希望被视为批准 AP(通常是大型银行和经纪商)进行加密货币交易。

截至 2024 年 1 月 5 日星期五晚上,所有 11 个申报者均已提交修订后的19b-4 s,其中建议交易所修改规则以实现产品交易。这些必须得到美国证券交易委员会交易和市场部门的批准。

彭博社 2024 年 1 月 5 日美国现货比特币 ETF 状态摘录

资料来源:彭博社,来自 James Seyffart on X,2024 年 1 月 5 日

最后一步是SEC签署最终的S-1表格。目前市场预计这将在1月10日星期三左右发生,上市和交易最快可能在此后 24 至 48 小时内完成。

我们将密切关注交易第一周内的资金流动和交易量,以评估11家发行人之间的竞争动态。规模较大的 ETF 受到投资者的青睐有多种原因,包括成本效率、流动性和降低风险。因此,ETF 的种子资本金额可以提供竞争优势。Bitwise于12月29日提交的S-1文件显示初始兴趣高达2亿美元,Blackrock透露种子销售额为1000万美元。值得注意的是,1月5日有传言称,他们可能在第一周的交易中准备了20亿美元,彭博社高级ETF分析师Eric Balchunas指出,考虑到其他基金的种子投资,这对资产管理公司来说是“符合品牌形象的” ,尽管这个数额将远远超过之前推出的任何 ETF。

BlackRock、VanEck、Ark & 21Shares、Fidelity、Hashdex、Invesco & Galaxy和Grayscale也已提交美国以太坊现货ETF的申请,美国证券交易委员会的第一个最终截止日期是 2024 年 5 月 23 日。

香港

继美国 SEC 批准一年后,香港证券及期货事务监察委员会(SFC) 于 2022 年 10 月批准了加密货币期货 ETF,资产管理公司CSOP的首批两只基金(一只比特币和一只以太坊)于 2022 年 12 月 16 日推出。 2023 年 12 月证监会和香港金融管理局发布了一份联合通知,列出了加密货币投资产品的指引,并指出“鉴于最新的市场发展”,证监会现在将接受加密货币现货 ETF 的申请。更新后的证监会指引指出,实物及现金创造及赎回模式均获准。海外发行且未经证监会特别批准的加密货币ETP仍仅供专业投资者使用。

加密货币ETP的下一步是什么

越来越多的投资者希望在他们的投资组合中加入加密货币,而ETP提供了一种熟悉、方便且受监管的途径来获得这种投资。在这种需求的推动下,加密货币原生资产管理公司和传统资产管理公司都继续参与这些产品并进行创新。到2024年,预期美国现货 ETF 的批准可能会成为其在全球范围内增长和可用性的催化剂。

随着这个领域的不断发展,我们将关注的领域包括:

发行人竞争的加剧(以及竞争的强度)对费用以及其他地区和发行人的 ETP 流量的影响,以及从长远来看,小型参与者的潜在整合和/或退出

在贝莱德等全球领先资产管理公司的营销力量的支持下,消费者和机构对加密货币的认识和接受度发生了转变

因此,愿意与加密货币合作的交易所、资产管理公司、分销商以及其他机构参与者和服务提供商的数量增加

接受这些产品并将其集成到咨询模型中的时间表

机构质押的发展,包括可供投资者使用的质押产品的增长,以及为发行人开发流动性解决方案,例如机构质押提供商Kiln最近推出的Validator NFT

链上结构性产品的增长:众所周知,我们相信未来是链上的,21Shares母公司21.co和Index Coop之间最近的合作关系表明ETP发行人如何开始朝这个方向发展

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

谁在继续疯狂购入BTC ?

谁在继续疯狂购入BTC ?W3C DAO

聚焦SEC圆桌会议:媒体专访CertiK联创顾荣辉 托管安全亟需监管核心关注

聚焦SEC圆桌会议:媒体专访CertiK联创顾荣辉 托管安全亟需监管核心关注CertiK中文社区

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部