头等仓研报:Solana上的聚合器Jupiter

Jupiter 是建立在Solana网络上的交易聚合器。Jupiter上线于2021年10月,发展至今已成为Solana用户最爱使用的交易前端,聚合了Solana超过一半以上的交易量,Jupiter交易聚合功能的发展已经接近天花板。协议推出了Launchpad平台Jupiter Start和孵化器Jupiter Labs来进行横向扩张。Jupiter拥有庞大的用户群体和资源,Launchpad平台的项目质量有一定的保障。且其Jupiter Labs的衍生品项目TVL和交易量较高。综上,我们选择关注Jupiter。

投资概要

Jupiter是建立在Solana网络上的交易聚合器,用户界面类似于1inch。协议提供交易聚合、限价单、定投功能。Jupiter聚合了Solana超过一半的交易量,在交易聚合上进一步发展空间较小。协议横向扩张推出类似发射平台的Jupiter Start和Jupiter Labs。截至2024年1月15日,协议并未公布融资信息。

Jupiter交易聚合功能已接近峰值,在Solana网络上聚合的交易量比例提升的空间较小。Jupiter一直是Solana网络上唯一有竞争力的交易聚合器。凭借良好的交易体验和用户界面,协议发展至今,其24小时交易量约为4.6亿美元,保守估计其聚合的交易量已超过Solana网络总体交易量的50%,进一步提升的空间较小。

Jupiter Start作为Jupiter推出的项目推动方案,在资源和用户基础的加持下有较大潜力。Jupiter推出了类似发射平台的Jupiter Start,目前关键功能Launchpad和Atlas功能暂未推出,但Jupiter拥有Solana网络庞大的用户基础,叠加其自身Jupiter Labs项目资源和合作项目,Jupiter Start项目质量有一定的保障,该功能值得关注。

Jupiter Labs项目为其它链明星产品的Fork版本,在Jupiter的推动下有较大潜力。Jupiter Labs暂时推出的两个项目为衍生品和LSD稳定币,在形式上非常类似GMX V1和Lybra,目前衍生品项目已经处于使用阶段,日均交易量接近9000万美元(受限于TVL)。可以看出,在Jupiter的推动下,Jupiter Labs的产品受到了市场的关注并吸引了较多的用户和资金。后续的LSD稳定币协议在借贷利率和赎回机制上小幅创新,填补了Solana相关领域的空白。

总体来看,Jupiter在Solana的交易聚合板块已无竞争对手,且聚合了超过一半的交易量,使DEX在Solana上成为了底层的流动性协议。在庞大的用户基础和项目资源加持下,其横向扩张推出的Jupiter Start和Jupiter Labs同样有较强的市场潜力,且Jupiter Start和Jupiter Labs可能产生联动效应。综合上述条件,我们选择关注Jupiter。

说明:头等仓最终评定的【关注】/【不关注】,是按照头等仓项目评估框架对项目当前基本面进行综合分析的结果,而非对项目代币未来价格涨跌的预测。影响代币价格的因素众多,项目基本面并非唯一因素,因此,不可因为研报判定为【不关注】,就认为项目价格一定会跌。此外,区块链项目的发展是动态的,被我们判定为【不关注】的项目,若其基本面发生重大的积极变化,我们将有可能会调整为【关注】,同样地,被我们判定为【关注】的项目,若发生重大恶性改变,我们将会警示所有会员,并有可能会调整为【不关注】。

1.基本概况

1.1项目简介

Jupiter是建立在Solana网络上的交易聚合器,Jupiter聚合了Solana网络上超过50%的交易量,是用户交易的首选。其聚合功能的发展已接近天花板,协议正进行横向扩张来进一步发展,Jupiter推出了发射平台Jupiter Start和孵化器Jupiter Labs两大功能来增加其影响力。

1.2基本信息

2.项目详解

2.1团队

团队的主要人员为Meow和Ben Chow,二者于2021年5月成立Jupiter,同时,他们也是Solana上流动性平台Meteora的成员。

联合创始人—Meow:Jupiter的联合创始人,Solana上DEXMeteora的建设者。

联合创始人—Ben Chow:拥有多年的交互设计和产品经验,社交游戏公司 Hive7 的创始团队成员之一,多家公司的联合创始人。2021年5月,Ben与Meow成立了Jupiter Aggregator。

2.2资金

Jupiter并未公布任何融资。

2.3代码

Jupiter由OtterSec进行审计,OtterSec曾审计过Solana、Aptos、Sui、Wormhole等知名项目(多为Solana知名项目和美国项目)。有较为丰富的审计经验和一定的业内声誉。

2.3产品

作为建立在Solana网络上的交易聚合器,Jupiter是Solana交易用户的主要选择之一。其目前主要提供交易聚合、限价单、DCA/定投、Jupiter Start四大功能。同时,Jupiter Labs联合社区与用户推出了独立的项目,目前包括永续合约产品和LSD稳定币。

2.3.1交易聚合

和大多交易聚合器一样,用户可在Jupiter中选择交易对并输入交易数量,Jupiter将在支持的去中心化交易所中自动寻找最优的兑换路径。对于仅在个别DEX上有流动性的代币来说,交易聚合可以直接找到流动性。对于交易额较大的代币,交易聚合或可通过多路径的方式提供更好的交易价格/滑点。在交易前,用户可自行选择修改交易费用、滑点大小和是否采用直接路径等参数。

Jupiter交易界面较为整洁(类似1inch),交易体验较好。在设置中可自行调节语言、区块浏览器和RPC节点来适应不同的需求和避免单点故障。Jupiter目前支持29个包含交易功能的应用。DEX被Jupiter整合须满足一定的条件,其中主要包括流动性和安全审计。DEX需要至少50万美元的流动性来确保有一定的交易量需求,其次代码需要被审计来确保安全性。

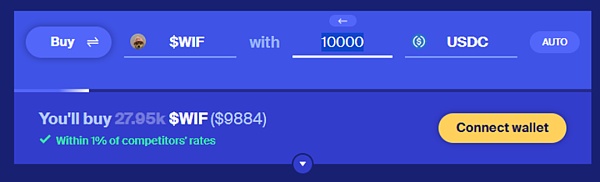

Jupiter聚合了Solana上大部分的交易量,部分原因为用户界面问题。Solana上流动性最强的DEX为Orca,占据了1.9亿美元的流动性。其次为Raydium,除了Raydium自身的协议代币RAY之外,Orca在其它主流代币流动性上均超过Raydium。但Orca自身的交易量常常不及Raydium(Orca的交易量多来源于Jupiter聚合)。Orca的交易界面并非常规的类似Uniswap的操作界面,而是可以选择buy/sell再输入数量的方式,不太符合用户的操作习惯,其次WIF并未加入Orca的白名单(需要输入合约地址查找)。Orca虽能满足用户的小额交易需求,但交易体验远不如Jupiter。

图2-1 Orca交易界面[1]

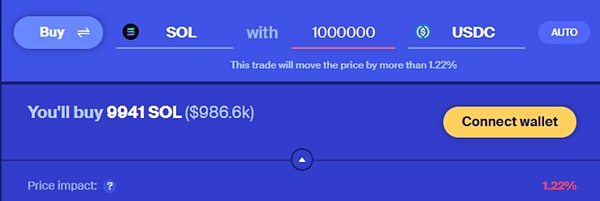

其次,Solana上代币的整体流动性不强。使用聚合器进行大额交易能降低一定的滑点损失,以SILLY为例,使用一百万USDC兑换SOL的滑点损失接近1.22%。使用Jupiter滑点损失接近0.4%,即聚合器能降低0.8%的滑点损失/价格影响。

图2-2 Orca SOL/USDC大额交易展示

总体而言,Jupiter得到大规模应用的原因主要为用户界面、流动性和空投原因。且习惯于使用聚合器之后,用户会首先采取聚合器而非DEX进行交易,有一定的用户粘性。

2.3.2限价单

Jupiter同时提供限价单功能,限价单避免了交易时价格影响造成的成本增加和滑点问题(不存在MEV问题)。在没有完全成交时,限价单可以被部分完成并受到部分交易代币。交易时,用户可以选择订单有效期、兑换价格和兑换数量。协议与 Birdeye 和TradingView合作,Birdeye提供代币的链上价格数据,Jupiter使用TradingView的技术来进行图表的数据展示。整体的交易体验十分类似于中心化交易所。

图2-3 Jupiter 限价单功能展示

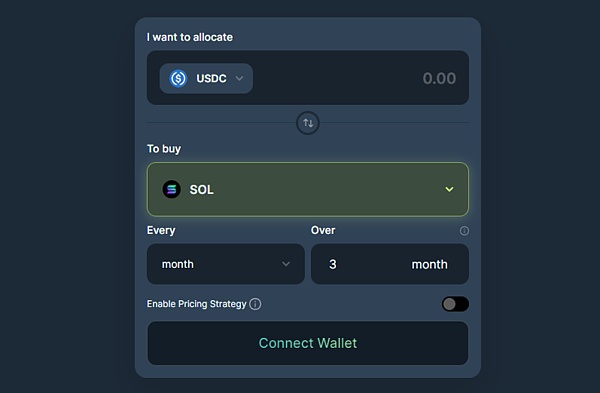

2.3.3DCA/定投

DCA(Dollar Cost Averaging)被称作美元平均成本法,也叫定投。通过在一定的时间段内多次投资来摊平买入成本。Jupiter提供最小频率为分钟和最大频率为月的方式来进行定投。用户可选择定投频次、总时间段和定投的价格区间。

图2-4 Jupiter定投界面展示

在开始定投时,代币将被转入定投代币的相关账户,并每隔一段时间进行交易操作(交易可能存在2-30秒的变动来防止MEV)。在交易完成后,定投账户会自行关闭并将所有代币转移至钱包。协议对定投收取千分之一的费用。定投适用于熊市积累代币和逐步卖出流动性较弱的代币,但总体需求较少。

2.3.4Jupiter Start

Jupiter将成立自己的项目推进平台Jupiter Start,致力于在保护投资者利益的同时来推进新项目的发展。Jupiter Start的过程分为社交介绍、教育、预上线、Launchpad和Atlas五个板块。社区介绍将持续一周,主要介绍项目的理念、经济模型等并进行社区讨论。教育会将个别项目放入网站的一部分,基于部分符合资格的用户通过阅读材料和链上操作来赚取代币。预上线可以使用户在流动性添加之前进行限价单和DCA操作。

目前社区介绍、教育和预上线功能已经推出,值得期待的为Launchpad和Atlas(暂未说明)功能。鉴于Jupiter Labs的项目会发行自身协议代币,其Launchpad项目有可能为衍生品项目。

2.3.5Jupiter Labs

Jupiter Labs独立于Jupiter,Jupiter Labs的项目最终会独立运营,Jupiter用户和社区能获得一定的优先使用权和代币激励。目前Jupiter Labs启动的项目为永续合约和LSD稳定币。

Jupiter Perpetual

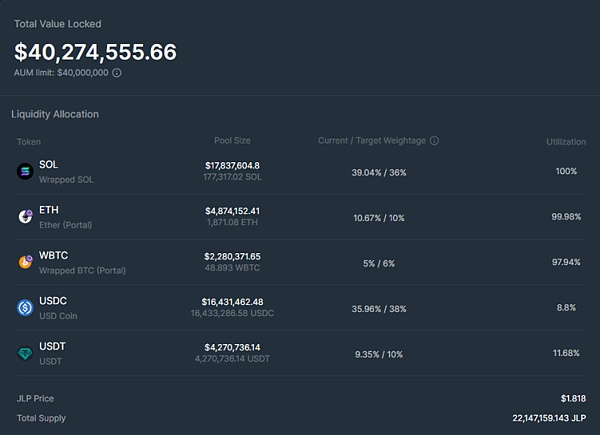

Jupiter Perpetual是Jupiter Labs推出的类似GMX V1的衍生品协议,目前已经处于使用阶段。协议用户主要分为流动性提供者与交易者。流动性提供者提供的流动性被兑换成一揽子代币(目前包括BTC、ETH、SOL、USDC和USDT),池中代币的权重更高的主要为SOL和USDC,即主要的交易标的为SOL。

在交易用户进行杠杆交易时,交易者借用池中代币建立杠杆头寸。该衍生品交易用户无需承担交易滑点,只需付出交易费用和借贷费用,借贷费用取决于代币的利用率。流动性提供者获得70%的交易费用和所有的借贷费用。相应的,流动性提供者也要承担交易者盈利和代币贬值造成的亏损风险。JLP自2023年末到现在,价格一直在1.8美元附近波动。

图2-5 JLP数据[2]

LST稳定币

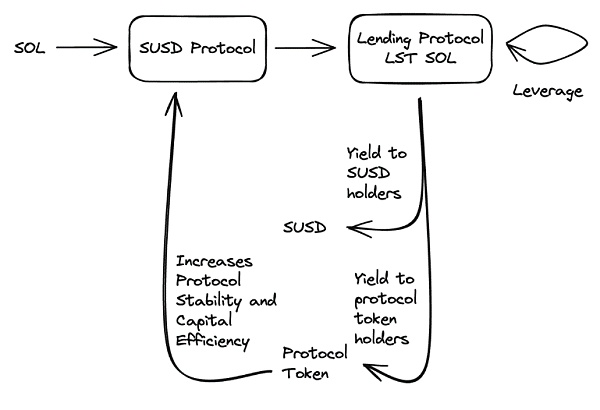

Jupiter Labs的LST稳定币协议XYZ暂未推出,根据其文档介绍,协议与Lybra V1较为类似。用户通过抵押SOL可以铸造生息稳定币SUSD(没有借款利息),协议通过质押的LST获取质押收入,收入将被分配给SUSD持有者和协议的治理代币。协议的主要特点在于,当LST收益率高于SOL借款利率时,SOL LST将在借贷协议抵押并用于借出SOL并置换成LST,使用杠杆套利的方式来将收益最大化。其次,在可能的附加机制中,协议采用赎回机制来确保SUSD价格的稳定性。频繁的赎回可能会影响借款人的头寸,尤其在市场波动预言机产生延迟时(SUSD持有者兑换SUSD为借款人的LST),协议通过引入小额价格区间治理代币赎回的方式来降低对于借款人的影响。当SUSD的价格介于0.95-1美元之间时,协议可能采用SUSD赎回治理代币的方式来降低借款人被赎回的频率。

使用杠杆套利在增加收益的同时也给借款人和SUSD持有者带来了额外的协议和预言机报价风险,借款人需要更高的治理代币激励来维持一定的SUSD铸造数量。小额价格区间治理代币赎回可以大幅缓解赎回对于借款人头寸的影响,但也带来了新的问题。小额区间治理代币赎回会导致绝大部分的赎回均为治理代币赎回,若价格持续低于1美元,会造成较为严重的代币增发。

图2-6 XYZ运行逻辑[3]

总结:Jupiter提供交易聚合、限价单和定投功能。整体交易方式十分类似于1inch。定投功能可以设定价格区间、时间和频率,为附加功能。Jupiter Start的Launchpad功能和Atlas功能暂未推出,可能是后续发展的重点。协议推出的Jupiter Labs正在孵化衍生品和LSD稳定币两个新的协议,新协议后续将独立运营,并给予Jupiter用户和社区一定的优先使用权和激励。

3.发展

3.1历史

表3-1 Prisma Finance大事件

3.2现状

3.2.1业务数据

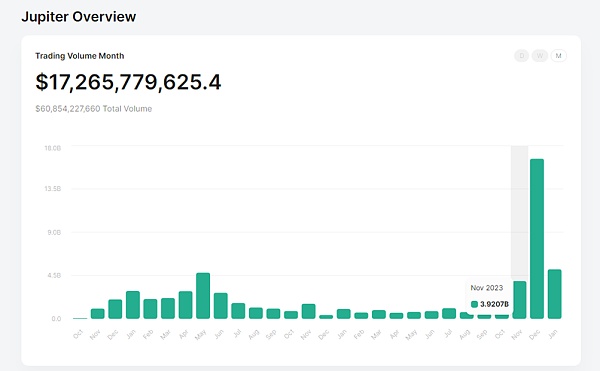

Jupiter是Solana上唯一有竞争力的交易聚合器,Solana网络上很大一部分交易量通过Jupiter进行。以11月和12月的交易量来看,Solana网络上DEX的总交易量分别为80亿和280亿美元,而Jupiter在这两个月聚合的交易量分别为39亿美元和170亿美元。从交易量上看,Jupiter引导了Solana上超过一半的DEX交易量,即用户更多使用Jupiter交易而非DEX的前端,真正地实现了将DEX作为流动性底层协议而存在的情况。

图3-1 Jupiter月交易数据[4]

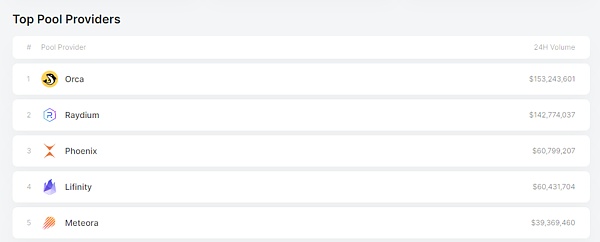

目前Jupiter共聚合了29个协议的流动性,其中通过交易聚合产生的交易量排名前五的协议分别为Orca、Raydium、Phoenix、Lifinity和Meteora。前五的协议占据了Jupiter接近 90%的交易量。其中值得一提的是Meteora,Meteora的团队成员同样包括Meow和Ben Chow,协议的前身为去中心化交易所Mercurial Finance。在FTX暴雷后,Mercurial Finance宣布停运并快照代币持有者获得Meteora 20%的代币,且Jupiter将在Meteora上进行代币启动/添加流动性,目前Meteora已经开始了对于流动性提供者的激励计划(在添加流动性前将10%的代币分配给LP)。

图3-2 Jupiter DEX交易量数据

3.2.2社交媒体规模

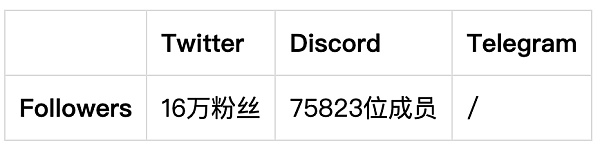

截止2024年1月15日,Jupiter拥有较大的社区规模,Discord活跃度较高,主要讨论如JUP空投、Meteora流动性相关问题。

3.3未来

Jupiter目前并没有明确的路线图,考虑到协议即将发行代币,进一步行动应该为成立DAO进行协议治理。Jupiter Start的Launchpad和Atlas功能将在未来推出,Jupiter作为Solana上的明星项目,有较大的用户群体,Jupiter Start也能获得一定的资源优势。

总结:自2021年10月Jupiter上线后,Jupiter获取了大量的交易量。随着FTX暴雷,DEX中TVL最高的变成了Orca(用户界面给出的交易体验略有不足),Raydium有较高的TVL和部分土狗代币的流动性。Jupiter凭借易用性和舒适的用户界面赢得了更多用户青睐。截至2024年1月15日,超过50%的交易量发生在Jupiter之上。后续的Launchpad功能值得期待。

4.经济模型

4.1代币分配

Jupiter的代币为JUP,总量为100亿枚。代币中40%(第一轮10%,共4轮)将被用于空投,20%用于流动性和社区激励,40%作为团队和战略储备。协议承诺将50%代币分配给社区,并给团队和社区各分配了一个冷钱包,初始流通代币预计为用于添加流动性的5%和空投代币的10%(可能会有额外的2%左右代币解锁)

4.2代币效用

Jupiter暂未公布代币JUP的具体功能,笔者认为,短期内JUP主要用于社区治理。后续Jupiter Labs的新项目可能会对JUP持有者进行空投和给予优先测试权力,同时,Jupiter可能仿照1inch给予质押者正向滑点收入。

5. 后续问题

Jupiter已经聚合了Solana上50%的交易量,后续的主要发展在于协议的Jupiter Start功能和Jupiter Labs。

5.1 Solana DEX行业概述

Jupiter一直都是Solana网络上唯一有竞争力的交易聚合器,因为流畅的使用体验和较为舒适的用户界面,Jupiter吸引了越来越多的用户。Jupiter聚合了Solana上超过50%的交易量,使DEX在Solana网络上成为了真正的底层流动性协议。随着协议的进一步发展和后续的空投计划,Jupiter聚合的交易量比例有望进一步上升。Jupiter已经占据了Solana几乎所有的聚合器市场,更进一步的发展在于Solana自身而非其本身的进一步优化。

5.2 Jupiter Start

在交易聚合进一步增长有限的情况下,Jupiter Start或是Jupiter扩大版图的另一方向。目前Jupiter Start仅有介绍、教育和预上线功能,Jupiter Start核心功能Launchpad暂未推出,Jupiter拥有庞大的用户群体,流量效应较强。考虑到其自身的资源优势,其上发射的项目可能有较高的质量。

5.3 Jupiter Labs

Jupiter Labs与JUP DAO、Solana社区、Jupiter用户合作推出新的DeFi协议。Jupiter Labs中的项目最终将会独立运营,但Jupiter用户、社区和持币者能有早期的优先使用权和代币奖励,Jupiter Labs的项目也可能在Jupiter Start上启动。

Jupiter Labs目前推出的产品为衍生品协议和LSD稳定币,衍生品协议已经处于早期使用阶段,流动性(JLP)被限制在5000万美元之内,协议总体非常类似GMX V1。另一个协议为LSD稳定币协议XYZ,整体类似Lybra V1,但在Lybra的基础上通过利率套利(抵押LSD借出SOL并置换成LSD)来增加稳定币持有者和协议代币持有者的收入。同时,在其它稳定币协议直接赎回抵押品的方式来维持价格的基础上,XYZ在小额脱锚(5%)时使用治理代币进行赎回来维持借款人的头寸,在保护借款人的同时增加了治理代币的稀释风险。

总结:Jupiter本身的交易聚合业务几乎抵达天花板,其采取了向DeFi板块横向扩张的战略,推出Launchpad平台Jupiter Start和孵化平台Jupiter Labs。Jupiter有较强的资源优势(自身庞大的用户量和Jupiter Labs项目),Launchpad项目值得关注,其Jupiter Labs虽创新较少,但填补了Solana上相关项目的空白,在Jupiter的支持下仍有较大潜力。

6.风险

1)代码风险:Jupiter由OtterSec审计,但仍存在代码风险。

2)衍生品项目风险:衍生品项目仍处于Beta阶段,可能存在预言机攻击等掏空协议流动性的风险[5]。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

以太坊Pectra升级全指南

以太坊Pectra升级全指南金色财经

回归常识进行投资

回归常识进行投资道说区块链

10K 季报:如何在不确定的加密行业寻找确定性

10K 季报:如何在不确定的加密行业寻找确定性10K Ventures

为什么 Polkadot 和 Ethereum 都不约而同选择了 RISC-V?

为什么 Polkadot 和 Ethereum 都不约而同选择了 RISC-V?PolkaWorld

俄罗斯财政部和央行拟推国家加密货币交易所

俄罗斯财政部和央行拟推国家加密货币交易所区块链骑士

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部