加密叙事变化太快 如何选择加密叙事进行投资

作者:Ignas,Pink Brains联合创始人;翻译:金色财经xiaozou

加密货币叙事变化很快。

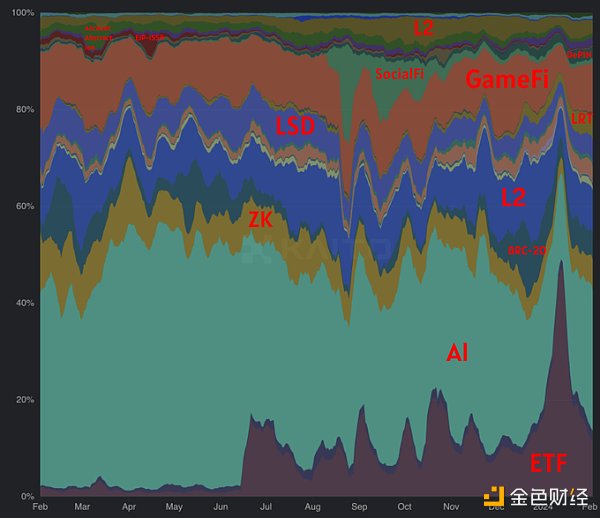

SocialFi 的炒作在 8 月至 9 月期间飙升,然后逐渐消失。就在两周前,ETF炒作达到顶峰。现在的叙事则是AI、ETF、GameFi、L2和ZK。

有趣的是,“BRC-20”现在排名第五,而“LRT”则迅速升至第六。“减半”只有2.3%。

Telegram Bot 的叙事正在逐渐消失,7 月至 8 月,它是第 12 大加密货币叙事……现在已经是25了。

Narrative mindshare,通过相对于整个加密市场提及特定叙事的推文数量来衡量

X上有数不胜数的代币、叙事和“alpha”相关言论,你应该关注哪方面?如何选择加密叙事进行投资呢?

以下是我对叙事投资的框架:

我相信任何加密生态系统的成功都是由三个关键因素驱动的:

1、技术创新

技术创新是推动新项目发展、获取关注度的关键。没有技术创新,加密行业就会停滞不前,渐渐消失。

技术越创新,它讲故事的能力就越强。比特币开启了这一切。然后,以太坊通过智能合约实现了复杂的交易。再然后,ERC20s和ICOs的到来开启了2017年的牛市。

上一轮牛市的标志是NFT和DeFi,其中AMM、借贷协议、算法稳定币等处于领先地位。自上轮牛市后,出现了新一波令人兴奋的创新:

L2s和Rollup-as-a-Service(RaaS:Rollup即服务)技术

账户抽象和意图(intents)

RWAs(现实世界资产)/链上代币化

灵魂绑定代币,即代表个人链上身份的不可转让代币

比特币上的Ordinals/Inscriptions(铭文)和DeFi

Restaking(再质押)和LRTs(流动性再质押代币)

然而,如果我们想赚钱,就应该清楚并非所有技术创新都是势均力敌的!

2、印币(Token Printing)

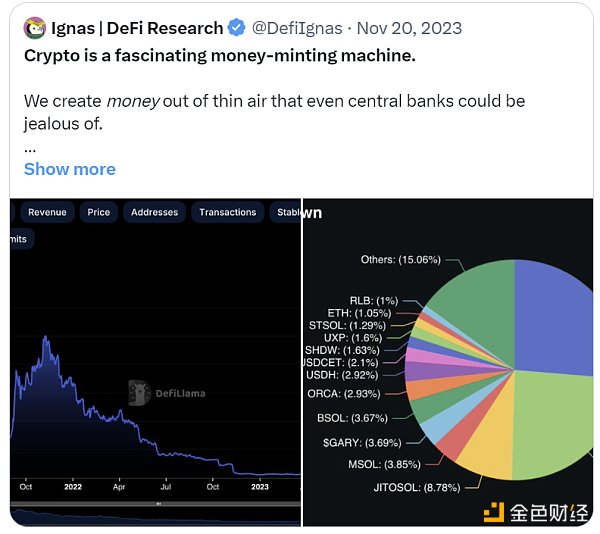

代币铸造(我更喜欢称之为“印币”)就像央行印制新的法定货币一样。在加密领域,我们通过发行新代币来印钞。

代币发行在过去是非常困难且昂贵的一件事。比特币现金、黄金分叉需要运行PoW机制!但加密领域的印钞变得越来越容易。

在以太坊发布时,我们做的第一件事就是发行更多代币,这要多谢ERC20的发明。

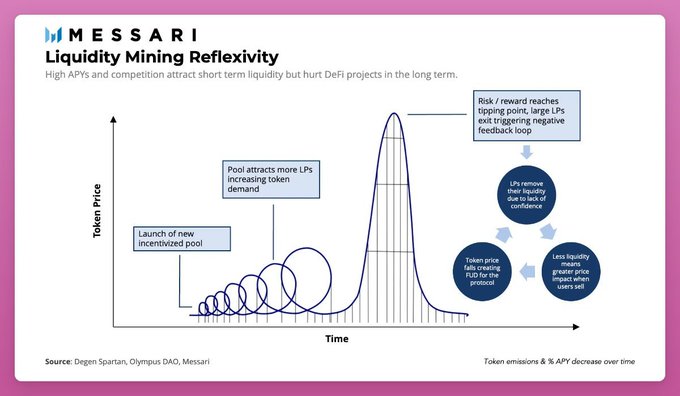

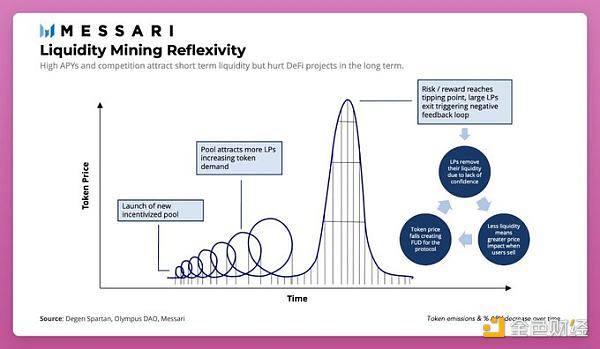

然而,由于缺乏真正的技术创新,2017年-18年的代币崩盘展示了只讲故事的局限性。2020年,AMM和质押合约的出现就像是一台强大的印钞机:

质押一个流动性池代币(50%的“shitcoin”和50%的ETH)来赚取更多的“shitcoin”是一个强大的计划,但不可持续。Curve的veTokenomics试图通过奖励长期质押来解决这个问题,但它的吸引力越来越小。

并不是所有的技术创新都能转化为有利可图的代币铸造。例如,账户抽象和灵魂绑定代币的货币化过程就很复杂。

那么,现在的印钞机会在哪里呢?

RaaS:Rollup-as-a-service只是继续让代币铸造变得更加轻松。

Alt-L1:每个L1都需要一个AMM、借贷协议、NFT市场,等等,这些无代币协议将为早期用户提供奖励。

Ordinals/BTCfi:现在面向忠实用户开启飞轮生态系统和空投。

质押:质押TIA、DYM等,获取更多代币。

再质押+LRTs:ALT代币仅仅是个开始。

L2s呢?L2代币可以通过用于gas费支付和质押,以及向其持有者发放空投来提高自身吸引力。然而,最近的若干事件(如Arbitrum DAO对虚假质押的投票)显示出L2代币经济学目前具有局限性。

3、讲故事(叙事)

叙事本身就能带来代币上行趋势,但如果没有真正的创新,它们很快就会贬值。讲故事赋予了技术层面和代币经济学模型生命,将它们变成人们可以共鸣、相信并参与其中的东西。

它捕获了人们的想象力和信念,创造出一个强大的社群。如果没有令人信服的叙事以及对这些代币潜力的信念,新用户加入和投资生态系统的动力就会少的可怜。

Celestia TIA的“质押获取空投”就是一个强大的叙事,有助于维持其估值,尽管真正懂得“数据可用性”的人寥寥无几。

DeFi也拥有以上全部三个关键因素。它通过智能合约和自我托管推动技术创新,支持新颖的代币价值创造,但也有创建新型金融体系的强大叙事。

Terra UST是一个臭名昭著的例子,但它也通过算法稳定币技术“创新”、货币飞轮效应(Ponzi)和一个被动收入达20% APY的故事牢牢抓住了这三个关键要素。

每当看到一个新叙事,我就会根据这个框架进行判断。“持有这个代币是否会让我进入一个创新的生态系统,这个生态系统将面向质押者/早期采用者/用户发布更多代币?”在未来某一时刻,也许会过度膨胀并崩盘。但现在还不是时候。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

Bankless:加密市场迎接“解放日”

Bankless:加密市场迎接“解放日”金色精选

以太坊的十字路口:走 还是死撑?

以太坊的十字路口:走 还是死撑?Biteye

政治与金融的交锋:特朗普家族稳定币如何搅动立法博弈

政治与金融的交锋:特朗普家族稳定币如何搅动立法博弈Block unicorn

《马丁法案》剑指币圈?

《马丁法案》剑指币圈?Airdrop Reference

晚间必读5篇 | 以太坊还能抄底吗?

晚间必读5篇 | 以太坊还能抄底吗?金色精选

金色Web3.0日报 | Circle提交IPO申请 拟在纽交所上市

金色Web3.0日报 | Circle提交IPO申请 拟在纽交所上市金色财经 善欧巴

Circle IPO招股说明书:稳定币巨头的财务解码与行业启示

Circle IPO招股说明书:稳定币巨头的财务解码与行业启示AiYing Compliance

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部