需求冲击:两个月来BTC价格大涨根本原因 还会继续涨吗

作者:James Butterfill,Coinshares Research主管;翻译:0xjs@金色财经

在大宗商品领域,需求冲击是指由不可预见的事件引发的基本商品或原材料需求的突然重大变化。正需求冲击来自需求增加,这可能是由于技术创新、政策变化或消费者偏好的变化,从而导致价格上涨。

21世纪初的中国经济繁荣,随着房地产开发的加速,对大宗商品的需求产生了冲击,导致钢材价格在2000年至2008年间上涨了793%。以增加产量的形式做出反应,导致钢铁价格在接下来的十年里下跌了80%。

我们认为比特币目前正在经历正需求冲击。美国证券交易委员会 (SEC) 批准基于现货的 EFT,让比特币可以触达超过14万亿美元的资产,尽管这是众所周知的,但其时机并不明确,而且由此产生的资金流入规模也没有达成广泛共识。

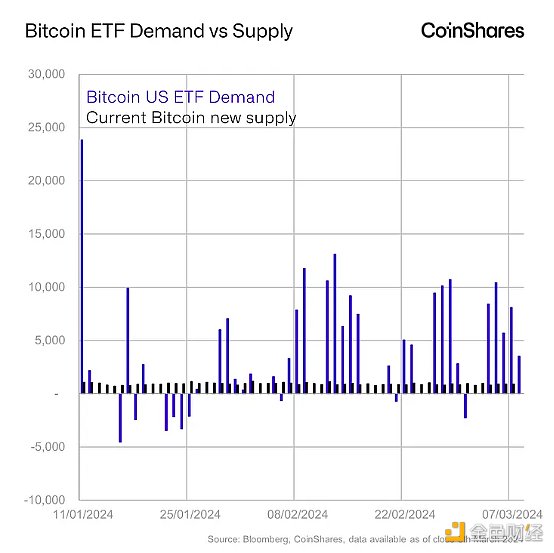

到目前为止,1月11日比特币ETF推出后,其日均需求4500个比特币(仅交易日),而比特币网络平均每天仅挖出921个新比特币。

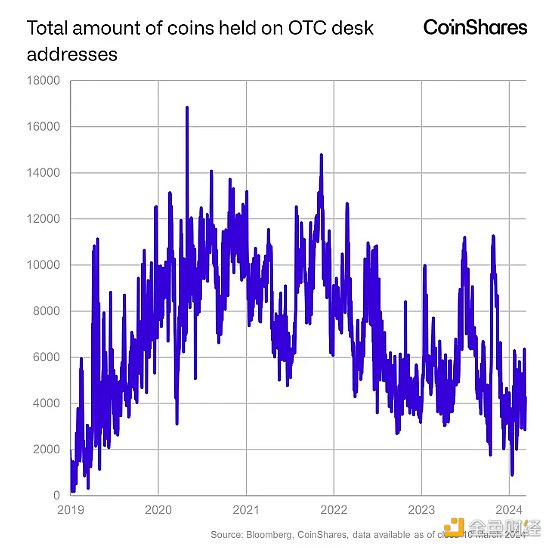

这导致最近几周我们看到的BTC价格大幅上涨,因为新发行的BTC供应量无法跟上需求,导致 ETF 发行人不得不主要从二级市场采购。我们可以从数据中看到这一点,OTC 柜台的代币持有量自 2020 年的峰值以来已经下降了 74%,这很可能是由于近年来 ETF 的需求。

前两个月,美国 ETF 的资金流入量突破了创纪录的 100 亿美元,这让 iShares 于 2005 年推出的第一只黄金 ETF 头两个月的资金流入量 2.88 亿美元相形见绌。在 2020 年前 2 个月,即减半之前,ETP 流入了 4.36 亿美元,占管理总资产的 11%,与今天非常相似,近期的流入也占 11%,尽管从名义上看,今天的流入量是比 2020 年高出 23 倍。

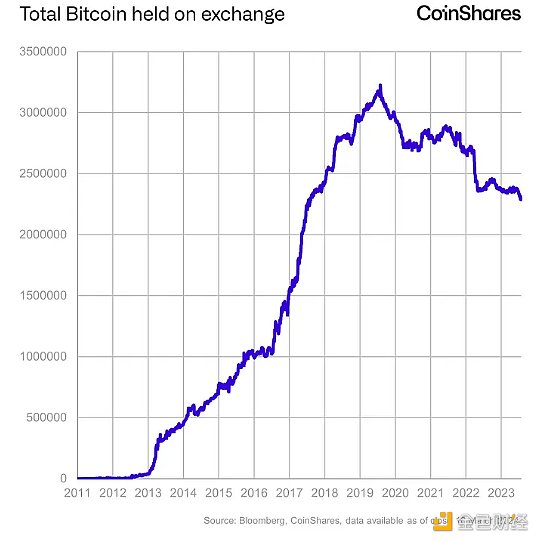

我们还看到交易所持有的比BTC大幅减少,自 2020 年以来,随着投资者越来越多地使用 ETP 并自我托管比特币,交易所持有的BTC已下降 29%,因为他们越来越将比特币视为一种价值储存手段。

按照目前每天约 4500 个BTC的买入速率,需要 573 天可以将交易所比特币余额降至零——所以还有很长的路要走。

大宗商品市场出现需求冲击后,通常会出现供给反应。随着时间的推移,供应商会调整生产水平以应对新的需求情况。在正需求冲击的情况下,生产商可能会增加产能或寻求提高效率的方法来满足更高的需求。然而,这就是比特币与大宗商品市场的不同之处,因为比特币具有固定不变的供应量,其编程设计为每 210,000 个区块或大约每 4 年将新发行的供应量减半。

最终,市场在供需交叉点寻求新的平衡。这个调整过程可快可慢,具体取决于冲击的程度,并且鉴于比特币的供应缺乏灵活性,只有价格上涨才能寻求新的平衡。这就是为什么近两个月来我们看到比特币价格如此急剧上涨,ETF的发行需求和即将到来的减半加剧了这一问题。

减半是众所周知的信息,至少在理论上应该已经计入价格中。有人可能会说,2020 年后价格减半的上涨更多是美国新冠疫情刺激措施的结果,而不是减半本身。从统计上看,只有 3 个先前事件的样本量可供参考,因此得出任何结论都是危险的。然而,它可能有一个因素成为一种自我实现的预言,特别是如果有大量交易与该事件相关,尽管目前期货市场交易者围绕该事件的仓位较低。

无论如何,今年BTC价格还有其他几个价格支撑因素,其中最重要的发展是美国注册投资顾问(RIA)能够将比特币 ETF 纳入客户投资组合。然而,我们相信这些资金流入最终将会减少,从而减少其对价格的影响。如果这些流入在今年晚些时候开始减少,我们预计比特币价格将根据利率预期重新调整。由于美联储预计将在今年晚些时候降息,这可能会成为比特币价格的额外支撑。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

行业步入成熟期 加密VC怎么应对

行业步入成熟期 加密VC怎么应对金色财经

一家独大到劲敌环伺 以太坊到底还行不行?

一家独大到劲敌环伺 以太坊到底还行不行?金色精选

金色Web3.0日报 | 加州起诉特朗普关税政策

金色Web3.0日报 | 加州起诉特朗普关税政策金色财经 善欧巴

鲍威尔今夜重磅发声 全球市场关注三大悬念

鲍威尔今夜重磅发声 全球市场关注三大悬念金十数据

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部