日本结束负利率 美联储是否会跪倒在渡边太太的石榴裙下?

来源:刘教链

牡丹花下死,做鬼也风流。

加密市场与美股再度走出背离。在BTC大幅回调的带动下,整个市场突现利空。美股这边,却风景独好,标普500再攀历史高峰5180点,从10月底局部低点4100点,涨了26%。失业率下降,工资上升。此一盛景,竟引得无数分析人士拍手称赞,提出美国经济已经出人意料地成功实现“软着陆”,接下去就是经济腾飞和重新进入高速发展的快车道,日子越来越好。

日本央行(DOJ,又称“日银”)是懂出手时机的。虽然评级机构穆迪评价它是“匆忙行事”,但是日银仍然于19日正式决定,结束长达8年的负利率政策,开始寻求利率正常化路径。

历史上,每次日元加息,都会成为压垮美国拒绝衰退的最后一根稻草。难道,这次又是一个“这次不一样”?

渡边太太们(Mrs Watanabe,指日本独特而庞大的全职主妇群体)居家理财,每每踩着日银的低息,借出近乎免费的日元,凭着日本外汇开放,兑换成美元去薅美联储的高息羊毛。据研究称,太太们手里掌握的流动性,高达上千兆日元,几可与外汇市场的常规流动性相媲美。

须知美联储的羊毛,不仅利息高,而且是无风险利息,最适合风险厌恶型的渡边太太们。太太们大军出动,抛日元,买美元。日元下跌,美元上升。

可能你会疑惑了,就这么着允许太太们换汇“出逃”,为什么日本外汇没崩溃呢?

美联储的几个可以互换货币的小弟都有谁?英国央行,加拿大央行,日本央行,欧洲央行,瑞士央行。日本央行赫然在列。

所以,无论渡边太太们借出多少日元,转手卖给日银,日银都可以拿着新增的这些日元,转手找到大哥美联储兑换成新鲜的美元,这美元外汇也就“取之不尽、用之不竭”了。

妙,实在是妙。

于是,日银的负利率政策,和美联储的高息政策,就为渡边太太们创造了一个绝佳的套利空间。本质上,相当于美联储定向给渡边太太们放水,让她们拿着这些新鲜美元再存回到美联储这里来吃息差。

亲爱的读者朋友,你莫不会真的以为,所谓的渡边太太,真的只是穿围裙的太太们吧?

长期执行低息甚至负利率政策,以及收益率曲线控制(YCC)的日元,就成为了全球极其难得的“风水宝地”。既然能免费借钱,哪个以利润最大化为目的的国际资本会不想借力一下这不要钱的杠杆,放大自己的投资收益呢?

所以说,当日元加息时,就会“牵一发而动全身”。对杠杆支点成本的微小扰动,可能会导致杠杆末梢资产价格的剧烈波动。

当杠杆成本升高,催着渡边太太们抛售美元资产,美元换回日元偿还债务时,就会造成美元资产的价格大幅波动,以及日元对美元的相对升值。

美联储看起来过去两年一直在缩表。但是它通过类似渡边太太这样的套利结构,一直在定向放水。所以我们会看到,整个2023年,美联储越加息、越缩表,美股、黄金、比特币越是走牛。

现在日银加息了,这就把难题抛给了美联储:是继续维持高息甚至拉得更高,维持套利空间不变,留住渡边太太们;还是顺势借坡下驴,降息放水,把渡边太太们撤离后留下的空洞给填满,撑住资产价格?

此刻时机颇为微妙,因为这两天,恰逢美联储3月份议息会议召开之际。

虽然,过去半个月以来的经济数据,尤其是通胀数据的反弹,令市场不仅完全取消了对于3月份降息的预期,甚至大幅降低了6月份降息的概率推断。

但是,正如有美联储传声筒之称的Nick Timiraos所指出的,“在本周的会议上,美联储官员辩论可能集中在如何才能在年中开始降息。”

言下之意,降息已经不是一个应该不应该的问题,而是如何为必须降息找到一个合理理由的问题了。

那么,究竟是何等情势,竟迫使美联储在通胀控制之路显然并未通往目标的情况下,要开始主动寻求降息路径的呢?

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

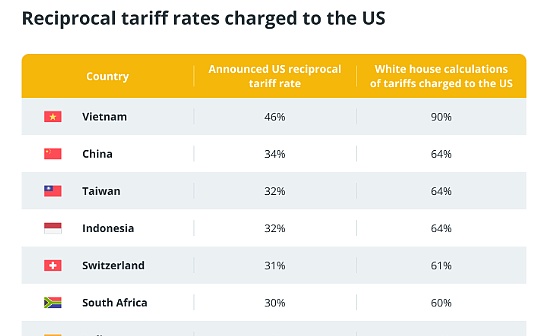

什么是互惠关税?它如何影响加密行业?

什么是互惠关税?它如何影响加密行业?金色精选

a16z:稳定币指南

a16z:稳定币指南金色财经

RWA如何打破700万亿房地产困局?

RWA如何打破700万亿房地产困局?区块链骑士

金色百科 | 什么是比特币闪电崩盘?

金色百科 | 什么是比特币闪电崩盘?金色精选

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部