比特币矿工的财务困境:减半临近时的回顾和未来

作者:Ben Strack 来源:blockworks 翻译:善欧巴,金色财经

随着比特币减半的临近,矿工们对由于区块奖励减少而导致需要关闭效率低下的挖矿设备的潜在需求表示担忧。

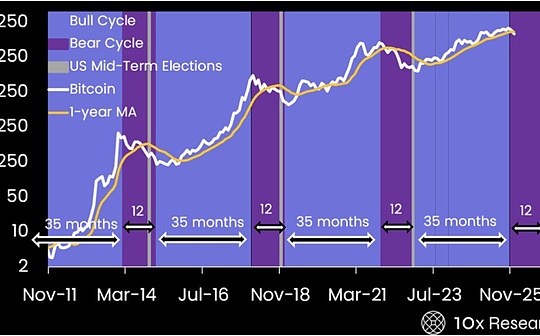

不到一周后,比特币网络的区块奖励将减半,从每区块 6.25 BTC 降至 3.125 BTC。这一预期的减少引发了人们对成本效率提高的担忧,这可能会使小型矿业运营无利可图。 这些担忧并非新鲜事,在过去的减半事件之前也曾出现过。为了应对这些变化,一些矿业公司已经采取措施加强其财务状况,部署更高效的设备,并多元化其收入来源,以便更好地抵御即将到来的变化。

然而,一些观察家认为,这些担忧普遍被夸大了。 历史上,大型矿业企业已经证明了它们能够在与区块减半通常相关的周期性市场波动中进行调整并茁壮成长。

他们预测即将到来的周期会出现类似的结果,最初的干扰可能会让位于由比特币日益稀缺驱动的价格发现阶段。 这可能会导致比特币价格上涨,这将有助于抵消区块奖励减少的影响。 反过来,这可能会缓解矿工的一些财务压力,并有可能恢复其运营的盈利能力。

像 Marathon Digital 和 Riot Platforms 这样的行业巨头似乎在至少一个类别中拥有明显的优势:他们的资产负债表分别持有超过 10 亿美元的现金和比特币。

Compass Point Research & Trading 的高级分析师 Chase White 之前表示,缺乏轻松进入公共市场资本的私人矿工更有可能在每区块挖矿奖励减少后被迫停止运营。

尽管预计“每个人都会遇到困难”,但 White 补充说,拥有少量或无债务、能源成本最低且配备最有效率挖矿设备的矿工很可能会安然无恙。 并非所有矿业公司都符合这些标准。

那么,问题仍然存在:哪些公司能够完好无损甚至更加强大地度过减半周期?

矿工过去的财务困境

据多个消息来源称,很难找到因四年前上次减半事件而受到严重伤害的主要矿企。律师事务所 Holland & Knight 的助理律师 Kayla Joyce 表示,2024 年的减半事件与 2016 年和 2020 年的减半事件有所不同。她预测,这可能会导致该行业(现已成熟)出现一波整合和违约浪潮。

然而,她没有透露她认为哪些公司风险最大。

“2020 年的减半事件似乎影响较小,因为在 2021 年加密货币牛市之前,比特币挖矿行业规模较小,”Joyce 告诉 Blockworks。“投资者只是在 2021 年才开始向该行业投入资金。”

整个矿业部门的困境并非主要由 2020 年的减半事件引起,而是源于 2022 年的加密货币寒冬。这轮下跌发生在矿企为积极增长计划积累巨额债务之后。

加密货币挖矿数据中心运营商 Compute North 在 2022 年 2 月筹集了 3.85 亿美元债务融资后,于同年 9 月申请破产。该公司当时的破产文件中称,其欠至少 200 名债权人高达 5 亿美元的债务。

Core Scientific 随后于 2022 年 12 月申请破产。当时该公司表示,尽管其现金流为正,但不足以偿还设备融资贷款。

总部位于德克萨斯州的公司于 1 月份走出破产困境 - 通过将设备贷方和可转换票据持有人债务转换为股权,将其净债务减少至 5.71 亿美元。

Core Scientific 首席执行官上个月告诉 Blockworks,公司未来将在基础设施增长战略上更加“务实”,在机器购买方面更加“抓住机会”。

尽管 Argo Blockchain 在 2022 年熊市期间没有破产,但这家总部位于伦敦的公司去年年底表示,尽管其持有的“现金不足”以维持更长久的运营,但正在努力避免这种命运。

截至 3 月 31 日,Argo 上个月挖出了 103 个比特币,持有价值相当于 26 个比特币 (182 万美元) 的数字资产。上个月,该公司还完成了魁北克米拉贝尔设施的出售,售价 610 万美元。

它用出售所得款项偿还了米拉贝尔设施剩余的 140 万美元抵押贷款,并偿还了部分对 Galaxy Digital 的未偿债务。Argo 仍欠 Galaxy Digital 1280 万美元,低于其最初对该公司的 3500 万美元债务余额。

Argo Blockchain 首席执行官 Thomas Chippas 在一份声明中表示,公司第一季度总共减少了 1240 万美元的债务。

他补充说:“随着减半的临近,我们将继续专注于简化运营并尽可能高效地运行。”

看看这次的哈希成本和矿工的命运

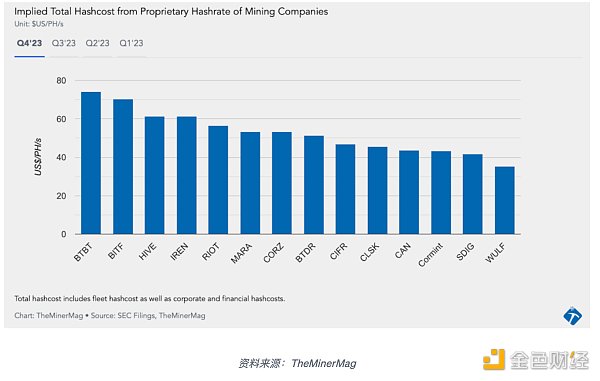

看看上市挖矿公司的哈希价格和哈希成本,很明显,有些公司在减半时比其他公司处于更有利的地位。

哈希价格考虑了比特币价格、网络难度、区块补贴和交易费用。它衡量矿工可以从特定数量的哈希率中获得的潜在收入。这与比特币价格的变化呈正相关,与比特币挖矿难度的变化呈负相关。

哈希成本虽然与哈希价格类似,但通过衡量矿工的成本提供了不同的视角。

随着减半的临近,降低哈希成本(通过部署更新的机器来提高效率或确保较低的能源价格)一直是该领域公司的重点关注点。

根据哈希率指数数据,周一比特币的哈希价格约为 106 美元每 petahash 每秒 (PH/s) 。该数字考虑了价格和交易费用的日内变化。

TheMinerMag 研究主管 Wolfie Zhu 指出,减半后算力价格将减半,从而带来每秒每 petahash(PH/s)50 美元多一点的收益。在这种情况下,大多数矿业公司仍然会以毛利润进行采矿,尽管比以前少得多。

一些哈希成本较高的公开交易矿商的资产负债表上没有太多债务。格林尼奇、Terawulf 和 Stronghold Digital 等债务股本比率较高的公司处于总体算力成本规模的较低端。因此,看起来大多数公共矿工在经历了 2022 年高杠杆熊市之后,将在减半中幸存下来。

尽管面临挑战,企业仍充满信心

根据 TheMinerMag 的数据,第四季度 Bit Digital 和 Bitfarms 的总哈希成本高于竞争对手,分别约为 74.2 PH/s 和 70.3 PH/s。

Bit Digital 首席执行官 Sam Tabar 在一封电子邮件中告诉 Blockworks,该公司计划在今年年底前将其矿机规模扩大一倍,并配备更高效的矿机。可能会考虑收购一些托管基础设施以降低生产成本。除此之外,该公司于 10 月份推出了一条专注于支持人工智能工作流的业务线。

这家加拿大矿商于 11 月同意购买近 36,000 台比特大陆机器,作为其所谓的“变革性机队升级”的一部分。这一过程将帮助该公司将算力提高两倍以上,并将能源效率提高约 40%。

Compass Point Research and Trading 分析师 Joe Flynn 在 4 月 9 日的一份研究报告中写道,Stronghold Digital Mining 在比特币减半时“相对于其他矿商处于更加困难的境地”。部分原因是其债务和进入资本市场的机会有限。Stronghold 的基础设施和电力供应非常有价值,因为公司将需要这些资源来插入他们已经订购的矿机。他补充说,出售部分基础设施可能会提振 Stronghold 的股价,截至周五上午,该股今年迄今已下跌约 48%。 我们最终认为,其资产具有价值,可以通过[合并和收购]获得,因为有能力扣除[一般和行政费用]并降低 Stronghold 作为一家当前小型上市公司的高额管理费用。”

Stronghold 首席执行官 Greg Beard 告诉 Blockworks,如果行业同行认为 Stronghold 是一个有吸引力的并购目标,那么这样的交易将是“值得考虑的事情”。 一般来说,那些被公开市场误解的公司,具有其他上市公司可以估值的实际属性和价值……往往会以这种方式实现。

“我认为许多矿工面临的挑战是,如果他们的电力合同的结构很困难,他们就被迫以负利润购买电力,”比尔德说。

虽然 Stronghold 是减半后收购的潜在目标,但 Applied Digital 已经成为减半前交易的卖方——上个月同意以 9730 万美元的价格将其位于德克萨斯州花园城的工厂出售给 Marathon。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

山寨季指数跌至新低 市场真的变了?

山寨季指数跌至新低 市场真的变了?区块链骑士

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部