ENA 在比特币表现良好情况下 低于 1 美元是否具备吸引力?

作者:Chetanya,The Spartan Group 研究员 来源:X,@Chetanya_K 翻译:善欧巴,金色财经

如果 BTC 价格稳定,ENA 代币价格低于 $1 似乎是一个不错的投资机会。

以下是对 Ethena Labs 的简评以及一些潜在收益计算。

图表来源:@0xKNL__

1. 快速增长的稳定币项目

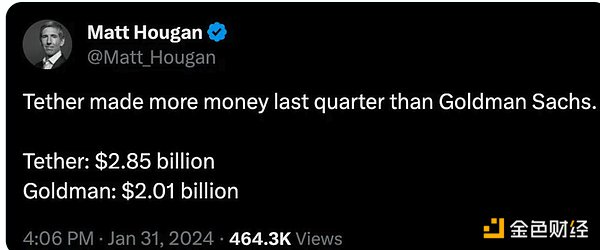

Ethena Labs 在快速增长的稳定币领域表现出强劲的增长势头,这一点从 Tether (@Tether_to) 和 MakerDAO (@MakerDAO) 等知名项目的利润飙升就可以看出。 我看好非法币支持的稳定币,尤其是那些能够解决“稳定币三难困境”的项目。

注:稳定币三难困境指的是稳定币在价格稳定性、去中心化和高资本效率之间难以兼顾。

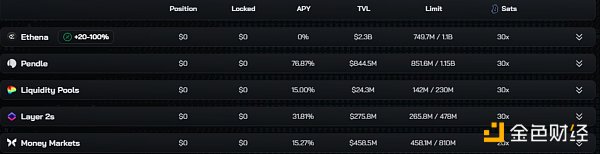

2.TVL 和盈利能力

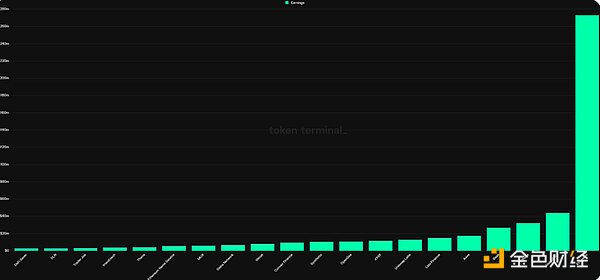

USDe 的总锁仓量 (TVL) 已飙升至 23 亿美金。 Ethena Labs 已迅速成为仅次于 ETH 和 MKR 的最高收益 DeFi 协议。

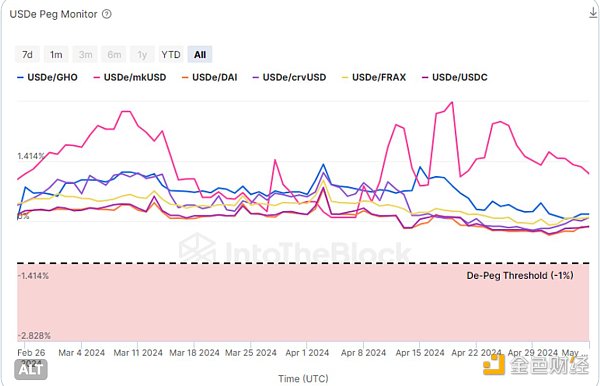

3.抗压能力和管理表现

令人惊讶的是,在最近的杠杆清洗事件后,USDe 的 TVL 仍然保持了韧性,并且该协议完美地管理了赎回和 USDe 的锚定价格。这应该会提升人们对该产品的信心。

4. 投资逻辑

高效的收益策略: sUSDe 提供了一种可扩展的、获得两位数市场中性收益的方式,使其成为 USDT / USDC 的高效替代方案。 锚协议 ( @anchor_protocol ) 在上一轮周期中 (ATH TVL = $18B) 的表现证明了对稳定收益存在巨大需求。 我预计交易者、交易所、基金等会将部分稳定币存放在 sUSDe 中,同时逐步部署他们的资金。

DeFi 扩张: MacroMate8 团队令人印象深刻,他们迅速将 USDe 整合到大型 DeFi 协议中,例如 Frax Finance ( @fraxfinance )、Pendle ( @pendle_fi )、Morpho Labs ( @MorphoLabs ) 等。USDe 正展现出 DeFi 扩张的早期迹象。 随着即将到来的 CeFi 整合,(我认为 Bybit 将会是第一个),USDe 很有可能成为市值最大的稳定币之一。

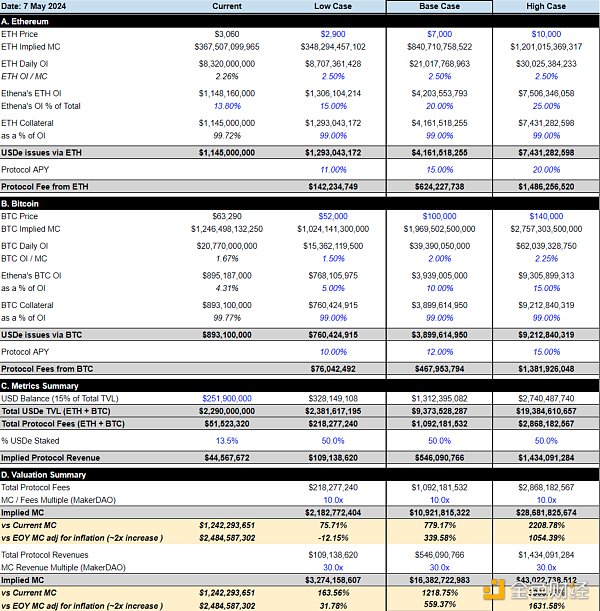

增长潜力: 市场可能低估了来自 BTC 和 SOL (据传闻) 抵押品的增长。这可能会大大扩展 USDe 的目标市场 (TAM),并使其在周期内 TVL 超过 100 亿美金。

5. 估值

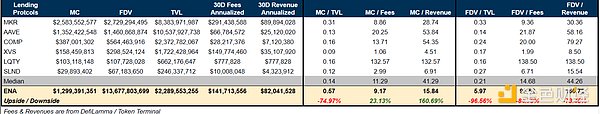

将 ENA 与借贷和稳定币协议 (根据 TVL、费用和收入指标) 进行比较时,ENA 在完全摊薄的基础上看起来估值过高。 然而,就市值 (MC) 而言,它似乎估值合理。 我认为至少在短期内,市值是一个更合适的衡量指标,因为第一次重大解锁发生在 2025 年初。在此之前,流通量将保持在 10-20% 左右。

6. 潜在收益

在基础情况下,我预计 ENA 的 TVL 将增长到约 100 亿美金。这将使其能够赚取超过 10 亿美金的费用,并根据 USDe 的效用 (或 sUSDe 的比率) 产生超过 5 亿美金的收入。

使用 MKR 的市值 / 费用和市值 / 收入倍数,ENA 的上行空间可能为 5-10 倍,这意味着市值可能达到 50-100 亿美金 (价格 $5-10)。

注意: 该预测假设我们将达到与上一轮周期类似的市场狂热程度。

7. 风险

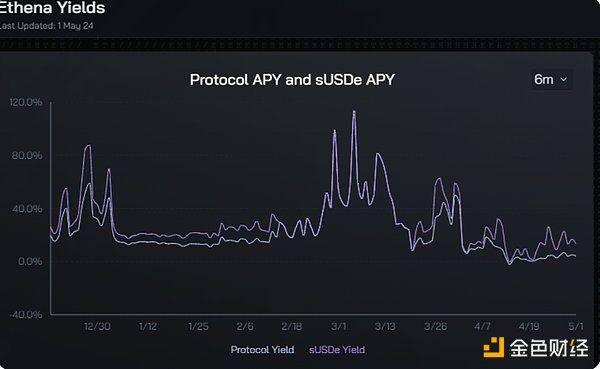

Ethena 的设计风险总体上已经得到很好的解决。然而,一个更紧迫的问题是如何在积分/碎片计划结束后管理 TVL。他们能够产生高额协议收入并为 sUSDe 持有者提供异常高利率的主要原因是低 USDe 质押率 (目前约为 13.5%)。本质上,USDe 持有者目前被鼓励不要去质押以赚取更多的 "积分/碎片"。

积分计划结束后,USDe 持有者不会产生价值增值,这意味着对 USDe 没有自然需求。我预计会将部分收益与 USDe 持有者分享,否则 sUSDe/USDe 的比率将收敛到 100%,从而降低协议收入并削弱 ENA 的效用。

但是我相信 @leptokurtic_ 和他的团队未来会有一些策略来应对这个问题。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

AI的新视角:从算力之战到能源之争

AI的新视角:从算力之战到能源之争吉时通信

山寨季即将来临 大选后 12 个月仍是加密牛市黄金期

山寨季即将来临 大选后 12 个月仍是加密牛市黄金期W3C DAO

鲍威尔不满比特币战略储备硬怼特朗普 币圈多头已失控制权

鲍威尔不满比特币战略储备硬怼特朗普 币圈多头已失控制权Bitkoala考拉财经

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部