长持者如何撬动比特币利润?

近期,比特币价格正在努力试图回到历史峰值。在本文中,我们将研究在此期间,长期和短期持有者群体对市场供需方面的贡献。作为这一研究的补充,我们还将利用新的细分指标,来评估长期投资者不同细分子群体的消费行为和投资行为对市场造成的影响。

摘要

自比特币价格在3月创下7.3万美元的历史新高之后,上涨势头便停滞了下来,而市场也一直相应处于横盘整理状态。根据我们的分析,自5月初以来,市场需求的势头已转正为负。

本文将分析短期投资者的成本基础,并以其作为标的来分析在当前阶段,资本是如何流入市场的。

为了分析供应方在市场中扮演何种角色,本文考察了长期持有者的投资活动,发现该群体持有的未实现利润在统计学上远低于此前的历史峰值。

从长期持有者出售他们的比特币资产的行为着眼,可以看出,尽管这一部分投资者出售的比特币资产仅占市场总出售量的4%-8%,但他们通过出售这些比特币所获得的利润通常占牛市期间累计利润的30%-40%。这一发现凸显了这样一个事实:市场利润集中在那些被长期持有的比特币上,这些利润在牛市中得以逐步变现,其丰厚的利润完全没有辜负这些“钻石之手”(指在剧烈的市场波动中仍然坚定持有类似于比特币这样的高风险资产的投资者)的耐心等待。

市场需求侧追踪

在之前的分析文中,我们曾提出过一种方法,用以追踪流入或流出市场的资本,判断这些资本在市场中流动的方向并推算其规模。在此,我们将继续利用这种方法,以持有比特币资产时间作为尺度,细分短期持有者群体,继续深化我们的分析:

当短期持有者群体的成本基础上升时,表明新买家正在以更高的价格购买比特币资产。此时,资本处于净流入市场的状态(反之亦然)。

当现货价格向上(或向下)偏离当前的成本基础时,我们可以通过MVRV比率来近似估算每个群体持有的未实现利润。

我们可以用MVRV值来衡量获利对投资者所造成的激励(当MVRV达到高水平时),或者用以发现预示着卖家筋疲力尽的前兆(当MVRV落至低水平时)。

首先,我们将现货价格与两组短期投资者群体的成本基础进行比较:

持有比特币资产时长在1周至1个月之间的持有者。

持有比特币资产时长在1个月至3个月之间的持有者。

由此,我们得以确定在当市场分别处于牛市和熊市的早期阶段时,资本是如何在宏观视角下流动和变化的。下图展示了这两种价格模型如何在2023-24年的牛市期间支撑起整个市场。

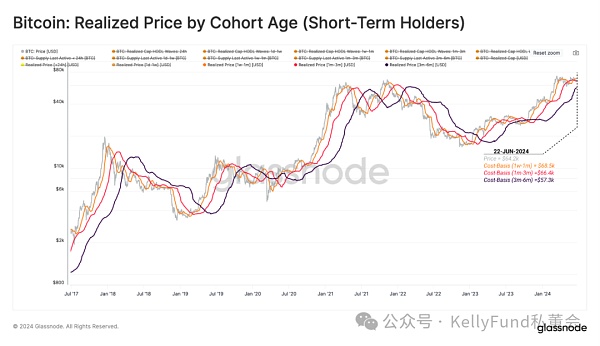

自6月中旬以来,比特币现货价格已跌破持币时长在1周至1个月的持有者的成本基础(6.85万美元),甚至处于持币时长在1个月至3个月的持有者的成本基础(6.64万美元)之下。根据历史经验,如果这种情形持续下去,会导致投资者信心受到打击,并有可能导致更深的价格回调。而毫无疑问地,市场需要更长的时间才能从这种深度回调中恢复。

图一:不同持币时长的短期持有者细分群体的已实现价格

我们还可以通过比较这些不同的短期投资者细分群体分别的成本基础来描述当前的市场动能。具体如下图所示:

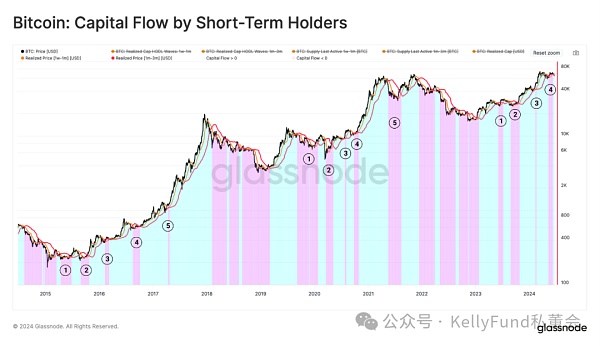

资本流入 :此时持币时长在1周至1个月的短期持有者的成本基础高于持币时长在1个月至3个月的投资者的成本基础。此时市场的积极势头非常明显,强劲的市场走势正在不断吸引新资本进入市场。

资本流出:此时市场出现完全相反的情况——即前者的成本基础跌破后者的成本基础。这种市场结构表明需求方面的势头减弱,市场开始出现资本的净流出。

在之前的牛市中,这种负向的资本流动结构共计出现过五次。除此之外,我们还可以看到,这种结构自5月起便已形成,一直持续至6月初。

图二:短期持有者的资金流情况

市场供给侧分析

为了全面了解当前市场,我们需要引入长期持有者行为相关的指标来进行进一步分析。长期持有者群体是牛市期间市场供应的主要提供者,因为他们会在市场中出售所持的比特币以寻求获利了结。从某种意义上来说,市场周期顶部的形成,可以部分归因于长期持有者在不断地加大他们抛售比特币的力度,这种规模的抛售将最终耗尽在牛市期间涌入市场的新需求。

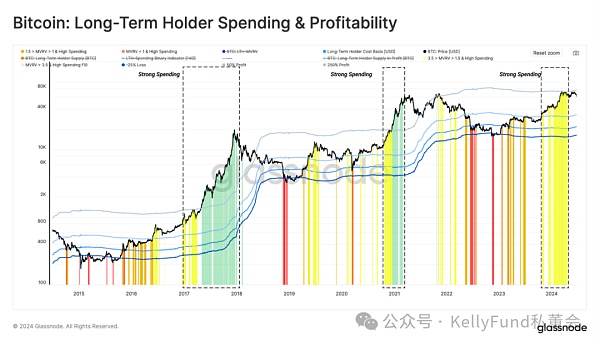

在下图中,我们将比较比特币现货价格与长期持有者群体的平均成本基础(即长期持有者群体的实现价格)的关键倍率这两个重要指标。

1.0倍长期持有者群体实现价格(图中绿线):就我们的历史经验而言,这一情形的出现与熊市周期的底部形成阶段以及市场复苏阶段相一致。

1.5倍长期持有者群体实现价格(图中橘线):这一价格位置往往被看作市场复苏阶段和牛市期间的长周期市场均衡阶段的分水岭。在此期间,尽管比特币价格会持续上涨,但上涨率则非常缓慢。平均而言,在此阶段,长期持有者所持有的未实现利润约为50%。

3.5倍长期持有者群体实现价格(图中红线):该价格是牛市的均衡阶段与欣快阶段的分界线。一旦进入了这个阶段,比特币价格通常会快速上涨。而且,在此阶段中,长期持有者所持有的未实现利润约为250%甚至更高,在如此高的利润刺激下,长期持有者们往往会加速抛售他们所持有的比特币资产。

如果我们将上述框架用于分析当前周期,可以发现,从宏观角度来看,当前的牛市走势与2017年的周期非常相似。而两者间尤为相似的一点是,当比特币价格在当前的历史峰值下方进行盘整时,市场表现与3.5倍长期持有者群体实现价格点(图中红线所示)这一指标所描述的这种处于均衡和欣快阶段的分水岭的情形完全一致。

图三:长期持有者的平均成本基础倍率

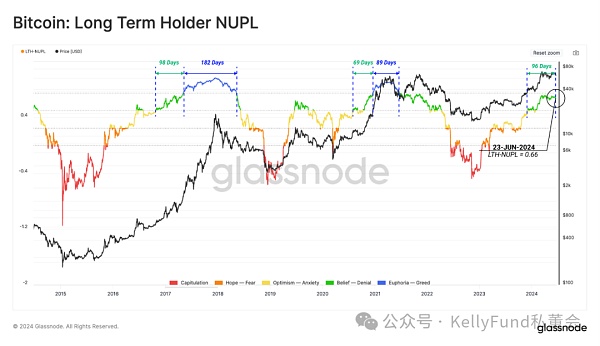

长期持有者群体所持有的未实现利润这一指标可以被视作一个心理标杆,用以衡量他们是否有足够的意愿,去出售他们所持有的比特币资产以寻求获利了结。我们可以使用LTH-NUPL(长期持有者净未实现利润/损失)这一指标,来直观地展现长期持有者进行投资决策时的心理动机。

在撰写本文时,LTH-NUPL为0.66,这一数值表示当前市场大概处于“预欣快”阶段(图中绿线所示)。及至目前,比特币市场已处于这一阶段达96天之久,而在2016-17年周期中,市场也曾如此长期地处于这一阶段中。

图四:长期持有者的NUPL指标(LTH-NUPL)

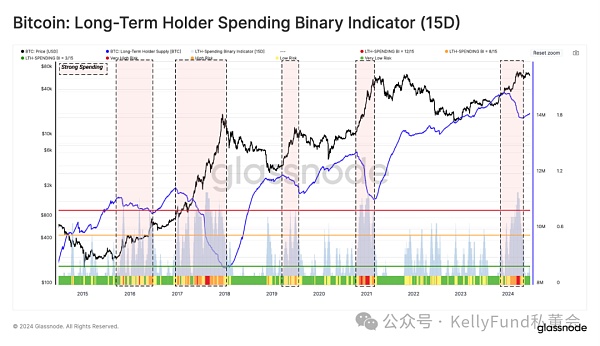

通过长期持有者支出二元指标,我们可以确定长期持有者会在哪一个时间段大规模抛售他们手中持有的比特币资产。毫无疑问地,在这样的集中抛售期里,长期持有者所持有的资产总余额会出现大幅度的下降。

我们由此得以确定长期持有者抛售资产的不同阶段:

疲软抛售期,来自长期持有者的比特币供应在过去15天内至少有3天处于下降状态。

正常抛售期,来自长期持有者的比特币供应在过去15天内至少有8天处于下降状态。

强力抛售期 ,来自长期持有者的比特币供应在过去15天内至少有12天处于下降状态。

图五:长期持有者支出二元指标(近15日)

我们的下一张图表旨在结合上述的两个模型,来综合评估并可视化长期投资者的情绪和投资行为。在接下来的推导中,我们将综合分析哪些动机会令他们决定兑现利润(或损失)并选择出局,以及他们实际上是如何进行操作的。

我们考虑导致长期投资者选择清算他们的资产并出局的四种不同动机:

1. 投降 :此时比特币的现货价格低于长期持有者的成本基础。因此,在该阶段中,任何大笔的比特币资产出售都可以归因于投资者的信心崩溃和恐慌性抛售。

2. 过渡 :此时现货价格略高于长期持有者的成本基础,长期持有者偶尔会出售少量的比特币资产。这种零星的出售一般被认为是典型的日常交易。

3. 平衡 :当市场自长期熊市中恢复之后,它将在少量新需求流入、流动性减弱,以及上一周期的水下持有者逐步获利了结,这三方博弈之间取得新的平衡。在这一阶段,来自长期持有者的大额资产抛售通常与价格的突然反弹或回调相关。

4. 欣快 :作为这一阶段的标志,LTH-MVRV指标将突破3.5的阈值,并且与市场达到前一个周期的历史峰值时该指标的水平趋向一致。在这一阶段,长期持有者群体平均持有250%以上的未实现利润,从而一举推动市场进入欣快的上涨阶段,这促使这些长期持有者加速抛售他们持有的大笔比特币资产,以寻求获利了结。

通过这种方法,我们可以看到长期持有者群体在2023年第四季度和2024年第一季度,都出现了较大规模的资产抛售行为,这推动市场在此期间不断走高,并在其后重新进入新的平衡状态。

图六:长期持有者的抛售行为及其所带来的损益

谁在影响卖方压力?

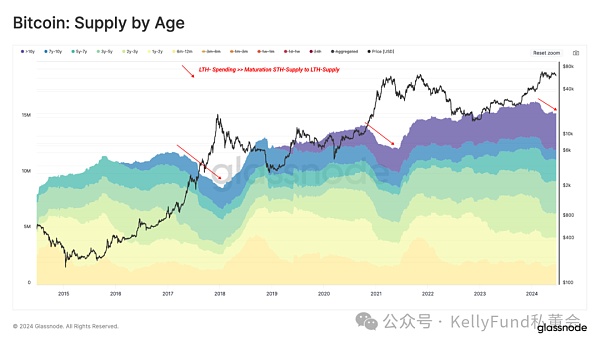

上文分析了在来自长期持有者总供应量下降的时期中,这部分投资者的抛售行为背后的不同逻辑。此外,我们还可以分门别类地看看持币时间各不相同的细分群体中,究竟是谁对市场中卖方压力的变化起到了举足轻重的影响。

图七:市场比特币供应中的币龄分层

为了分门别类地评估在长期持有者中的每一个细分群体究竟在多大程度上影响了市场中的比特币支出,我们将重点关注此时间段:市场中的比特币支出量较年平均值高出至少一个标准差。

虽然每个投资者群体都会出现偶发的爆发性支出,但在牛市的狂热阶段,高支出日出现的频率会急剧增加。这说明了在比特币价格快速上涨的时期中,长期持有者会不约而同地选择获利出局。

图八:长期持有者群体的支出(Z-评分)

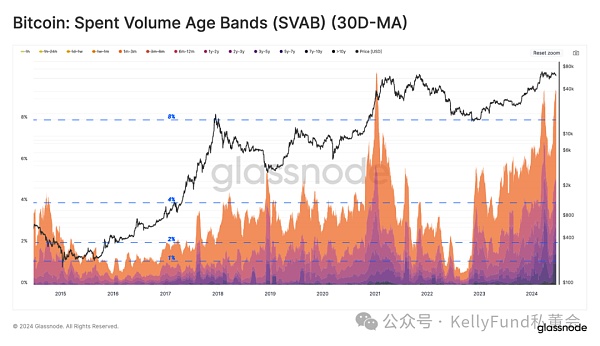

考虑到在当前时间段中,每日链上交易量中仅有4%-8%与长期持有者群体相关,因此我们将利用另一个核心链上指标(已实现利润/损失)来分析他们在市场供应侧的相对权重。

图九:市场支出的比特币的币龄分层(SVAB)(30日均线)

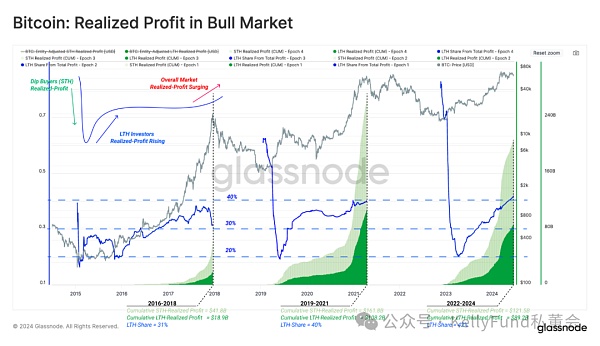

下图显示了在牛市期间,长期持有者的累计已实现利润量。我们发现,来自长期持有者的利润通常占总锁定利润的20%到40%。

更进一步说,尽管来自长期持有者的比特币资产交易量仅占每日交易总量的4%到8%,但其所产生的利润却最高能占到投资者获利的40%。

图十:牛市中的已实现利润

总结

自3月初以来,市场的价格走势以横盘整理为主。因此,我们分别利用了长期和短期持有者的成本基础来评估市场当前的供需程度。

根据短期投资者细分群体成本基础的变化,我们构建了一个工具集来估算资本流入比特币网络的趋势。结果证实,在3月币价冲上历史新高之后,接踵而来的是一段资本的净流出期(该趋势指标为负值)。

之后,我们将长期持有者群体按照持币时间进行进一步的细分,并分门别类地讨论各个细分之后的投资者群体。这一分析的结论表明,在牛市的欣快阶段,高支出日出现的频率急剧增加。有趣的是,尽管来自长期持有者的交易量仅占每日交易总量的4%到8%,然而,该群体的获利却占投资者总利润的40%。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

大空头——BTC二级市场分析

大空头——BTC二级市场分析刘教链

比特币反弹不及预期 市场何时见底?

比特币反弹不及预期 市场何时见底?区块链蓝海

4E推出理财产品让加密货币实现更稳健收益

4E推出理财产品让加密货币实现更稳健收益Web3活动

公链项目是否还会大放异彩

公链项目是否还会大放异彩探寻区块链趋势

研究:TON的这些局限或让其难以成为下一个SOL或ETH

研究:TON的这些局限或让其难以成为下一个SOL或ETHPANews

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部