数据分析以太坊现货 ETF流量 与BTC有何不同?

作者:ASXN 来源:X,@asxn_r 翻译:善欧巴,金色财经

以太坊 ETF 将于 7 月 23 日上线。 ETH ETF 存在许多被市场忽视的动态,而 BTC ETF 则没有这些动态。我们来看看流量预测、ETHE 平仓以及 ETH 的相对流动性:

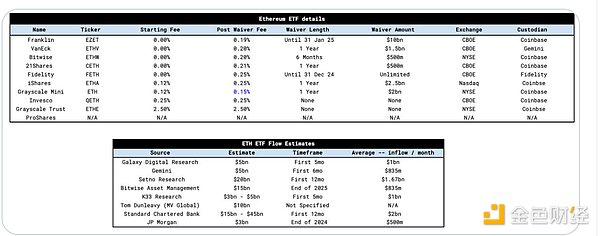

ETF ETF 的费用结构与 BTC ETF 类似。大多数提供商都会在指定期限内免除费用,以帮助积累 AUM。与 BTC ETF 的情况一样,Grayscale 将 ETHE 费用维持在 2.5%,比其他提供商高一个数量级。这次的主要区别是推出了灰度迷你 ETH ETF,此前该 ETF 未获批准用于 BTC ETF。

迷你信托是 Grayscale 推出的一款新 ETF 产品,最初披露的费用为 0.25%,与其他 ETF 提供商类似。 Grayscale 的想法是向懒惰的 ETHE 持有者收取 2.5% 的费用,同时将更活跃和对费用敏感的 ETHE 持有者引导到他们的新产品,而不是让资金被抽吸到贝莱德 (Blackrock) 的 ETHA ETF 等低费用产品。在其他提供商降低灰度 25 个基点的费用后,灰度卷土重来,将迷你信托费用降至仅 15 个基点,使其成为最具竞争力的产品。除此之外,他们还将 10% 的 ETHE 资产管理规模转移至迷你信托,并向 ETHE 持有者赠送了这款新的 ETF。这一转变是在相同的基础上完成的,这意味着它不是应税事件。

由此产生的效果是,与 GBTC 相比,ETHE 的流出将更加温和,因为持有者只需过渡到迷你信托。

现在我们研究一下流程:

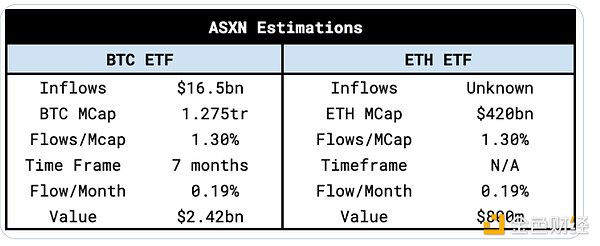

对于 ETF 流量有很多估计,我们在下面重点介绍了其中一些。进行估算并对其进行标准化,得出每月 10 亿美元区域的平均估算值。渣打银行给出了最高估计,为每月 20 亿美元,而摩根大通的估计较低,为每月 5 亿美元。

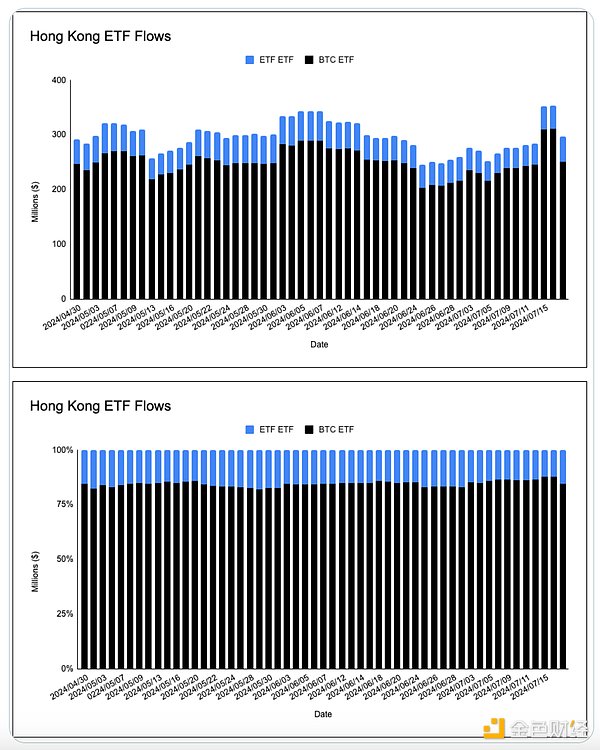

幸运的是,我们得到了香港和欧洲 ETP 的帮助以及 ETHE 折扣的结束,以帮助估算流量。如果我们看一下香港 ETP 的 AUM 明细,我们会得出两个结论:

1. BTC 和 ETH ETP 的相对 AUM 为超配 BTC 与 ETH,相对市值为 75:25,AUM 比例为 85:15。

2. 这些 ETP 中 BTC 与 ETH 的比率相当恒定,并且与 BTC 市值与 ETH 市值的比率一致。

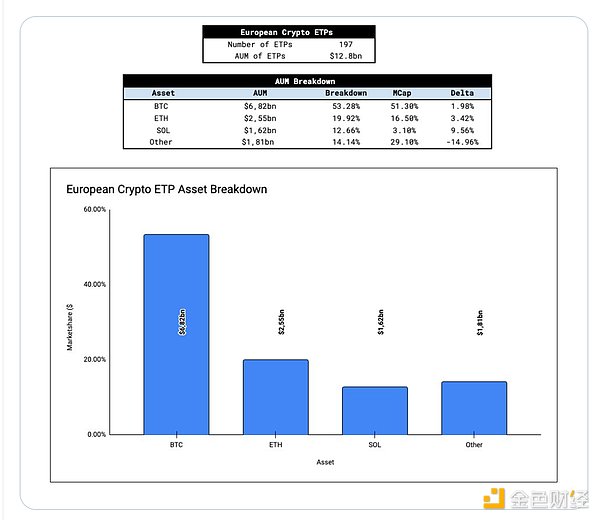

看看欧洲,我们有更大的样本量可供研究——197 个加密货币 ETP,累计资产管理规模为 120 亿美元。在我们整理数据后,我们发现欧洲 ETP 的 AUM 细分与比特币和以太坊的市值大致一致。相对于其市值,Solana 被过度配置,这是以牺牲“其他加密 ETP”(除 BTC、ETH 或 SOL 之外的任何东西)为代价的。抛开 Solana 不谈,一种模式开始出现——全球资产管理规模在 BTC 和 ETH 之间的细分大致反映了市值加权篮子。

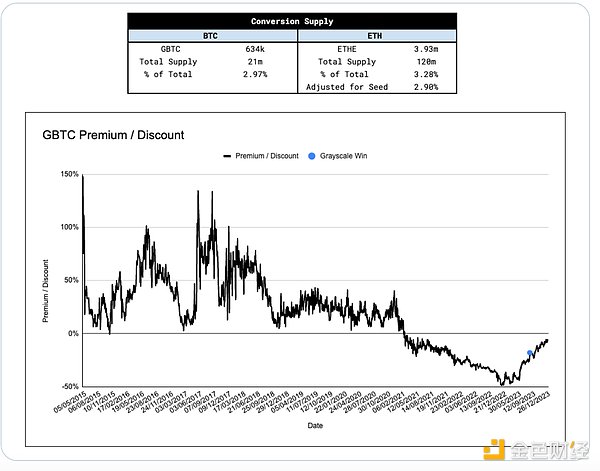

考虑到 GBTC 流出是“卖出新闻”叙事的起源,考虑 ETHE 流出的可能性很重要。为了模拟潜在的 ETHE 流出及其对价格的影响,查看 ETHE 工具中 ETH 供应的百分比很有用。

一旦对灰度迷你种子资本(ETHE AUM 的 10%)进行调整,ETHE 工具中现有的 ETH 供应量占总供应量的函数与 GBTC 发布时的比例相似。目前尚不清楚 GBTC 流出量中轮流与退出的比例是多少,但是如果我们假设轮流与退出流的比例相似,则 ETHE 流出对价格的影响与 GBTC 流出类似。

大多数人忽视的另一个关键信息是 ETHE 相对于资产净值的溢价/折价。自 5 月 24 日以来,ETHE 的交易价格一直在面值的 2% 以内,而 GBTC 的交易价格于 1 月 22 日首次在资产净值的 2% 以内,即 GBTC 转换为 ETF 后仅 11 天。现货 BTC ETF 的批准及其对 GBTC 的影响慢慢被市场消化,而 ETHE 相对于 NAV 交易的折扣已经在 GBTC 的故事中得到了更多的体现。到 ETH ETF 上线时,ETHE 持有者将有 2 个月的时间退出 ETHE。这是一个关键变量,将有助于阻止 ETHE 外流,特别是退出流量。

在 ASXN,我们的内部估计为每月 8 亿美元至 1.2 B 美元。这是通过取每月比特币流入的市值加权平均值并按 ETH 的市值进行缩放来计算的。

我们的估计得到了全球加密 ETP 数据的支持,该数据表明市值加权篮子是主导策略(我们可能会看到 BTC ETF 的轮流,采用类似的策略)。此外,鉴于在推出和推出迷你信托之前 ETHE 按面值交易的独特动态,我们对上行惊喜持开放态度。

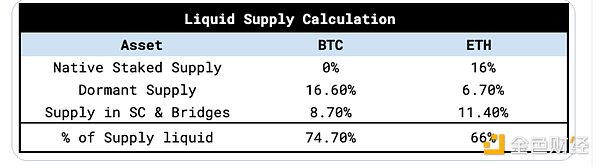

我们对 ETF 流入量的估计与其各自的市值成正比,因此对价格的影响应该相似。然而,衡量资产中有多少比例具有流动性并准备出售也很重要——假设“流通量”越小,价格对资金流入的反应就越大。有两个特殊因素影响 ETH 的流动性供应,即原生质押和智能合约中的供应。因此,ETH 的流动性和可出售百分比低于 BTC,这使得 ETH 对 ETF 流量更加敏感。然而,值得注意的是,两种资产之间的流动性不足的增量并不像有些人认为的那么大(ETH 的累计 +-2% 订单深度是 BTC 的 80%)。

我们对流动供应的估算表明如下:

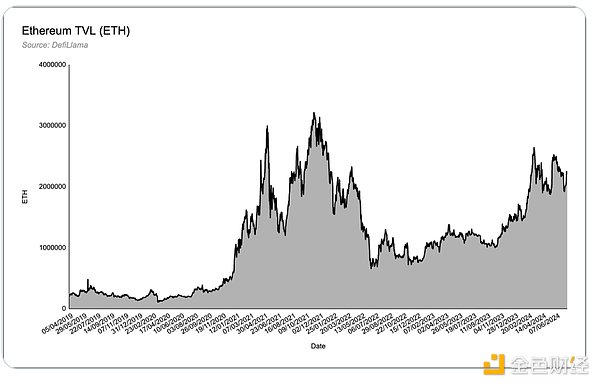

当我们研究 ETF 时,了解以太坊的自反性非常重要。该机制与 BTC 类似,但以太坊的销毁机制以及构建在其之上的 DeFi 生态系统使反馈循环更加有效。自反循环看起来像这样:

ETH 流入 ETH ETF → ETH 价格上涨 → ETH 利息上涨 → DeFi / 链使用量增加 → DeFi 基本指标改善 → EIP-1559 销毁增加 → ETH 供应减少 → ETH 价格上涨 → 更多 ETH 流入 ETH ETF → ETH 兴趣上 → …

BTC ETF 缺乏的一件事是缺乏生态系统的“财富效应”。在新生的比特币生态系统中,尽管人们对序数和铭文兴趣不大,但我们并没有看到太多收益被重新投资到基础层的项目或协议中。以太坊作为一个“去中心化应用商店”,拥有一个完整的生态系统,它将受益于基础资产的持续流入。我们认为,这种财富效应尚未得到足够的重视,特别是在 DeFi 领域。以太坊 DeFi 协议中有 2000 万 ETH(630 亿美元)的 TVL,随着 ETH 交易价格走高,以美元计价的 TVL 和收入激增,ETH DeFi 变得更具投资吸引力。 ETH 具有比特币生态系统中不存在的自反性。

其他需要考虑的因素:

1. 从 BTC ETF 流入 ETH ETF 的轮转流量是多少?假设 BTC ETF 分配者中有非零部分不愿意增加其净加密货币敞口,但希望实现多元化。尤其是 TradFi 投资者更喜欢市值加权策略。

2. TradFi 对 ETH 作为资产以及以太坊作为智能合约层的理解程度如何?比特币的“数字黄金”叙事既容易理解,又被广泛理解。以太坊的叙述(数字经济的结算层、三点资产理论、代币化等)能被理解多少?

3. 上述市场状况将如何影响 ETH 的流量和价格走势?

4.象牙塔里的诉讼指定了两种加密资产来连接他们的世界——比特币和以太坊。这些资产已经跨越了众所周知的时代精神。考虑到 TradFi 资本配置者现在能够提供可以收取费用的产品,现货 ETF 的引入如何改变他们对 ETH 的看法? TradFi 对收益的渴求使得以太坊通过质押获得的原生收益对提供商来说是一个非常有吸引力的提议,我们相信质押 ETH ETF 是一个时机,而不是如果。提供商可以提供 0 费用产品,只需将 ETH 质押在后端,即可获得比正常 ETH ETF 费用高出一个数量级的收入。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

降息临近?是否可以提前布局公链项目?

降息临近?是否可以提前布局公链项目?探寻区块链趋势

16 只以太坊 ETF 及其费用、促销和持股情况

16 只以太坊 ETF 及其费用、促销和持股情况白话区块链

熊来了还是牛初?降息前的正常洗盘?

熊来了还是牛初?降息前的正常洗盘?Crypto团子

VanEck 首席执行官为以太坊辩护

VanEck 首席执行官为以太坊辩护钮轱辘瑶

关于分型比特币的理解|疑问解答

关于分型比特币的理解|疑问解答道说区块链

揭开 NEAR 未来之路:多头能够扭转局势吗?

揭开 NEAR 未来之路:多头能够扭转局势吗?a大橘财经

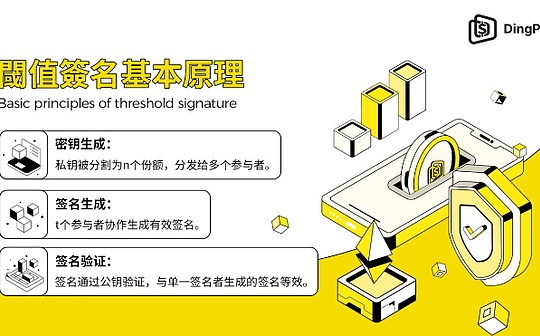

阈值数字签名:区块链安全的新前沿

阈值数字签名:区块链安全的新前沿DingPay

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部