剖析加密牛市 这次会有所不同吗?

作者:Decentral Park Capital 研究主管 Kelly Ye,CoinDesk;编译:陶朱,金色财经

尽管加密货币的历史很短,比特币今年才刚刚迎来 15 岁生日,但我们已经经历了三个主要周期:2011-2013 年、2015-2017 年和 2019-2021 年。考虑到加密货币市场 24/7 全天候交易,交易量大约是股票市场的五倍,因此周期短并不令人意外。2011-2013 年周期主要围绕 BTC,因为 ETH 于 2015 年推出。分析过去两个周期可以揭示有助于我们了解加密货币牛市结构的一些模式。随着市场在美国大选前升温以及流动性前景改善,历史可能会再次重演。

BTC 引领山寨币进入反弹行情

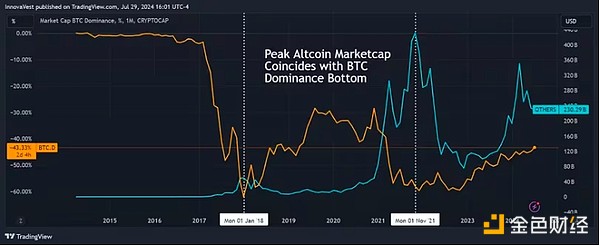

在 2015-2017 年和 2019-2021 年周期中,比特币最初引领了市场上涨,建立了信心并为更广泛的反弹奠定了基础。随着投资者乐观情绪的增长,资本流入山寨币,推动了广泛的市场反弹。山寨币的市值峰值通常与 BTC 的市值主导地位底部相吻合,表明资本从 BTC 轮换到山寨币。目前,BTC 的主导地位仍在从 FTX 后的低点攀升,这表明在山寨币赶上之前,BTC 仍有更大的运行空间。

山寨币在周期后半段表现优异

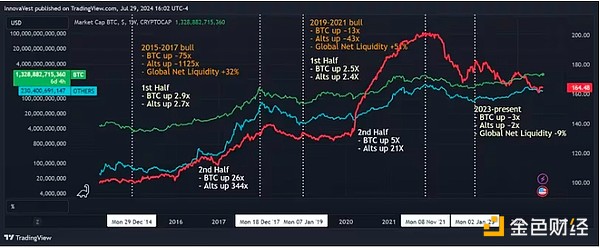

在两个主要周期中,在初始阶段(两者的回报相当)之后,山寨币的表现均显著优于比特币。这一趋势反映了投资者的风险偏好增加,以及山寨币市场在风险资本增加的情况下的适应性。在 2015-2017 年周期的后半段,山寨币回报率为 344 倍,而 BTC 回报率为 26 倍。同样,在 2019-2021 年周期的后半段,山寨币回报率为 16 倍,而 BTC 回报率为 5 倍。在 FTX 之后,我们已处于当前周期的一半左右,山寨币略微落后于 BTC。这一趋势表明,山寨币在后半段可能会表现出色。

宏观经济影响

与其他风险资产一样,加密货币与全球净流动性状况高度相关。在过去两个周期中,全球净流动性增加了 30-50%。最近的第二季度抛售部分是由流动性收紧推动的。然而,由于第二季度数据证实通胀和增长放缓,美联储降息的轨迹看起来有利。

市场现在预计 9 月份降息的可能性超过 95%,高于第三季度初的 50%。此外,加密政策正成为美国大选的核心,特朗普支持加密,这可能会影响新的民主党候选人。过去两个周期也与美国大选和 BTC 减半事件重叠,增加了反弹潜力。

这次会有所不同吗?

虽然历史不会完全重演,但过去周期的韵律性质——最初的比特币主导地位、随后的山寨币表现优异以及宏观经济影响——为山寨币反弹做好了准备。然而,这一次可能会有所不同。从积极的一面来看,BTC 和 ETH 已通过 ETF 进入主流市场,散户投资者和机构投资者的资金流入量创下了历史新高。

从谨慎的一面来看,数量更多、种类更丰富的山寨币正在争夺投资者的资本,许多新项目由于空投而限制了流通供应,导致未来的稀释。只有拥有坚实技术并有能力吸引建设者和用户的生态系统才能在这个周期中蓬勃发展。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

萨尔瓦多的比特币之城 建的怎么样了?

萨尔瓦多的比特币之城 建的怎么样了?陀螺财经

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部