对话前美国财政部助理部长:USDC 和美元的未来

作者:Jay Yu 来源:stanfordblockchain 翻译:善欧巴,金色财经

访谈嘉宾:Heath Tarbert – Circle 互联网金融公司

注: Heath Tarbert 是 Circle 的首席法律官兼企业事务主管,曾任美国商品期货交易委员会(CFTC)主席和美国财政部助理部长。

本文是对斯坦福区块链俱乐部 Jay Yu 在 2024 年 6 月进行的一次访谈中讨论和观点的深入探讨。完整视频:https://youtu.be/r289H_4kRxA

介绍

如今,稳定币已成为加密货币行业的主要产品,将美元作为价值存储的可靠性与区块链代币的交易性和易用性相结合。其中包括 USDC,它是 Circle 的旗舰产品,也是最广泛采用的稳定币之一,也是按市值计算的第六大加密货币代币。

在本文中,我们将讨论 USDC 作为稳定币产品的独特功能、其目前作为支付手段的采用情况,以及 USDC 和其他数字资产目前可能面临的监管格局,以及所有这些对美元的数字化未来意味着什么。

创建信任和透明的稳定币

从本质上讲,USDC 解决了一个非常简单的问题:如何用美元购买数字资产?在稳定币出现之前,解决方案是将法定美元从传统银行系统转移到加密货币交易所,这通常是一个缓慢、繁琐且昂贵的过程。USDC 通过创建“数字美元”来解决这个“入门”问题,数字美元是美元的可编程、代币化代表,由法定现金和现金等价资产 1:1 支持。

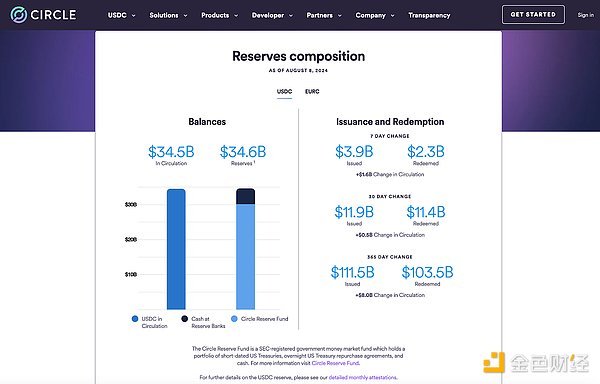

自 2018 年成立以来,USDC 已发展成为加密行业领先的稳定币之一。USDC 与其他主要稳定币的关键区别或许在于其在整个发行过程中对信任和透明度的重视。与其他通常设在海外且不受监管的稳定币提供商不同,Circle 是一家全资美国公司,在美国运营,发行这些“数字美元”。每个月,USDC 的储备资产都会经过四大会计师事务所的独立认证,Circle 有一个公共仪表板,任何人都可以实时查看 USDC 的储备构成。例如,截至 2024 年 8 月 8 日,Circle 的仪表板记录了价值 345 亿美元的 USDC 流通情况。

Circle 的 Reserve Compositions,访问于 2024 年 8 月 8 日。

那么,Circle 的 USDC 代币是如何发行和兑换的呢?USDC 的直接发行和兑换是通过“Circle Mint”处理的,这是一个面向机构交易者、金融科技公司、交易所和其他企业的应用程序可编程接口 (API)。要接收任意数量的 USDC,Circle Mint 客户需要通过其 API 向 Circle 的 USDC 储备账户发起该金额的法定转账,然后 Circle 会向客户的 Circle Mint 账户发行等值的 USDC。同样,当 Circle Mint 客户请求法定兑换 USDC 时,Circle 会将该 USDC 发送到“销毁地址”,并在“销毁事件”发生时将美元转移到企业的关联银行账户。

资产管理流程还旨在通过利用传统资产管理者的专业知识和透明度来促进信任。在 USDC 345 亿美元的现有储备中,45 亿美元存放在储备银行,其余 301 亿美元存放在 Circle Reserve Fund 中,这是由贝莱德管理的 SEC 注册政府货币市场基金,其 7 天 SEC 收益率为 5.29%。

像 USDC 这样的法定货币支持的稳定币与传统的部分银行制度形成鲜明对比。银行中的大多数美元仅由银行的贷款组合(通常由流动性相对较差且风险较高的资产组成)支持,而每一“美元”的 USDC 都由等量的高流动性现金和现金等价的美元资产支持。从这个意义上说,Circle 的 USDC 为美元在数字环境中的未来铺平了道路。通过为“数字美元”提供安全、可靠和创新的基础设施框架,Circle 旨在重新构想金融世界中最重要的资产之一。

USDC 的采用 从 DeFi 到 TradFi

当然,稳定币的真正价值在于其用途。无论产品设计得多么精良或多么透明,对稳定币的真正考验在于其在日常用例中的采用——无论是在区块链环境中,还是在传统支付渠道中。

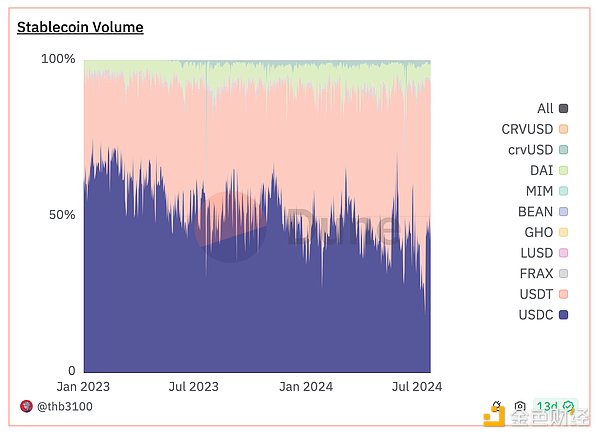

DeFi 中稳定币交易量

Circle 的 USDC 仍然是世界上最大的受监管数字美元,并且原生支持 16 个不同的区块链,在这些区块链中,它已被广泛用作 DeFi 协议的首选稳定币。其中,交易量最大的是 Solana 和以太坊,主要用例是交易和加密生态系统中的其他活动。为了确保不同受支持的区块链之间的兼容性,USDC 开发了一个用于跨链传输的原生互操作性基础设施,称为跨链传输协议 (CCTP)。

CCTP 中的互操作性机制与 Circle Mint 的法币到代币基础设施非常相似。目前,CCTP 支持 8 条不同的链,分别是:Arbitrum、Avalanche、Base、以太坊、Noble、OP Mainnet、Polygon PoS、Solana 。要将 USDC 从一条链转移到另一条链,例如从以太坊转移到 Solana,主要有三个步骤:

首先,USDC 在源链以太坊上被烧毁。

然后,用户从 Circle 获取此次销毁的签名证明,作为本次“销毁事件”的收据。

Circle 使用此证明授权在 Solana 上铸造 USDC。

这种销毁和铸造机制的优点之一是,它允许跨运行不同虚拟机的区块链兼容 - 例如以太坊的 EVM 和 Solana 的 SVM,从而支持去中心化金融(DeFi)系统中的跨链交换、存款和购买等用例。

但 USDC 最令人兴奋的增长领域或许在于其应用范围不仅限于加密交易和 DeFi 产品。传统上,货币有三种主要功能:(1) 作为价值存储,(2) 作为记账单位,(3) 作为交换媒介。在现实世界中,USDC 的三种货币功能都得到了越来越多的采用。

作为一种“价值存储”,USDC 成为发展中国家无法可靠获得美元或美元计价银行账户的人们的自然解决方案。在年通货膨胀率飙升至 200% 以上的阿根廷,稳定币已成为公民保值的主要方式。2023 年,阿根廷 60% 的加密货币购买都是以美元计价的稳定币(例如 USDC),该国在加密货币采用率方面在全球排名第 15 位 。2023 年 12 月,Circle 还宣布与巴西 Nubank 合作,为其 8500 万客户提供“数字美元”的使用权 。

作为“记账单位”,USDC 在过去几年中也取得了长足进步,因为 Circle 与全球两大支付处理商 Visa 和 Mastercard 进行了广泛的试点。例如,自 2021 年以来,Visa 与 Crypto.com 合作,试点使用 USDC 作为结算机制,2023 年,Visa 宣布将与新的商户收单机构 Worldpay 和 Nuvei 合作,并利用 Solana 区块链 ,加大对 USDC 结算的支持。同样,2021 年,Mastercard 宣布将为加密货币公司提供推出品牌卡产品的能力,这些产品以 USDC 等稳定币结算。

作为“交换媒介”,USDC 目前可通过 Coinbase Visa 卡在任何 Visa 终端上使用。该借记卡于 2020 年面向美国消费者推出,允许消费者在任何 Visa 终端直接使用 USDC,提供类似法定货币的支付体验,同时获得加密货币奖励。

Coinbase Visa 卡,允许客户在任何 Visa 终端上使用 USDC。

另一个将 USDC 用作“交换媒介”的例子是总部位于新加坡的 Grab 应用程序,这是一款东南亚的叫车、送餐和杂货服务超级应用程序,拥有超过 1.8 亿用户。2023 年 9 月,Grab 宣布他们已与 Circle 合作创建了一个 web3 钱包,该钱包支持 USDC 支付和 NFT 政府代金券和食品券。如今,消费者可以在以太坊和 Solana 上使用 USDC 作为充值 Grab 钱包的手段。

因此,我们看到,如今 USDC 正在获得越来越多的支持,并与传统支付渠道进行整合,将互联网金融系统与传统金融服务融合在一起。但作为一种支付手段,稳定币与现有的数字支付系统(如自动清算所 (ACH))相比如何?

在许多现有系统中,例如 ACH,资金和信息在中心化账本中是分开移动的。如果 Alice 通过 ACH 或信用卡向 Bob 进行交易,交易将首先被标记为“待处理”,最多几天后才会完成。这是因为在交易时,系统仅发出交易已发生的“消息”,而不会移动资金本身。资金会异步记入,有时会延迟几天。

与这些传统系统相比,稳定币支付的一个关键优势是资金和信息同时流动。因此,当 Alice 向 Bob 进行稳定币交易时,Bob 会在交易信息发出的瞬间收到全额资金,就像现金支付一样。这样一来,稳定币作为一种支付机制,代表着对许多现有结算解决方案的技术飞跃,更适合在未来扮演“数字美元”的角色。

稳定币的法律和监管观点

与任何新兴技术一样,稳定币也引发了许多法律和监管问题。随着 USDC 等稳定币逐渐成为主流,一个关键问题是,它们可能成为恶意行为者进行洗钱、恐怖主义融资和逃避制裁的工具。这一点尤为重要,因为传统金融服务和稳定币之间的联系会随着时间的推移而逐渐成熟,以建立一个新的基于互联网的金融体系;需要重点关注提高稳定币产品的监管合规性。

在本文中,我们强调了 Circle 如何致力于让 USDC 成为受监管、透明、稳定的货币,由优先考虑监管合规性的发行人发行。作为受监管的货币转移机构,Circle 遵守相关的 FINCEN 准则和州货币转移法律,并且 Circle Mint 的所有美国用户都受反洗钱和了解客户法规的约束,例如《爱国者法案》。

不过,虽然有必要引入合规性来防止恶意行为者滥用 USDC 等稳定币,但这项法规应该更加复杂和微调,以保护希望使用 USDC 的日常消费者的利益;建立一个将日常消费者(特别是那些已经被现有金融体系边缘化的消费者)拒之门外的监管体系不利于美国的利益。

如今,试图监管美国稳定币的两个主要监管机构——美国证券交易委员会 (SEC) 和商品期货交易委员会 (CFTC) ——早在现代互联网发明之前就已成立,更不用说加密货币和稳定币等数字资产了。如今的监管机构仍在使用 90 多年前的工具,虽然某些指导方针在某些情况下仍然有用,但监管机构需要特别仔细地考虑如何将现有规则应用于这个新行业,并制定新规则以有效监管基于区块链技术创新的新活动。

尽管区块链行业可以进行一些技术创新,例如去中心化的数字身份系统,从而更容易平衡最终用户的隐私需求和监管要求,但仅凭这一点还不足以填补这一监管空白。国会应该采取行动,提高稳定币和整个数字资产的监管透明度,而《稳定币透明度法案》草案等新立法代表着朝着正确方向迈出的步伐。

在这方面,包括欧盟在内的其他几个司法管辖区比美国走得更远。最近,欧盟推出了加密资产市场监管 (MiCA),该监管将于 2024 年 12 月全面实施。MiCA 的核心创新在于,它试图为数字资产创建一个全新的监管框架,其中包括强制要求稳定币发行人提供流动储备、限制非欧元计价的稳定币以及为欧盟 4.5 亿公民提供统一的授权制度等规定。MiCA 代表着在提高稳定币和数字资产监管的监管透明度方面迈出了重要一步,Circle 的稳定币是首批符合 MiCA 规定的全球稳定币。基于其遵守 MiCa 的工作,Circle 的产品完全有能力在欧盟获得采用,成为领先的合规稳定币。

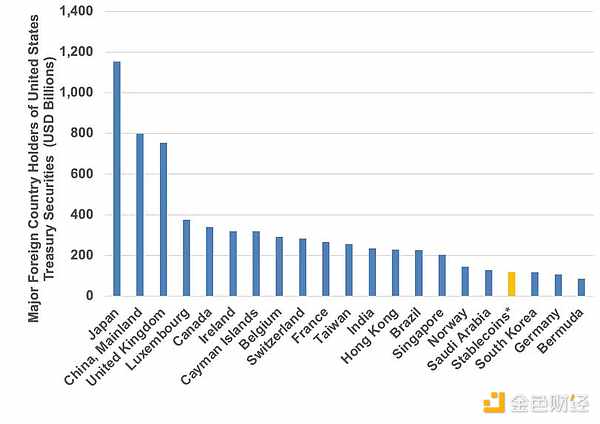

美国国债最大的外国持有者。

因此,美国国会有很大的动机对稳定币立法采取行动。像 USDC 这样受监管的、以美元计价的稳定币可以极大地促进美国在数字资产领域的利益。USDC 的储备任务意味着对美国国债的需求将始终存在。截至 2024 年 6 月,稳定币是美国债务的第 18 大持有者,持有的美国国债比韩国或德国还多。随着对稳定币和数字资产的需求增长,这个数字只会增加。换句话说,对以美元计价的稳定币的需求直接转化为对美元和美国债务的需求。因此,国会必须提高数字资产领域的监管透明度,以进一步加强美元在数字时代的权力。

结论

自几年前诞生以来,USDC 等稳定币已经取得了长足进步,成为区块链技术最引人注目的用例之一。稳定币的核心理念是将互联网的互操作性、可组合性和可访问性带入传统货币机构,而 USDC 在构建安全透明的“数字美元”方面处于领先地位。

在未来几年,随着稳定币产品、采用和监管的成熟和发展,我们可以期待数百万企业和个人采用新的金融交易开放标准。从这个意义上讲,Circle 的使命是实现互联网未完成的承诺——将互联网的开放性和透明度带入货币领域,最终建立一个互联网金融体系。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

一家独大到劲敌环伺 以太坊到底还行不行?

一家独大到劲敌环伺 以太坊到底还行不行?金色精选

金色Web3.0日报 | 加州起诉特朗普关税政策

金色Web3.0日报 | 加州起诉特朗普关税政策金色财经 善欧巴

OM(Mantra)抛售事件分析

OM(Mantra)抛售事件分析Block unicorn

晚间必读5篇 | 以太坊到底还行不行?

晚间必读5篇 | 以太坊到底还行不行?金色荐读

RWA:夹缝中的大象

RWA:夹缝中的大象YBB Capital

鲍威尔今夜重磅发声 全球市场关注三大悬念

鲍威尔今夜重磅发声 全球市场关注三大悬念金十数据

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部