4年来首次 美联储降息50个基点 市场人士:鲍威尔有些言行不一

腾讯新闻《潜望》,作者:纪振宇

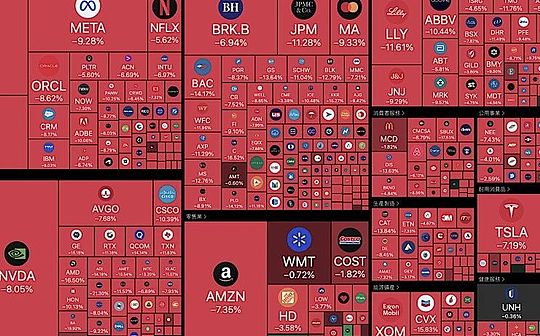

美国时间9月18日,美联储在备受瞩目的9月份议息会议上宣布降息50个基点,将联邦基金利率目标区间从5.25%至5.5%调低至4.75%至5%。

美联储主席鲍威尔在当天的发布会上表示,这是一系列降息的开端。他的这番表态,对外明确宣告美联储正式结束自2021年开启的一轮货币紧缩周期,开始步入新的宽松货币政策周期。

这一幅度明显超出了市场的预期,同时还增加了市场对于未来经济走势的不确定性。纽交所前交易员、现个人投资者Stephen Guilfoyle对腾讯新闻《潜望》表示,美联储降息50个基点的决定和之后鲍威尔对经济现状的描述有些“言行不一”,“他在讲话中说经济没什么可担忧的,但却一次性降息50个基点,这样的不一致无法说服我。”

在宣布降息决定之前,美联储面临错综复杂的美国经济环境:一方面通胀明显得到抑制,但依然未达到美联储设定的2%的长期通胀目标,另一方面就业市场开始出现疲软迹象,失业率抬头。美联储在两难境地,艰难寻求政策平衡点。

正是在这样的疑问下,市场对降息50个基点形成了不同的解读,带来美股短期日内的大幅波动。有观点认为,如果这是一次为了避免经济快速下滑的恐慌式降息,那就形成了可以做空的理由;但如果这是美联储为了弥补上一次会议没有降息的失误,那可以认为是平稳的货币政策“从紧到松”的转换,无需过多担心。

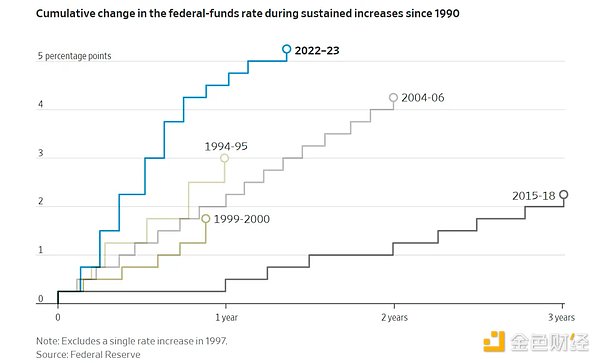

美联储并没有多少历史经验可供借鉴。在过去数次50个基点幅度的降息,均为经济和金融市场中出现明显的悲观信号时,美联储所采取的紧急行动。例如2001年初和2007年的9月,美国均发生了显著的经济衰退。

这一次美国经济却表现得相对稳健,弗吉尼亚理工大学经济系教授王一此前对腾讯新闻《潜望》表示,美联储在现阶段能够实现经济“软着陆”的概率依然很大。

4年来首次宣布降息

美联储在美国时间9月18日宣布最新货币政策决议,下调基准利率50个基点至4.75-5%,这也是美联储4年来首次宣布降息。

美联储在当天的声明中,着重强调了大幅度的降息是因为“就业增长放缓”,而通货膨胀虽然一定程度上还维持高位,但已经朝着预期方向获得了更大进展。

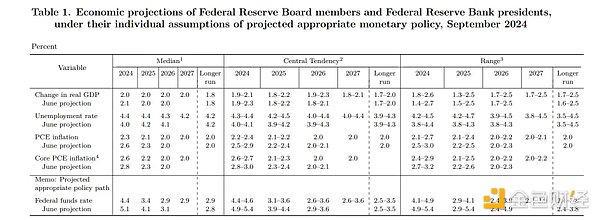

美联储同步发布的最新季度未来经济展望数据显示,其认为2024年通货膨胀指数将下降至2.3%,到2025年,将进一步下降至2.1%,2026年达成2%的长期目标。

对于失业率状况,美联储的预计则显得更加悲观:今年美国失业率将上升至4.4%,2025年将维持4.4%的失业率水平,到2026年和2027年逐步下降至4.3%和4.2%,长期失业水平将维持在4.2%。

基于对通胀前景和失业率变化的判断,美联储认为今年联邦储备基金利率应在4.4%,2025年为3.4%,2026年为2.9%,长期维持在2.9%。

与之相比,在上一季度的预测中,美联储认为今年基准利率水平为5.1%,明年为4.1%,2026年为3.1%,长期为2.8%。美联储对于合理的基准利率水平进一步明显下调,但对于长期利率水平则相对提高了0.1个百分点,这反映出美联储对于短期内经济前景的担忧,需要用更低的利率水平来维持经济增长。

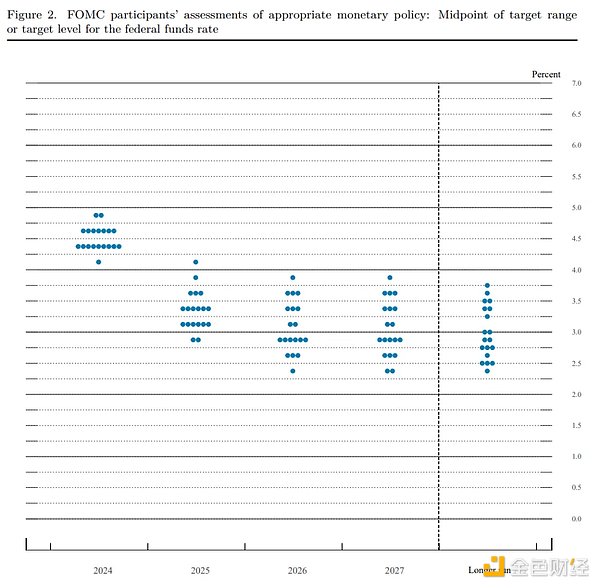

此外,备受外界关注的点阵图,也反映了目前美联储内部对于未来利率水平的分歧依然巨大。对于2024年的利率水平,10名美联储官员认为基准利率应在4.5%以下,9名认为应在4.5%以上,对于随后年份的利率水平预期,联储官员的观点则显得更加分散,最“鹰派”的观点和最“鸽派”的观点,对于利率水平的判断差距甚至在1个百分点以上,例如对于长期利率水平,一位最“鹰派”的判断认为应维持在3.75%,而最“鸽派”的观点认为应保持在2.25%。

最具争议的一次货币政策会议

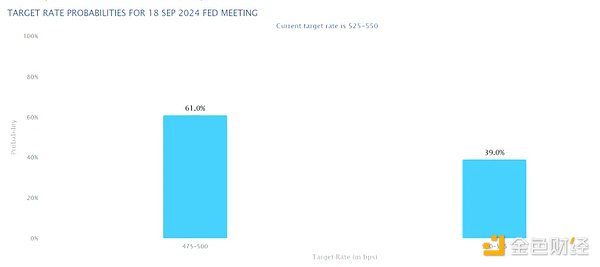

直到美联储宣布货币政策决议前,市场对于降息幅度仍未达成一致预期。

这在最近几年中实属罕见。通常在临近美联储会议前,市场关于美联储的货币政策动作基本会形成一致预期,最终也与美联储宣布的结果趋于一致。但根据CME的美联储监测工具显示,本次会议前市场预计美联储降息50个基点的概率为61%,降息25个基点的概率为39%。

为应对通货膨胀,美联储自2022年初开启紧缩货币政策后,已经11次上调基准利率,在两年多时间内将基准利率从接近零的低位上调至目前约5.4%的水平,这样的货币政策调整速度和力度在历史上罕见。

高利率环境对通胀的抑制作用明显,对抗通胀的胜利仿佛近在眼前。一年前,衡量整体通胀情况的美国消费价格指数站在3.2%,刚刚过去的8月份,这一指数已经回到了2.5%,去除食品、能源等波动较大品类的核心通胀水平,则由一年前的4.2%下降至2.5%。

尽管距离美联储所设定的2%的长期通胀目标还有一定距离,但有经济学家指出,这中间的差距很大程度上是受到过去几年的高房价、汽车和其它商品价格滞后反应的影响。

洲际交易所的统计数据显示,与通胀挂钩的债券和其它衍生品定价,反映了投资者预期明年美国CPI将触及1.8%,在未来5年平均为2.2%,这反映了投资者对于未来通胀预期相对乐观,也给了美联储进一步放松货币政策的信心。

另一方面,高利率环境下对经济的抑制作用也开始显现。美国失业率从去年7月的3.5%提高至今年7月的4.3%,通常情况下,失业率在一年之内的显著提高,将伴随着经济衰退的出现。但目前美国的消费数据依然强劲、申领失业救济人数并未显著增加、股市继续创出新高。

这些数据给美联储的货币政策制定增加了新的复杂性。美联储曾多次公开强调,任何货币政策决策都是基于经济数据做出,但经济数据往往具有滞后性,这也就意味着美联储的货币政策永远会是滞后的。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

特朗普推翻美国国税局规则对加密领域的影响有多大?

特朗普推翻美国国税局规则对加密领域的影响有多大?Block unicorn

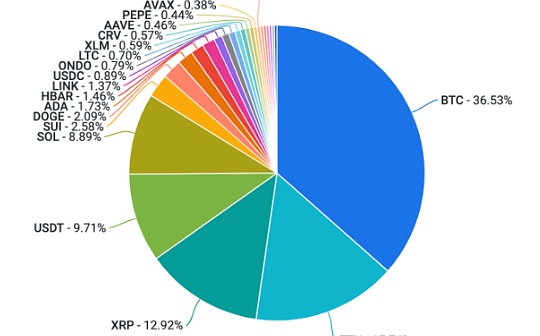

美元铸币税终结 稳定币超级周期

美元铸币税终结 稳定币超级周期佐爷歪脖山

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部