为什么说美元兑日元是全球金融市场的风向标

作者:Kerman Kohli 来源:substack 翻译:善欧巴,金色财经

有时候我会对某些话题产生极度的痴迷,以至于无法停止阅读关于它以及所有与之相关的话题。过去几个月里,我对日元产生了这种强烈的兴趣。问问我的朋友们,他们会告诉你,一旦触发这个话题,我有多烦人。与其每次都重复解释,我想不如写一篇文章,把我的知识整合到一篇博客里。这就是这篇文章的由来。

为了理解为什么日元会影响你的生活,我们需要先了解一些背景知识。

引言

现代经济体系依赖一个关键因素来维持其运行:增长,通过GDP来衡量。只要增长速度足够快,过去的债务就不重要了,因为未来的收益会偿还过去的债务。这一策略自从20世纪70年代美元脱离金本位、结束可兑换性以来,在许多经济体和货币体系中基本上都奏效了。我们现在生活在一种名为“现代货币理论”(MMT)的腐败理念中,这种理论认为,政府的支出不应受到债务的限制,因为他们可以凭空印钞。

在讨论GDP时,我们需要考虑两个关键因素:

有多少人能够工作? 这可以归结为有多少具备劳动能力的人口。

这些人工作的效率如何? 这基本上就是我们的技术进步水平。

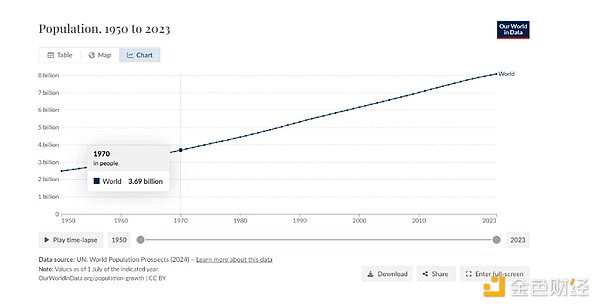

自从我们拥有了几个推动增长的关键动力以来,这个体系基本上一直是正常运作的。首先,世界人口增多了。自1970年以来,全球人口从37亿增长到如今的80.9亿。这是一个相当高效的世界,因为有更多的人可以工作!

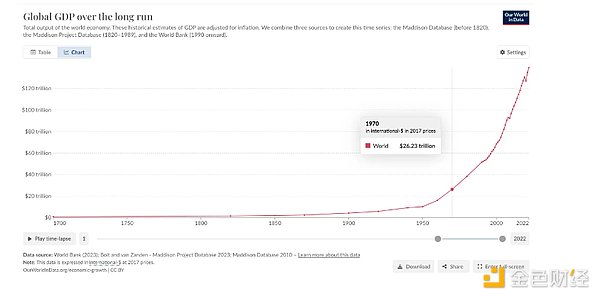

但是我们的技术进步呢?那又是一个全新的故事。下面是过去 300 年世界 GDP 总量的图表。当我们发现 MMT(现代货币理论)时,它可能是有道理的,因为即使从 1950 年到 1970 年,世界 GDP 也从 10 万亿美元增长到了 26 万亿美元。“当我们疯狂增长时,债务就见鬼去吧”,每个政府都这么说!

这个经济“派对”持续了很长时间,虽然在某个时刻,各国政府忘记了两个关键点:

尽管全球GDP在增长,但你所在的国家也需要提升自己的GDP,参与全球增长的进程。

你应该监控GDP增长率,确保自己没有背上沉重的债务负担。

你可能认为这些都是常识。不幸的是,并不是。当你掌控“印钞机”时,按下按钮的诱惑可能难以抵抗。

债务与GDP

这是我们即将讨论的核心内容:你增长了多少,与此同时又背负了多少债务。简而言之,可以把这想象成你的信用卡账单与未来收入潜力之间的对比。

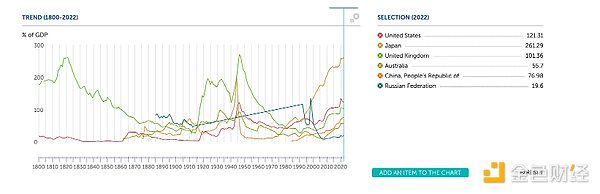

遗憾的是,《我们的世界数据》没有美观的图表,所以我从国际货币基金组织(IMF)的数据中拉取了过去200年的资料。我选取了一些关键国家,以便你能更好地理解各国之间的对比。

正如你所看到的,有一个国家的债务远超其他国家……事实证明,这就是本文的主要讨论对象。那么,为什么这些巨额债务不是问题呢?之前我稍微简化了情况。政府就像一个“随意冒险”的赌徒,它说:“只要我能每月偿还债务,谁在乎我欠多少债呢?”这话其实不算错。

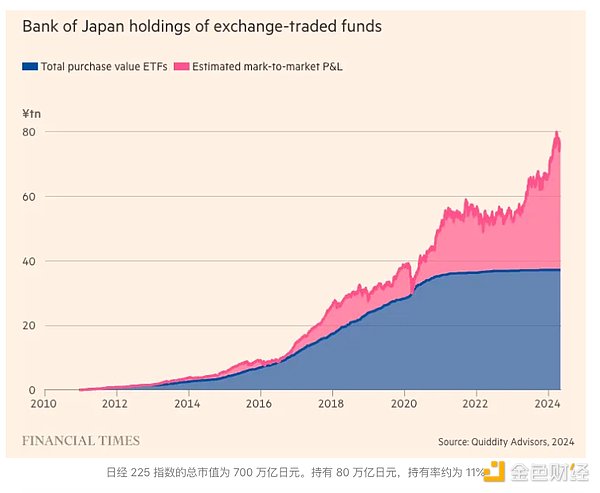

那么利率是如何设定的呢?这又是一个关于央行和债券运作的复杂话题。我不会深入探讨这个“兔子洞”,只简单解释一下:日本之所以积累了大量债务,是因为他们通过印钞来购买债务,从而人为地保持低债务成本。如果这听起来很复杂,别担心。基本上,日本央行(即日本的中央银行)印钞并做一些奇怪的事。一个例子是,日本央行凭空创造的钱现在持有了大约11%的股市份额。

从2013年到2023年,日本基本上通过一个称为“安倍经济学”(Abe-nomics)的政策操作,维持了接近0%甚至是负的利率。这是一个重要的细节,为什么呢?因为如果你的利率是0%,那么无论你积累了多少债务,你永远不需要为还款支付费用。再者,你自己决定将利率定为0,生活不是很好吗?我们稍后再回到日本的问题。

现在,让我们将注意力转向债务与GDP比率中排名第二的国家:美国。他们同样通过大量印钞来资助战争和国际援助。

美国

在过去5到10年里,由于利率较低,美国的利息支付并不算太大问题。但当利率从0%提高到5%时,这个税单突然变得非常庞大。

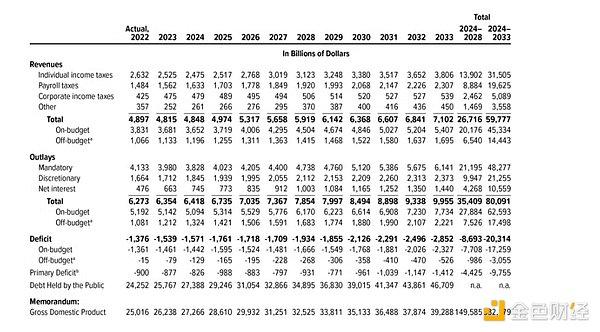

我将使用2023年的数据,因为这些数据是完整的。在2023年,美国联邦政府的税收收入为4.8万亿美元,同期支出为6.35万亿美元,留下了1.5万亿美元的赤字。他们把这笔钱花在了什么地方呢?下表列出了所有我们需要的信息。

我们可以看到,仅2023年净利息支付就耗费了6350亿美元,预计到2028年利息支出将达到1万亿美元(假设高利率维持不变)。

那么,赤字从哪里弥补呢?这就是事情变得有趣的地方。记住,只要他们能偿还债务,派对就能继续下去。总账单的金额并不重要。

政府通过发行债券来弥补这一赤字。全球所谓的“无风险利率”指的是美国政府债券的收益率,它们应该是投资者存放资金并赚取收益的最安全工具。因此,美国政府充分利用这一点,通过发行新债券来支付即将到期的旧债券的利息。这几乎就是一个全球参与的“庞氏骗局”。当他们无法借钱时,美联储可以介入,印刷新的美元来购买债券。这被称为“公开市场操作”。美联储还可以做一些更奇怪的事情,比如购买股票和其他资产,正如我们之前提到的日本央行所做的那样。

有趣的是,债券的供应量越大(市场上发行的债券越多),价格就会下降,收益率就会上升。这意味着投资者可以从市场上发行的债券中赚取更高的利息收益,同时政府的借款成本也随之上升。

记住:赤字越大 → 更多债券发行 → 债券价格下降 → 债券收益率上升 = 借贷成本增加。

回到日本

你好(Konichiwa),现在我们从美国的短暂“绕道”回到日本。我们有两个国家在宏观层面采取了两种不同的策略:

日本大量印钞,人工压低债券收益率,从而以接近0%的成本借贷。

美国提高利率以遏制通胀,但同时为债务支付更高的收益率,因为发行的债券越来越多。

结果,这为投资者打开了所谓的“套利交易”机会。其思路是你可以借入日元,卖出日元换成美元(对日元施加下行压力,使美元走强),然后将美元借出,赚取5%的利息,而支付接近0%的日元借贷利率。这对那些熟练运用这一策略的投资者来说几乎是“免费赚钱”(尽管许多人也会亏钱)。如果你查看美元/日元的交易量,它是世界上最具流动性的交易对之一,每天交易额达数万亿美元!

在讨论图表的具体内容之前,你需要在更高层次上了解几个关键点:

图表越高,意味着日元越弱。 日元贬值并不一定是坏事,因为出口产品变得更具竞争力(其他国家购买以日元定价的商品变得更便宜),但进口产品会变得更昂贵(日本人购买以美元定价的商品成本更高)。

图表越低,意味着日元越强。 这使得进口产品变得更便宜,但出口产品的竞争力下降。

在两者之间做选择时,日本通常会选择较弱的日元政策,以促进出口,因为这对其经济发展至关重要。

问题在于,当日元在某个方向上波动过大时,会打破经济平衡。从2024年年初到7月(图表上的第3点),日元在7个月内贬值了接近12.5%(从140跌至160)!这不健康,因为变动速度过快。因此,日本政府利用其美元储备购买日元,使日元升值。

正如你在图表上看到的,这些“干预措施”发生在价格急剧下跌时(图表上的第1点和第2点)。他们在那段时期进行了多次干预,但我只强调了主要的干预措施。这些干预措施在几个月内的总成本约为500亿美元。然而,每次干预都导致价格迅速回升并超过原来的水平!

那么,日本还有哪些现实的选择呢?

继续抛售美元换取日元: 这不可持续,而且浪费资金,因为价格会回到原来的位置。

提高利率: 鉴于庞大的债务规模,这不可行。大多数日本的抵押贷款都是浮动利率的,提高资本成本会打击国内经济,但可以解决当前问题。

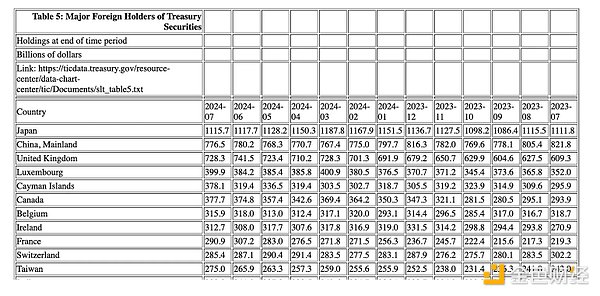

不过,还有第三个选择!开始抛售美国国债。 在一个令人惊讶的转折中,日本是世界上最大的美国国债持有者。以下图表直接来自美国财政部。

日本位居第一,持有价值 1.1 万亿美元的美国债券。现在回想一下我们关于债券的部分,如果日本开始在公开市场上出售这些债券以捍卫自己的挂钩汇率,这将导致债券价格下跌,收益率上升,这反过来会使美国政府和世界其他国家的借贷成本高昂!是的。如果发生这种情况,您需要某种形式的量化宽松来补救这种情况。这就是为什么 USDJPY 是最重要的图表的关键,其中隐藏着全球金融经济的相互关联。

但正如我们在 USDJPY 图表中看到的那样,它不再上涨,而是大幅下跌。那么发生了什么呢?

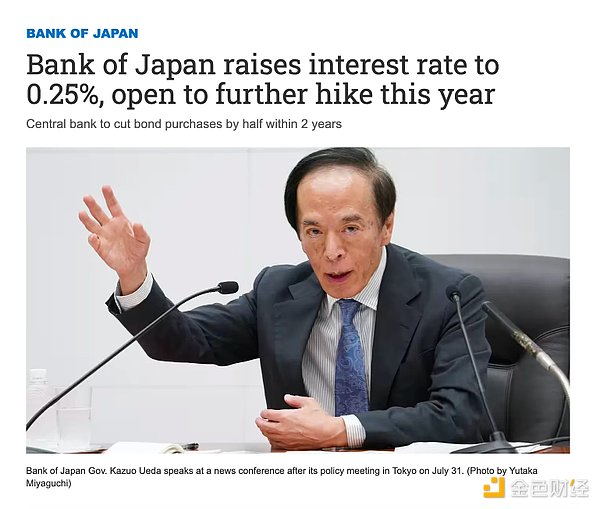

2024 年 7 月 31 日,他们做了一件没人想到他们会做的事情:提高利率。

尽管加息幅度只有 0.25%,但套利交易的利润却减少了,这在使用大量杠杆时会造成问题(从数万亿美元的交易量就可以看出)。结果,美元兑日元套利交易中的大量杠杆在一天内平仓,导致市场瞬间崩盘,因为交易者/投资者需要出售其他资产来弥补缺口。

6天后,他们发表了这一声明。

所以显然他们不能像想象中那样大幅加息,因为全球经济都在关注着他们,尤其是在美国大选前让股市下跌是不可取的。然而,他们愿意加息带来了另一个问题:随着套利交易的平仓,市场将会下跌。不过,也许日本觉得这没问题。

但“杀招”是:如果他们继续加息,他们的借贷成本将上升,而他们已经有大量债务(记住本文开头提到的260%的债务与GDP比率)。唯一的解决方法是印刷日元来偿还债务,但这会进一步削弱日元,这次是他们自己导致的贬值。

这里开始变得更有趣了。美联储最近降息了50个基点。虽然这对降低资本成本是好事,但它意味着套利交易的利润变小,从而进一步推动市场下跌,导致日元走强。日元走强对日本经济不利,因为这会削弱出口的竞争力。日本非常依赖套利交易,并在过去10到20年中一直如此。

结语

虽然这花了点时间,但正如你所看到的,日元与全球经济是紧密相连的,尤其是考虑到日本持有的大量美国债务。许多人认为日本只是一个适合旅游的好地方,但他们的经济状况对全球经济有着非常直接的影响。我并不自称能预测未来会发生什么,但希望通过这篇文章,你能够更加理解和欣赏这些变量之间的紧密联系。

现在你应该能够阅读日本的就业数据报告,并思考它将如何影响日本经济、日元,最终影响债券收益率。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

x402的v2版本

x402的v2版本Block unicorn

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部