加密货币的非交易化 为 Web3 出路探索谱曲

加密货币的非交易化,为 Web3 出路探索谱曲

相较于以太坊的诸侯割据,Solana 生态规模较小但是行动力更强,在 FTX 崩溃后,Solana 依靠高性能、强营销和各类硬件产品凤凰涅槃,顺利二次翻红。

具体而言,高性能指的是 Firedancer 升级,强营销是 Meme 季,而硬件是各类 Web3 手机,但是这些还不够,Solana Foundation 主席 Lily Liu 提出的 PayFi 也成为热点话题,虽然 7 月份的热点 10 月才写有些过时,但从长期来看,整个 Web3 行业转向链下和真实消费场景已成大局。

“在很久很久以前,你拥有我,我拥有你。”

本文不是为 Solana 而做的歌,而是为 Web3 出路探索谱的曲。

加密钱包的意难平:PayFi 的先声

在给出 Lily Liu 对 PayFi 的定义前,我们先谈论下 Web3 钱包,在 2022 年到 2023 年,随着智能合约钱包、账户抽象(AA)和交易所的流量焦虑,一众 Web3 钱包迎来了继 2017-2021 土狗时代的的第二个高峰期。

从交易所的视角看,钱包是人们和链上交互的主要入口,之后的流量会从此流入和流出,甚至具备取代 CEX 的可能性,其次,在以太坊 L2 竞争日益白热化的现状下,多链时代钱包一定是聚合流动性的主阵地。

但是,2024 年的钱包生态并不引人注目,OKX 的内置 Web3 钱包已经算是佼佼者,但更多情况下并未成为独立产品,其中一个重要原因是 Web3 钱包空有流量,而无交易闭环机制,即钱包无法解决盈利问题,如果要收手续费,用户会直接打开桌面端产品,能少交一道手续费何乐而不为?

而从更“路径依赖”的角度看,加密钱包的问题在于对交易特性的过度追求,请注意,这和上述的盈利难题并不冲突,加密钱包的核心产品特性在于为用户提供更丰富的链上交易特性支持,从接入更多的链,到更具竞价排名特色的 dApp 推荐机制,莫不如是。

而用户的资金,并不如同支付宝一样,放在加密钱包之内,非托管机制买得了安心,但是换不来用户的真心,一句话,加密钱包和 Web2 钱包毫无相关性,既不管钱,也不理财。

以上种种因素导致加密钱包更无法像 PayPal 或者微信、支付宝一样,建立起自己的闭环支付系统,从更广泛的商业场景上而言,Web3 钱包只有用户,没有商家侧的支持,如果 dApp 算商家的话,那只有一小部分链上商家。

但是钱包确实有大量流量,DeFi 在链上的收益或损失也确实可以被转化为链下消费的可能,不过损失也是可能的,因为要看是 ETH 本位还是稳定币本位还是法币本位。

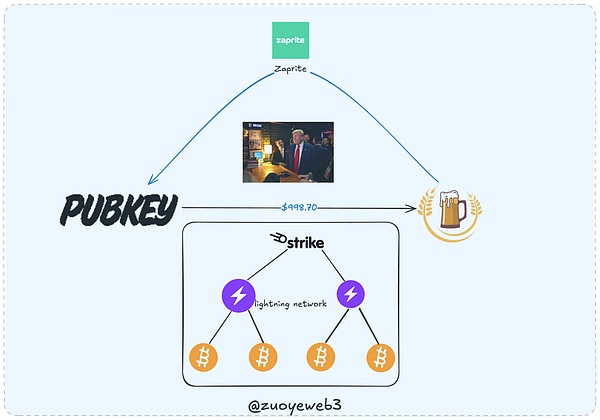

一个正常的 Payments,需要商家侧和用户侧的支持,但这恰恰是目前的行业短板,我们以顶流男企业家川宝来说明这个问题,2024 年 9 月 19 日,川宝莅临了纽约的 PubKey 酒吧,并且买了只要 998 的啤酒,以飨支持者,川宝用的是 Strike 发起支付,商家用 Zaprite 来收款。

在这个案例中,商家和川宝所用的并非是同一套支付系统,这在 Web2 时代是很难想象的,相当于川宝用支付宝付款,商家用微信收款,但在 Web3 中,便说得通,因为双方使用的都是比特币网络作为结算层,梳理下工作流程:

川宝用 Strike 发起支付请求,Strike 调用闪电网络开始支付进程,闪电网络经过比特币网络确认后发起交易;

商家 PubKey 使用 Zaprite 进行收款,Zaprite 使用闪电网络进行支付状态确认,闪电网络经过比特币网络确认后结束交易。

在这个过程中,Zaprite 只有 25 美元的订阅费,除此之外,商家只需要扣除矿工处理费用,剩下的都是自己的收入,我们可以对比一下,Visa / MasterCard / AE 等需要 1.95%-2% 左右的手续费,而比特币的矿工处理费用,近期均价在 $1.46 左右,并且接受比特币完全不需要手续费。

我们往前继续延伸,Web2 Payments 大体上逻辑和川宝买啤酒的逻辑类似,但是有相当多的中间环节,这也是 Web2 的弊病,而 Web3 Payments 和 PayFi 的机会也蕴藏其间。

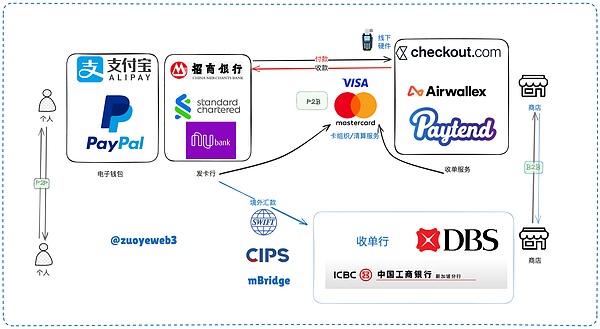

进行下概念和产品置换,我们通常使用的支付宝、微信支付和 Paypal 等产品属于电子钱包,面向 C 端,而与之对应的则是 B 端企业/商户的收单系统,只要构建起类似闪电网络的资金清算网络,便可搭建起最简单的 P2B (个人和企业)交互系统,一般而言,中间的清算网络需要卡组织和支付协议来共同构成。

以上图为例,Web2 支付系统可以分为 P2P 的个人间,P2B 和 B2B 的个人和企业,以及商家之间的支付行为,并且银行间也可以通过 SWIFT 或者 CIPS 等银行间交易系统进行,或者是 mBridge 等跨境 CBDC 交易系统进行。

不过要注意的是,支付这个行为严格来说是发生在个人和企业,以及企业之间,我们在此将 P2P 和银行间纳入是为了便于和 Web3 支付行为进行对比,因为在 Web3 中,支付行为最主要的场景反而是个人之间,比如比特币就是一种点对点的电子现金支付系统。

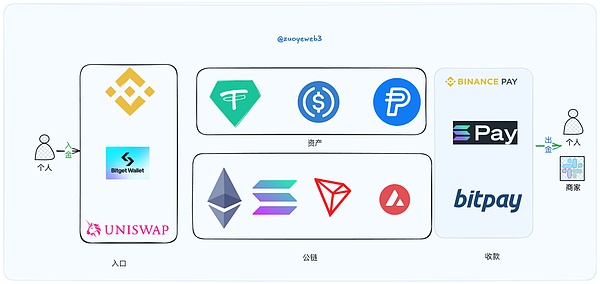

如果参考 Web2 的支付系统,那么 Web3 的支付系统反而非常简单,当然,理论上的简单无法掩盖生态的破碎,一个明显的特点是传统的支付系统是银行多,而卡组织少,因而具备极强的网络效应,而 Web3 反其道而行之,公链/L2 极多,但主要资产只有美元稳定币,只有 USDT/USDC 等少数几类产品。

即使以最乐观的估计,全球范围内支持比特币的商家大概也只有 3 万左右,虽然在部分地区包括星巴克等大品牌,但是在接受度上,依然和传统卡组织或者电子钱包无法相提并论。

而接受 Binance Pay / Solana Pay 等商家,更多是集中在线上商家,比如 Travala 等旅游 OTA 平台,大规模扩展成卡组织的亿级商家数量还有亿点点距离。

关于支付系统的内容,我们将在下文详述,接下来到了引入 PayFi 概念的时候了。

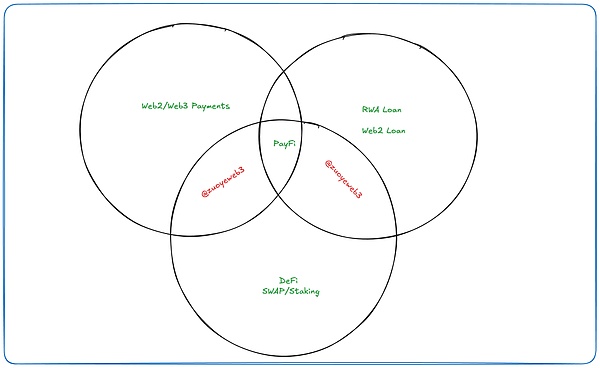

PayFi 堆栈:DeFi、RWA 和 Payments 的交叉地带

之所以采取先讲 Payments 后引入 PayFi 的叙事结构,是因为二者的差异非常大,整体上 PayFi 更像 DeFi + 稳定币 + 支付系统,和 Web2 Payments 关系并不是很大,如前所述,大家也能有所感觉。

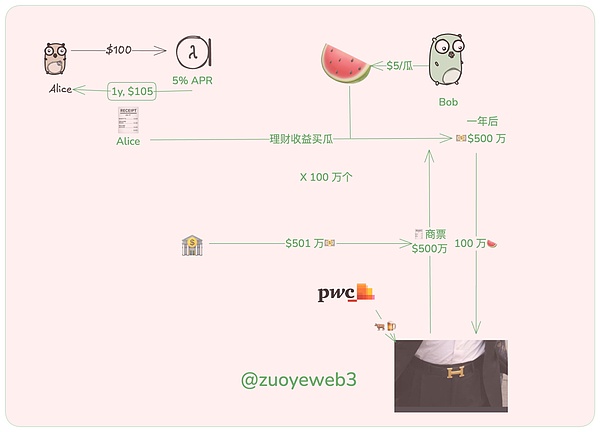

先来一段 Lily Liu 的解释,PayFi 是利用货币的时间价值(TVM),比如将资金在 DeFi 中获利,便是 TVM 的发挥,但问题在于这可能需要时间,比如质押代币获取奖励,通常会需要锁仓期,但是只要有代币,那么就具备增值的可能性,在以往的操作中,获取收益后可以再投入 DeFi 中,以此循环,不断寻找获利的可能性。

而现在,该部分收益可以转向其他方向,比如使用预期收益进行当前消费,举例而言:

1. Alice 投入 100 USDC 年利率(APR)为 5% 的理财产品,一年后可获得 105 美元的本息收入;

2. Bob 是开西瓜摊的,为了卖更多的瓜,他现在允许 Alice 拿着理财证明来这吃 $5 的瓜,一年后 Bob 凭票兑换理财产品的 5 美元。

这个例子非常简单,简单到经不起推敲,比如 Alice 和 Bob 如何保证合约的顺利执行,Alice 的理财收入降低了怎么办,但是在不考虑这些的前提下,那么 Alice 不需要付出成本即可吃瓜,Bob 获得了 5 美元的应收账款。

一年后,大牛市来了,Bob 收到了很多 5 美元,准备进军大型企业供货商,选来选去,看到了恒大在找卖西瓜的,一下单就是 500 万美元,Bob 非常开心,但是恒大给他的是商票,有了和 Alice 的合作经验,Bob 开心的接受了商票,双方约定一年后凭票给现金,不给的话就拿房子抵债。

不过到了半年,Bob 准备进军股市,这时候需要把商票变现,经过普华永道的评级,恒大商票是 AAA 级优质资产,市场上银行、非金融机构,甚至是个人都想要,大家疯了一样抢,因为恒大房产有品质保证,具备极大的增值潜力。

Bob 顺利用 501 万的超额价格售出商票,银行得到了商票,恒大得到了白嫖,Bob 得到了股市红利,大家都有美好的未来。(一般商票变现需要打折和手续费,这里只是说明其工作流程而已,恒大商票在其暴雷前已经只有票面价值的 7/8 折左右。)

TVM 的另一层含义是针对非流通资产的货币化,甚至非流通资产本身都可以是货币或其等价物,和再质押的逻辑有一定相通之处,具体可参考三角债 or 温和通胀:Restaking 再质押的另类视角一文。

在 Web3 语境下,非流通资产的货币化只能是 DeFi,因此 PayFi 是 DeFi 的自然延伸,只不过将以往的链上乐高,抽取一部分流动性投入链下改善生活。

PayFi 和 Payments 的关系在于支付是满足资金下链的最简易和最便捷途径,PayFi 和 RWA 则互有交叉,只不过传统的 RWA 更强调是“上链”,比如所谓的代币化(Tokenization)流程,需要先将证券、黄金或者房产进行代币化,以满足链上流通的可能,国内更熟悉的很多联盟链就是干这个的,比如区块链电子发票,或者公信宝等。

PayFi 很难说是 RWA 的子集,PayFi 相当一部分行为是“下链”,至于有没有上链的环节,并不是 PayFi 概念的重心,只不过其行为需要涉及和链下环节的交互。

不过大家完全没必要纠结,在 Web3 的很多概念中,都缺乏大规模的产品和用户群体,更多是炒概念和卖币而已,粗略划分,涉及 PayFi / Payments 和 RWA 的产品可以按如下时间顺序划分:

旧时代:Ripple、BTC(Lightning Network,BTCFi、WBTC)、Stellar

2022 RWA 概念三剑客:Ondo/Centrifuge/Goldfinch

新时代-2024 PayFi:Huma(早已成立,2024 年翻红)、Arf

其实从上述产品发展史划分,你说 PayFi 是 RWA 的接续都没问题,传统叙事,尤其是链上资金给链下实体放贷这个生意模式就是 2024 年的 PayFi,而在 2022 年他们都叫 RWA。

甚至可以暴论一下,RWA 中的借贷,类似 Ripple 的跨境结算,加上稳定币的链下消费,构成了当前 PayFi 的几个面向,究其本质,也就只有这些内容。

可以说 Web3 软硬件建构在 Web2 的物质和思想基础上,Web3 PayFi 亦是如此。其和 Payments 的相似性其实要大于差异性,而借贷产品其实更多是从资金流向的角度而言,如果链下产品能拥有更多的收益,那么这些收益也可以被用于支付行为。

被误解是表达者的宿命,Lily Liu 是否认同这样的解读,我并不知晓,但是我认为只有这样捋下来,逻辑才是顺畅的,只要符合链上收益用于链下消费场景,那就符合 PayFi 概念,因此市场接下来的重点将会是 Web3 Payments 和 RWA Loan 以及稳定币,其实三者往往是可以被纳入一个循环往复的流程中。

比如,RWA 企业借贷,以 U 本位计价,个人通过 DeFi 协议进入 RWA 链上的借贷池,RWA 借贷协议在评估后对实体企业放款,在回收账款后,LP 获得协议分成利润,通过万事达 U 卡进行出金,刚好商家支持 Binance Pay,完美闭环。

历史属于开创者,不属于总结者。PayFi 如何定义都不重要,当务之急是探索出 DeFi 链上内卷之外的真实收益,来自链下的数十亿人的需求将会给链上带来更丰沛的流动性和更高杠杆的估值水平支撑,谁能跑通谁才能定义市场。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

行业步入成熟期 加密VC怎么应对

行业步入成熟期 加密VC怎么应对金色财经

一家独大到劲敌环伺 以太坊到底还行不行?

一家独大到劲敌环伺 以太坊到底还行不行?金色精选

金色Web3.0日报 | 加州起诉特朗普关税政策

金色Web3.0日报 | 加州起诉特朗普关税政策金色财经 善欧巴

鲍威尔今夜重磅发声 全球市场关注三大悬念

鲍威尔今夜重磅发声 全球市场关注三大悬念金十数据

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部