为什么代币将引领下一波金融创新浪潮

作者:Alex Tapscott,CoinDesk;编译:白水,金色财经

在不到二十年的时间里,交易所交易基金 (ETF) 管理的资产已从 1 万亿美元激增至如今的 10 万亿美元以上,美国银行预测 2030 年 ETF 市场将达到 50 万亿美元。投资者被 ETF 所吸引,因为它们提供了通过股票的流动性实现共同基金的多元化,通常费用较低。

但这本身并不能解释他们的成功。

ETF 的核心是一种金融技术,它使大多数投资者曾经难以获得的资产类别和策略变得民主化。其中包括从市政债券到外国股票、股票期权到私人信贷的一切。通过减少准入门槛并增强灵活性,ETF 从根本上改变了人们的投资方式。

ETF 的成功不应让我们感到惊讶。历史上的金融创新都遵循类似的轨迹——改善准入、减少摩擦和扩大选择,这反过来又可以创造全新的市场。共同基金(1924)允许投资者将资金集中在一起并投资于证券投资组合。第一张签账卡 Diners 卡(1950 年)使消费者无需携带现金即可支付商品,在此过程中为消费信贷创造了一个巨大的市场。折扣经纪公司(1975 年)向普通投资者开放股票交易,而网上银行和经纪公司(1990 年代)使行动不便或居住在偏远地区的人们更方便、更容易获得银行服务。

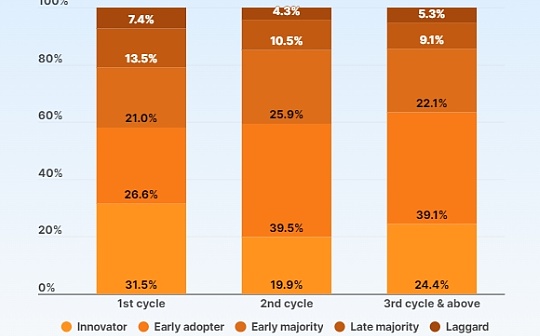

这些技术都是从小规模开始的,需要一些时间才能渗透到各自的市场。

ETF 最初被视为利基产品,可能适合少数 DIY 投资者,但不适合顾问、交易员、机构、高净值个人或其他华尔街主要参与者。

虽然 ETF 确实是从指数基金开始的,但如今大多数 ETF 的推出都是针对主动策略的。根据贝莱德的数据,活跃 ETF 占 2023 年所有美国上市 ETF 发行量的 76%,占同年全球 ETF 流入量的 21%。该公司预计,到 2030 年,管理的主动 ETF 资产将激增至 4 万亿美元,比目前的 9000 亿美元增加四倍多。

ETF 市场的成功是克莱·克里斯滕森创新者困境的一个例子。当新技术出现时,市场中的现有企业(在这种情况下是传统的资产管理公司、银行和经纪公司)往往会缓慢地接受它,从而使颠覆性创新者获得了关键的先机。克里斯滕森说,他们的立场是可以理解的。在投资界,小型 DIY 投资者最初是最不感兴趣的一类客户。他们没有很多钱可以投资,对费用也很吝啬,因此很容易被解雇。

这种观点是短视的。正是由于 ETF(和在线经纪业务)等技术创新,现有企业错误地判断了 DIY 细分市场的增长潜力。他们错误地认为 ETF 可能具有广泛的吸引力。

克里斯滕森表示,无法分析不存在的市场。 ETF 创造了一个前所未有的 10 万亿美元市场。新兴市场蚕食了旧市场。

与 ETF 一样,代币具有进一步推动金融民主化的潜力。

当谈到代币时,神话和错误信息比比皆是。通常,所有代币都被归类为“加密货币”,就像“加密货币”一样。这是不幸的,因为“加密货币”一词用词不当。事实上,许多(如果不是大多数)代币并没有试图成为传统意义上的货币,即交换媒介、价值储存和记账单位。相反,代币最好被视为价值的简单容器。想象一下一个标准的集装箱,它可以容纳从计算机到汽车零部件、土豆到李子罐头以及介于两者之间的所有物品。

这些可编程容器可以代表任何有价值的东西——股票、债券、艺术品、知识产权——就像一个网站可以通过“编程”来包含任何类型的在线信息,比如店面、社交媒体网站或政府登陆页面。世界各地任何有互联网连接的人都可以使用代币,并且消除了对许多传统中介机构的需求。智能合约等嵌入式技术可以实现曾经由经纪人、交易所和转让代理处理的功能自动化,从而减少摩擦和费用。

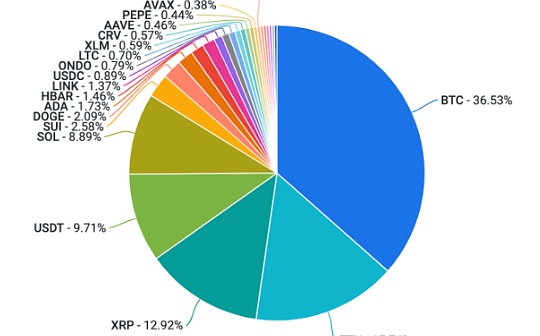

迄今为止,代币的第一个杀手级应用是美元。代币化的美元,即稳定币,使用户能够转移和存储美元价值,然后将这些美元部署到各种金融服务中,例如交易证券、将其存入借贷平台以获得贷款,或使用它们进行投资在一个新的启动中。如今,稳定币的流通供应量超过 1500 亿美元,每年处理数万亿美元的支付。现在,数十亿人可以轻松地拥有美元。这是一个突破。

就像 ETF 一样,代币有潜力创造新市场(数十亿人不在金融市场投资)并使金融产品更易于访问和定制(代币是无限可编程的)。随着银行和竞争对手努力适应这项新技术,早期采用者将被定位为全球领导者。现有企业别无选择,只能追随那些推动金融前沿的企业或与之合作。

正如华尔街巨头贝莱德 (BlackRock)、先锋集团 (Vanguard)、道富银行 (State Street) 等在 ETF 的支持下成长为巨头一样,下一代金融巨头也将从代币革命中崛起。但他们是谁?有竞争者,但它仍然感觉像是任何人的游戏。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

特朗普推翻美国国税局规则对加密领域的影响有多大?

特朗普推翻美国国税局规则对加密领域的影响有多大?Block unicorn

美元铸币税终结 稳定币超级周期

美元铸币税终结 稳定币超级周期佐爷歪脖山

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部