以太坊未平仓合约峰值 暴跌或将上演

作者:Marcel Pechman 来源:cointelegraph 翻译:善欧巴,金色财经

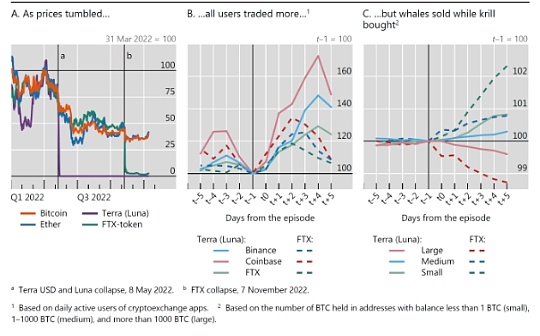

10 月 14 日至 15 日期间,以太币上涨了 8.8%,但 2,650 美元的阻力位比预期的更具挑战性。交易员们越来越担心,以太币的期货总未平仓合约在 10 月 16 日创下历史新高可能是一个警告信号。

杠杆 ETH 头寸需求激增通常先于价格大幅回调。10 月 15 日,以太币期货总可寻址市场首次超过 500 万 ETH,较四周前增长 12%。

自 2020 年以来以太币期货未平仓合约,ETH。资料来源:CoinGlass

8 月 2 日,即 Ether 的总未平仓合约上次达到峰值时,ETH 的价格在不到四天的时间内暴跌了 31.7%,从 3,205 美元跌至 2,186 美元。历史这次会重演吗?

ETH 期货需求增加并不一定利空

ETH 期货需求增加并不一定意味着利空,因此从这些数据中可以得出的关键见解是系统范围内的杠杆率是在扩大还是在收缩。押注越大,由于强制清算而导致价格突然波动的可能性就越大。

尽管衍生品市场看似零和游戏,但它们对现货价格的影响却十分显著。这主要是因为期货合约由于杠杆作用往往交易量大得多。此外,鲸鱼和做市商依靠衍生品来快速对冲风险,而这一过程在现货市场几乎不可能实现,因为现货市场的流动性较低。

当期货市场发生 5000 万美元或以上的强制清算时,套利柜台会立即降低现货市场的风险。这一行动进一步加速了价格波动——无论是上涨还是下跌——产生了一种被称为“连锁清算”的效应。这正是交易员监控未平仓合约以发现过度杠杆导致意外价格波动的风险的原因。

8 月 2 日,未平仓合约达到峰值 475 万 ETH,较四周前增长 15%。从本质上讲,当前的市场情况与 8 月份的结构非常相似。总计 2.79 亿美元的杠杆多头仓位被强制清算——这一数字不包括在此期间使用止损单或自愿平仓的交易者。

以太币/美元 24 小时价格。资料来源:TradingView

其他例子包括 4 月 1 日,未平仓合约突破 400 万 ETH,四周内上涨 21%。当时,以太币的价格从 3,648 美元开始,最终在 4 月 13 日跌至 2,604 美元的底部,12 天内下跌了 24%。因此,有足够的历史证据表明,以太币未平仓合约的峰值形成通常先于价格的大幅回调。

比特币和更广泛的市场趋势可能为 ETH 价格定下基调

虽然事后分析可以更容易地识别 ETH 未平仓合约图表中的局部峰值,但无法预测该数字是否会继续增长并超过 510 万 ETH。最近出现此类峰值的情况发生在更广泛的加密货币市场横盘整理或经历短期调整时,这给分析增加了另一层复杂性。

假设加密货币市场整体趋势保持中性,以太币价格暴跌 20% 至 25% 至 1,960 美元左右是完全有可能的,因此交易者应该为这种情况做好准备。另一方面,如果比特币最终突破 70,000 美元的阻力位,以太币的杠杆使用增加可能有利于看涨势头,从而可能导致价格升值。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

特朗普推翻美国国税局规则对加密领域的影响有多大?

特朗普推翻美国国税局规则对加密领域的影响有多大?Block unicorn

美元铸币税终结 稳定币超级周期

美元铸币税终结 稳定币超级周期佐爷歪脖山

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部