天量的美国国债——到底是谁在买?

作者:研报君;来源:研报精读

美国国债规模快速增长引起广泛关注。根据美银的最新预测,如果美债继续以过去100天的速度增长(增加9070亿美元),美国国债总额将在2026年2月6日突破40万亿美元大关。这一数字令人震惊 - 要知道美国建国以来花了200多年时间才积累了第一个10万亿美元国债,而现在仅400天就可能新增10万亿。与此同时,美国政府支出同比增长11%达到7万亿美元,这种财政扩张态势在短期内看不到明显改善的迹象。

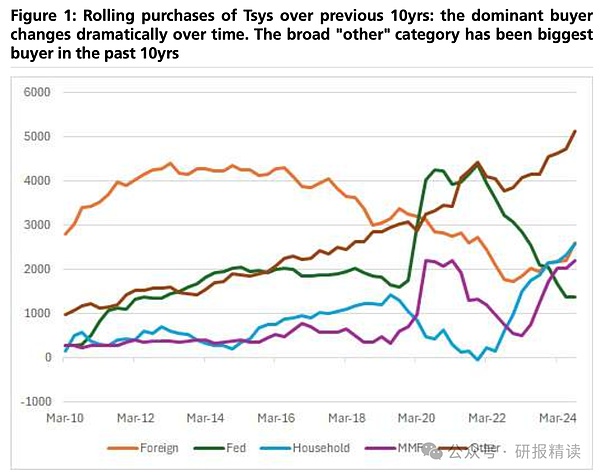

面对如此庞大的供给,市场自然关心:这些国债究竟谁来买单?特别是在美联储继续推进量化紧缩(QT)的背景下,传统上被认为是主力买家的机构投资者,其购买能力和意愿都存在很大不确定性。

PART ONE 买家一:养老基金和保险公司

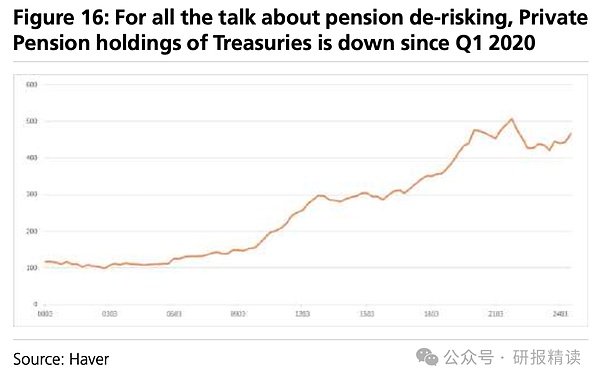

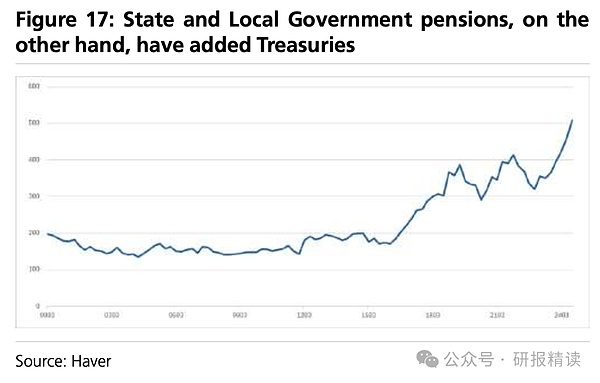

让我们先看养老基金和保险公司这两大机构投资者。虽然它们管理着数以万亿计的资产,但实际上并不热衷直接购买美债。以私人养老基金为例,其持有的美债仅占其总资产的3%,而州和地方政府养老金持仓也只有5%左右。这些机构更倾向于通过衍生品获取利率风险敞口,将现金投资于收益率更高的信用债和结构化产品等资产。人寿保险公司的美债持仓在过去25年里一直保持稳定,没有明显增长。即便是近期因极端天气等因素导致流动性需求上升的财产保险公司,其美债持仓占总资产的比例也只是从较低水平翻了一番。

PART TWO 买家二:银行

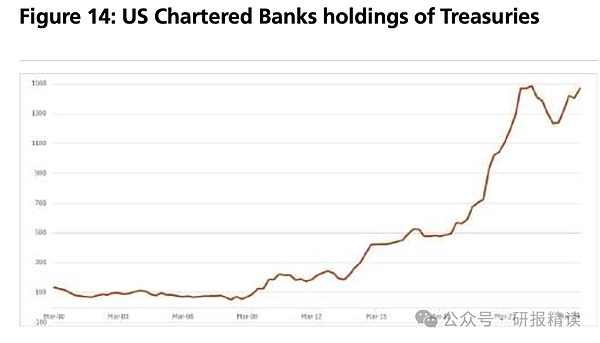

银行的情况也很有意思。表面上看,银行持有的美债占其总资产的比例从2008年金融危机前的不到2%上升到现在的6%,但这主要是监管要求所致。实际上,银行并不会承担太多利率风险,它们购买的长期美债往往会通过资产掉期等方式对冲掉利率风险。监管机构也不希望银行承担过多的利率风险。即便未来监管放松,比如将美债排除在补充杠杆率(SLR)计算之外,这也主要会改善美债回购市场的流动性,而不会显著增加银行对美债的实际需求。

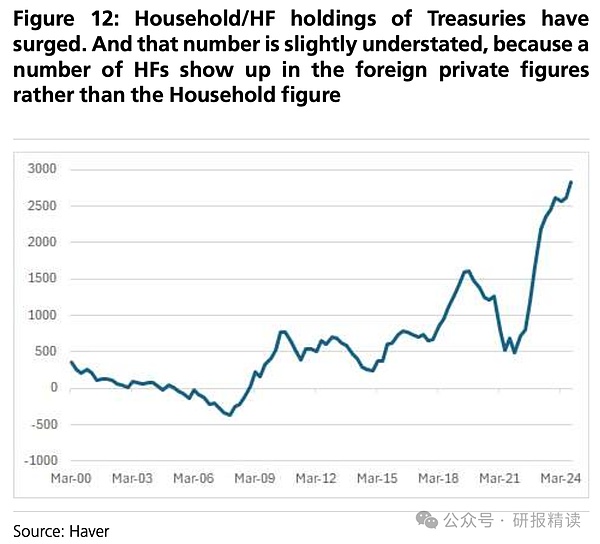

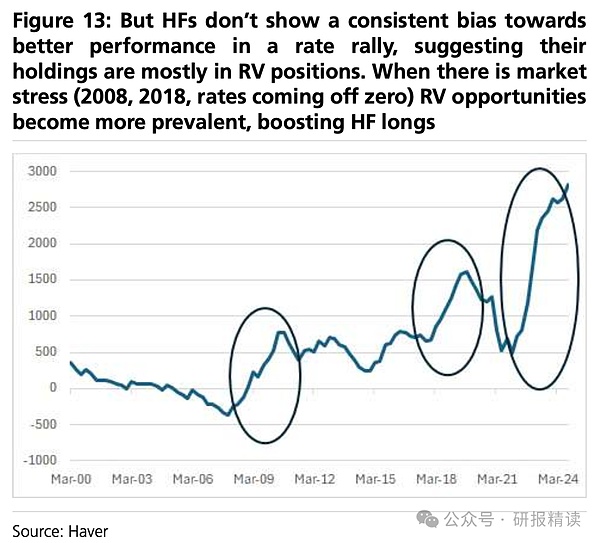

PART THREE 买家三:对冲基金

对冲基金近期确实增持了大量美债,这在提供市场流动性方面发挥了重要作用。但需要注意的是,他们的持仓往往是基于各种套利交易,并不代表对美债的长期需求。从国际清算银行(BIS)、英格兰银行和加拿大央行等监管机构的表态来看,它们反而对对冲基金在美债市场中日益增长的中介作用表示担忧。一旦市场波动加大或监管收紧,对冲基金很可能被迫减持美债。

PART FOUR 买家四:外国央行

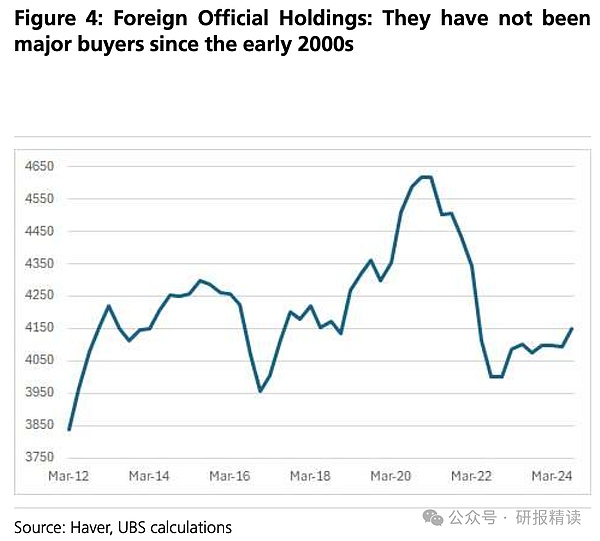

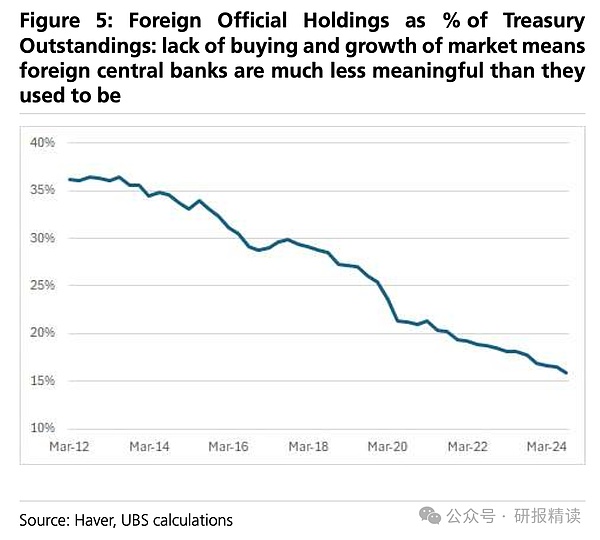

外国央行曾经是美债最重要的买家之一。在2000年代初期,日本和中国等国为了维持汇率稳定,积累了大量美元资产并投资于美债。但现在情况发生了根本性变化 - 在美元走强的环境下,许多央行不得不出售美债来获取美元维持本币汇率。一些央行甚至已经提前在美联储的外汇逆回购工具(RRP)中储备了大量美元,以应对可能的汇率压力。除非美元出现明显走弱,否则外国官方部门对美债的需求预计将维持疲软。

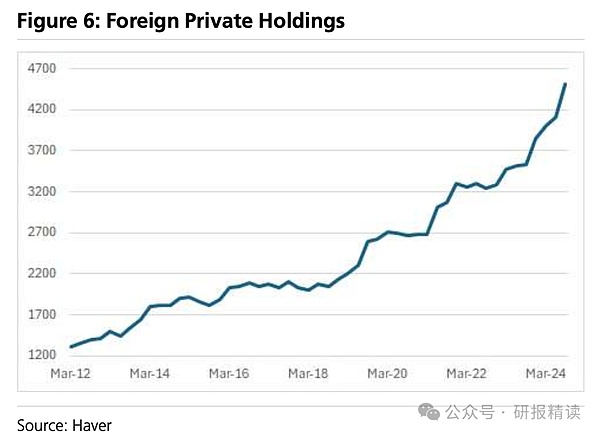

PART FIVE 买家五:海外私人投资者

至于私人海外投资者是否愿意买入美债,主要取决于两个因素:收益率的相对吸引力和汇率风险。

让我们用一个简单的例子来说明。假设一个日本投资者在考虑是买日本国债还是美国国债。如果日本国债收益率是1%,美国国债收益率是4%,看起来买美债似乎更划算。但问题没这么简单,因为这位投资者面临汇率风险 - 如果持有期间美元对日元贬值10%,那么4%的收益率可能会变成负6%的实际损失。

为了规避这种汇率风险,投资者可以通过金融衍生品进行汇率对冲。但对冲是有成本的,这个成本主要取决于两国的利率曲线形状。简单来说,如果美国的长期利率比短期利率高出很多(即收益率曲线陡峭),对冲成本就相对较低;反之,如果美国的长短期利率差不多(即收益率曲线平坦),对冲成本就会较高。

在最近几年,美债收益率曲线相对其他发达市场来说比较平坦。这意味着海外投资者如果完全对冲汇率风险,可能还不如在自己国家买债券划算。举个具体的例子,假设一个欧洲投资者在对冲汇率风险后,买入10年期美债的实际收益率可能只有2%,而同期德国国债收益率是2.5%,那么显然买美债就缺乏吸引力了。

当然,如果投资者看好美元走势,可能会选择不对冲汇率风险或只对冲一部分。确实,在过去几年美元持续走强的背景下,不少海外投资者就是这么做的。但这种策略也有风险 - 如果美元开始走弱,这些投资者可能不得不开始对冲汇率风险,而一旦开始对冲,持有美债的收益优势就可能荡然无存。这种情况下,他们很可能选择减持美债,转而投资其他资产。

简而言之,对海外私人投资者来说,购买美债不仅要考虑表面的收益率,还要权衡汇率风险和对冲成本。在目前的市场环境下,这些因素综合起来,可能会抑制他们对美债的购买热情。这也是为什么市场担心,在供给大幅增加的情况下,海外私人投资者未必能成为稳定的接盘侠。

总的来说,在供给大幅增加的同时,传统买家的购买力和意愿都面临挑战。这种供需失衡意味着美债市场可能需要更高的收益率才能吸引足够的需求。当然,如果经济增长放缓,那么避险需求可能会推动各类投资者增持美债。监管改革理论上也可能创造一些新的需求,但UBS的分析认为这种效果可能有限。在当前的宏观环境下,美债供需平衡的实现仍充满不确定性。

更令市场担忧的是,如此庞大的债务规模也带来了潜在的违约风险。虽然作为全球最大经济体和美元的发行者,美国发生主权债务违约的可能性极低,但即便是短期的技术性违约也可能引发严重的金融市场动荡。

这是因为美国国债在全球金融体系中扮演着独特而关键的角色。它不仅是全球最重要的"安全资产",也是金融市场定价的基准,并在抵押品担保、衍生品交易等方面发挥着核心作用。以回购市场为例,美债是最主要的抵押品,每天支撑着数万亿美元的短期融资。如果美债出现违约,这个市场可能立即陷入瘫痪。

此外,美债也是全球金融机构最重要的流动性储备。银行、保险公司、养老基金等机构都持有大量美债作为流动性缓冲。一旦美债价格出现剧烈波动或流动性枯竭,这些机构可能被迫抛售资产,引发连锁反应。特别是在当前全球债务水平普遍较高的情况下,美债市场的剧烈波动可能通过各种渠道向其他市场传导,触发更广泛的金融危机。

历史上,1979年美国曾因技术原因出现过短暂的小规模债务违约,当时的影响就相当显著 - 导致短期国债收益率飙升60个基点,国债市场的融资成本在随后数月内持续承压。而现在的美债市场规模和互联程度都远超当年,一旦出现类似情况,影响将更加深远。

因此,确保美债市场的平稳运行不仅关系到美国自身的财政状况,更关系到全球金融稳定。这也是为什么各方对美债供需失衡如此关注的重要原因。在这种背景下,美国政府、美联储和主要市场参与者都需要谨慎行事,既要控制债务增速,又要维护市场信心,避免出现剧烈波动。同时,其他国家也需要未雨绸缪,适度分散储备资产,增强金融体系的韧性。

这场围绕美债的供需博弈,不仅事关美国财政的可持续性,更关系到全球金融体系的稳定。随着美债规模继续扩张,市场对这个问题的关注度只会进一步上升。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

山寨季指数跌至新低 市场真的变了?

山寨季指数跌至新低 市场真的变了?区块链骑士

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部