Glassnode:本轮抛售有多严重?是牛市正常回调吗?

来源:Glassnode;编译:陶朱,金色财经

摘要

比特币投资者在经济低迷期间遭受了巨额损失,BTC 价格一度跌至 93,000 美元。

然而,当我们将这些损失标准化为 BTC 面额时,损失的严重程度似乎与其他本地调整一致。

大部分锁定损失来自短期持有者群体,因为本地顶级买家的盈利能力迅速下降。

山寨币行业在经济低迷期间遭受了最严重的相对损失,全球山寨币市值经历了有史以来最大的贬值之一。

大幅贬值

上周,比特币投资者经历了价格的剧烈波动。BTC 价格最初跌至 93,000 美元的低点,随后短暂回升至 102,000 美元,目前交易价格接近 98,000 美元。这种犹豫不决的价格走势主要是对特朗普总统威胁对加拿大、墨西哥和中国征收关税的回应,这为投资者提供了不确定的宏观背景。除此之外,美元持续走强也导致流动性环境略显紧张。

虽然比特币的价格在最近几周波动很大,但在此期间,它并没有偏离起始位置太远,因为日常的波动和横向盘整的走势仍在继续。

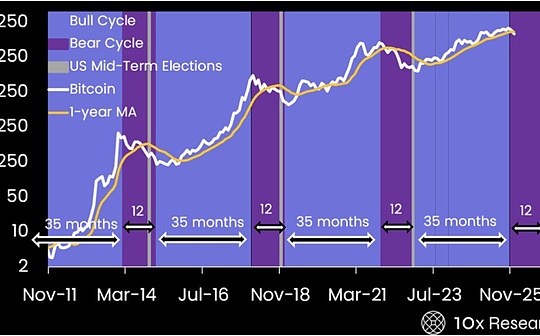

比特币投资者的构成如何演变这一周期?比特币的流动性大幅增加,更大的资本流动正在平衡越来越大的资产的惯性。此外,即使在相对不稳定的宏观背景下,越来越多的坚韧不拔、耐心十足的持有者也有助于比特币价格的稳定。

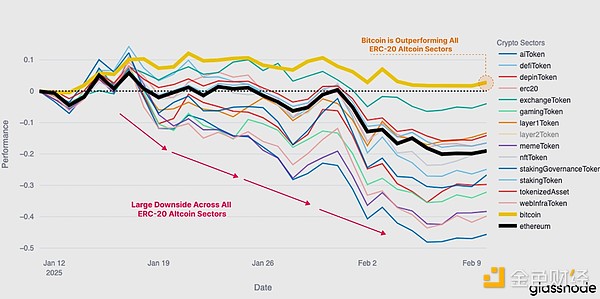

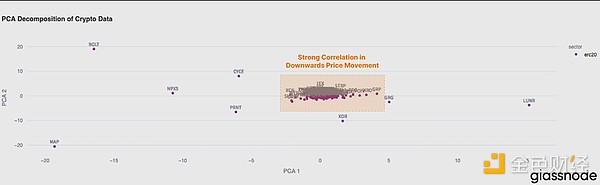

另一方面,山寨币行业经历了巨大的卖方压力,许多资产难以实现广泛采用或产品与市场的契合,这使得市场环境更加严峻。这最终导致代币价格大幅下跌,最近几周所有山寨币子行业的表现都不如比特币。

为了探索山寨币领域的下行价格走势,我们可以利用主成分分析 (PCA),将代币回报的相关性投射到二维空间中。这种可视化有助于根据代币的回报行为识别表现相似(聚集在一起)或不同(相距甚远)的代币。

我们可以观察到,大多数 ERC-20 代币都密集聚集在一起,这突显出大量山寨币经历了相同的广泛抛售,不同板块之间明显缺乏特殊行为。

换句话说,很少有代币能够摆脱本周的下行波动,它们基本上都一起走低。

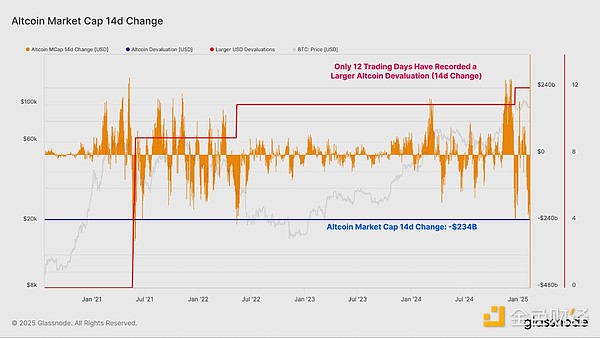

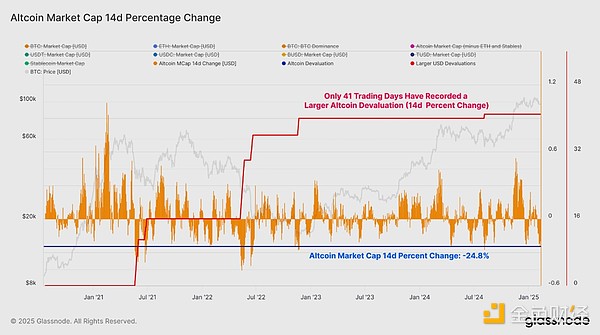

我们可以通过评估全球山寨币市值 14 天的变化来评估下跌的幅度。在过去两周内,山寨币市值下跌了 2340 亿美元,少数几天的绝对下跌幅度更大。

这次下跌的严重程度凸显了抛售事件的规模,可以合理地认为这是山寨币领域熊市中的事件。

这非常有趣,因为比特币似乎没有表现出同样的相对疲软,这表明 BTC 与其他数字资产领域之间正在出现分歧。

如果我们以百分比的形式来看待这一指标,山寨币的下跌仍然很显著,只有 41 / 1662 个交易日的下跌幅度更大。然而,在这个相对规模上,它确实与 2024 年全年经历的先前下跌事件更加一致。

与 2021 年 5 月(大矿工迁徙)的抛售以及 2022 年末 LUNA/UST 和 3AC 崩盘时的抛售相比,目前的下跌幅度也小得多。

检查比特币损失

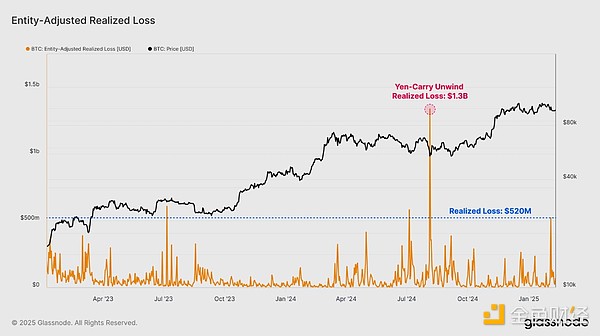

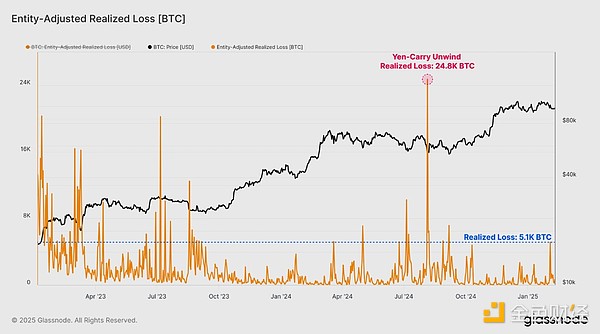

尽管比特币价格在一周内相对平稳,但比特币投资者在价格波动期间锁定的实际损失是当前牛市周期中最大的损失之一。随着市场跌至 9.3 万美元,投资者锁定了约 5.2 亿美元的损失,这是迄今为止最大的抛售事件之一。

因此,我们可以将其视为宏观牛市上升趋势背景下的一次有意义的抛售事件。只有在 2023 年 8 月 5 日日元套利交易平仓期间锁定的损失才是更大的单日损失(实际损失为 -13 亿美元)。

随着比特币规模的增长,我们还必须考虑到,与之前的价格区间相比,实际损失的绝对衡量标准可能会产生误导。当以 BTC 面额评估这些损失时,这实际上使市场规模正常化,损失的严重程度开始看起来更“典型”。

此次损失激增的幅度与 2024 年全年之前的局部抛售事件相似,这表明这仍可能被视为牛市调整/盘整期的正常事件。

分析损失

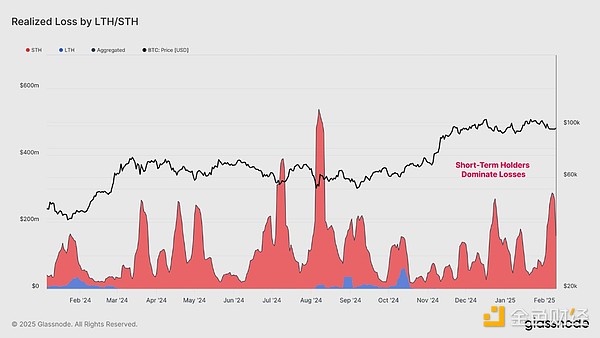

在牛市期间,长期投资者通常利润丰厚。因此,已实现损失的主要来源是短期持有者群体,该群体占近期投资者群体,平均成本基础最高。

通常,牛市期间不存在长期持有者的损失。LTH 群体的亏损通常始于周期从牛市过渡到熊市,并随着市场下跌加剧而加速。最后以最终冲出结束,通常在宏观周期低点附近达到峰值。

或者,相对对价格敏感的短期持有者往往会在牛市和熊市的下跌期间遭受巨额损失。本周短期持有者实体调整后的已实现损失总计 5.2 亿美元,与迄今为止整个 2024-25 周期的回调幅度相似。

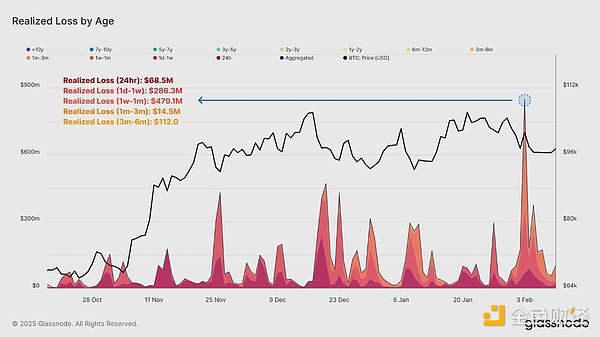

如果我们进一步分析短期持有者损失,就会发现大部分损失都与过去 1 个月内才购买代币的投资者有关。按币龄细分如下:

24 小时实际损失:6850 万美元

1 天至 1 周实际损失:2.863 亿美元

1 周至 1 个月实际损失:4.791 亿美元

1 个月至 3 个月实际损失:1450 万美元

3 个月至 6 个月实际损失:1.12 亿美元

这强化了这样一种观念:大部分链上交易量和已实现损失往往与最近进入市场的投资者有关,因此他们对波动性和价格波动最为敏感。

展望未来

随着价格的波动,我们可以采用一套链上衍生的定价水平来探索未来价格的一些潜在路径和阈值。

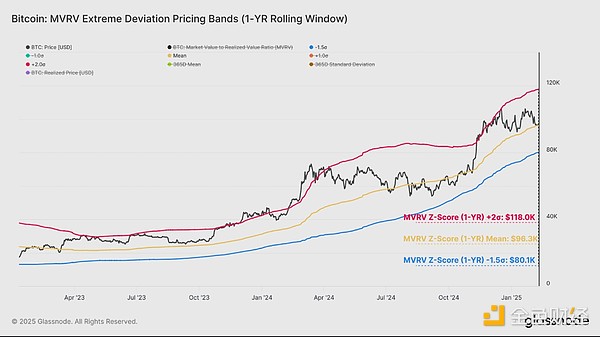

为了评估关键支撑领域,我们可以在 1 年滚动窗口上使用 MVRV Z 分数。这种特定的转换可以更清楚地表示近期的市场动态,模型仅捕捉近期的市场行为。

+1σ:11.8 万美元(红色)

平均值:9.63 万美元(黄色)

-1σ:8.01 万美元(蓝色)

目前,价格在均线附近获得强劲支撑。如果价格跌破 -1σ 水平,则可能成为多头下一个主要防御支撑线的关键门槛。相反,+1σ 水平可能成为阻力位,因为投资者获得了大量未实现账面利润,并可能寻求将其兑现为市场力量。

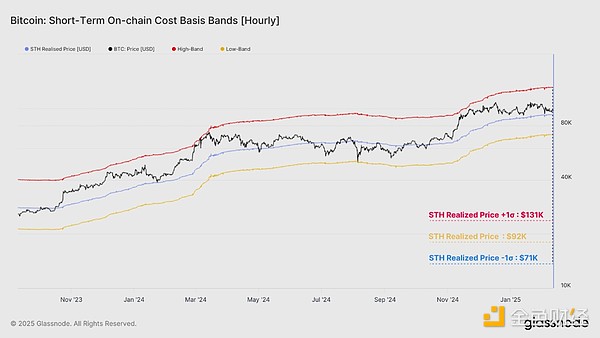

由于我们已经确定大部分损失来自短期持有者群体,因此在市场围绕中间 MVRV 支撑区间交易时,强调他们的投资定位是明智之举。

历史上,短期持有者的平均成本基础在牛市上升趋势中也起到了强有力的支撑位的作用。该定价模型目前的交易价格约为 92.2 万美元,是市场避免进一步下跌的关键区域。

我们可以类似地采用基于完整回溯 Z 分数转换的 ±1σ 区间来评估价格行为的典型上限和下限。

短期持有成本基础 +1σ:13.1 万美元

短期持有成本基础 -1σ:7.1 万美元

目前,现货价格在上下限之间交易,并徘徊在 STH 成本基础之上。这表明多头仍处于控制之中,但价格正在接近他们的第一道防线,并且在最近的抛售事件中几乎测试了 STH 成本基础。

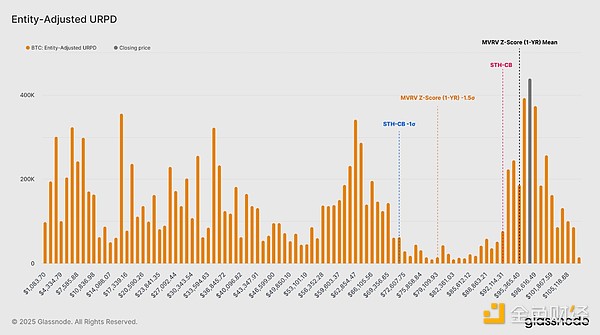

当将价格轨迹叠加到 URPD 成交量分布图上时,捍卫 STH 成本基础和 MVRV 1Yr Z-Score 定价区域的重要性变得越来越明显。在这些水平以下可以看到显著的成交量空洞,在这个价格范围内很少有代币易手。

此外,STH 成本基础的 -1σ 带位于这个成交量缺口的上限,这表明如果价格下跌到这个程度,这可能是一个相对敏感的区域。

总结

过去几周,比特币价格既剧烈波动,又趋于平稳。它曾一度上涨至 10.5 万美元的高点,又一度下跌至 9.3 万美元的低点,但本周结束时,价格仍维持在 9.8 万美元左右。

这种不稳定的价格走势导致损失惨重,总额达 5.2 亿美元,以美元计价,是本周期中损失最大的损失之一。然而,当通过标准化指标评估下跌的严重程度时,抛售仍与其他局部调整大致一致。

相比之下,山寨币行业经历了大范围抛售,未能站稳脚跟。大多数代币都经历了高度相关的下行抛售,几乎没有行业能幸免于难。

这导致了有史以来最大的山寨币跌幅之一,凸显了比特币与之前市场周期中资本向山寨币格局的典型轮换之间存在明显脱节。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

山寨季指数跌至新低 市场真的变了?

山寨季指数跌至新低 市场真的变了?区块链骑士

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部