Solana 的收益交易季即将到来

作者:flow 来源:onchaintimes 翻译:善欧巴,金色财经

引言

2024年初,以太坊上的收益交易兴起。这一趋势源于Pendle与EtherFi及其他建立在EigenLayer之上的流动再质押协议的整合。当时,收益交易被认为是押注EigenLayer或EtherFi空投的最佳方式,也是一种获得高APY的ETH策略,吸引了大量资金涌入。这导致以太坊迎来了一波收益交易热潮,市场上充满了极具吸引力的机会。

如今,Solana正经历类似的发展阶段。其首个收益交易协议正在崭露头角,并与Solana生态中的新兴协议展开整合。尽管Solana的收益交易仍处于早期阶段,但市场潜力巨大,为DeFi带来了众多新机遇,以及丰厚的收益可供挖掘。

本文将探讨Solana上的收益交易、当前市场机会,以及如何利用这一机制挖掘Solana生态中的新兴协议。

收益交易基础知识

收益交易充满了复杂术语,因此我们先来回顾其核心概念及运作方式。

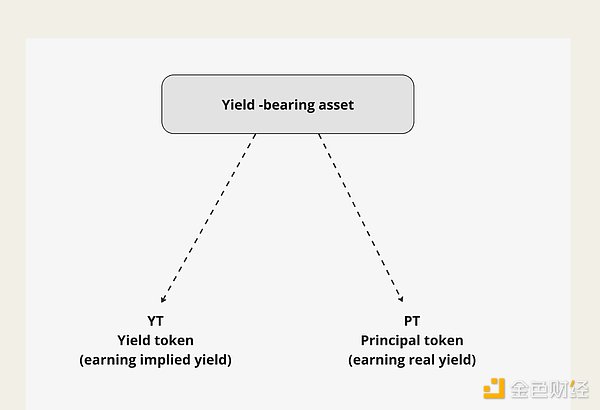

简而言之,收益交易协议会将一种收益资产拆分为两个部分——本金(PT)和收益(YT),并分别铸造出代币化资产。这些代币可独立交易,并设有到期时间。

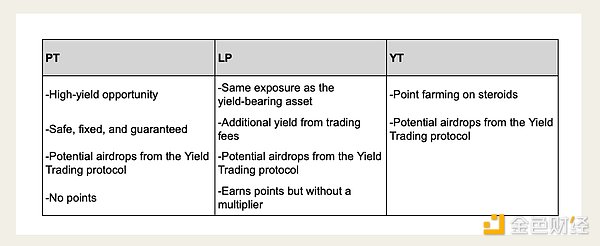

PT(本金代币)

PT策略最为简单直接。在收益交易协议上购买PT后,投资者可以锁定固定APY,直至资金池到期。

尽管市场收益率会波动,但一旦以特定APY买入PT,该收益率就会被锁定。一般而言,固定APY越高,PT的吸引力就越大。

YT(收益代币)

持有YT意味着放弃真实收益,但可以获得对隐含收益(与协议积分挂钩)的杠杆敞口。

每个YT都代表整个收益资产的积分收益。由于YT价格远低于资产本身,其本质上是一种高杠杆积分挖矿方式,即“积分放大器”。

需要注意的是,YT与PT的价格及APY由市场决定,并且两者比例总和始终为1。

LP(流动性供应)

收益交易机制的运作需要市场,而市场的建立离不开流动性。因此,除了YT和PT,用户还可以通过向协议存入收益资产来提供流动性,并获得LP代币,以支持YT和PT的交易。

LP持有者不仅享有与收益资产相同的收益,还可获得交易手续费收入,并有可能获得收益交易协议的空投奖励。

总结

通过对收益资产的拆分,收益交易创造了一系列全新的DeFi机会,引发了极大的市场热情。正如前文提到的,这一新模式在2024年初推动了以太坊上的交易热潮,催生了所谓的“Pendle Season”。接下来,让我们深入探讨这一现象的发展历程。

以太坊的“Pendle Season”

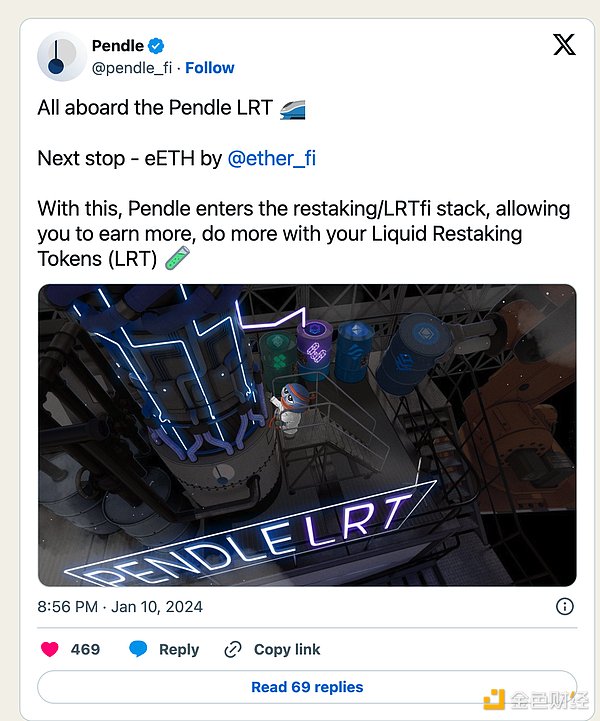

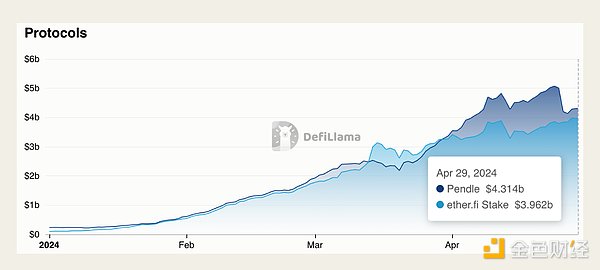

2024年1月10日,Pendle宣布与EtherFi的eETH(EigenLayer上的流动再质押代币)完成集成。

当时,Pendle仍未迎来真正的爆发。尽管作为协议本身已具备一定价值,但市场关注度较低,总锁仓量(TVL)仅约2.2亿美元。然而,随着这一首个LRT(流动再质押代币)收益交易整合的落地,市场格局开始发生变化。它为投资者提供了多种新方式,让他们可以更好地获得EigenLayer和EtherFi积分(当时最受市场关注的两个项目),或者在ETH上锁定高额APY。

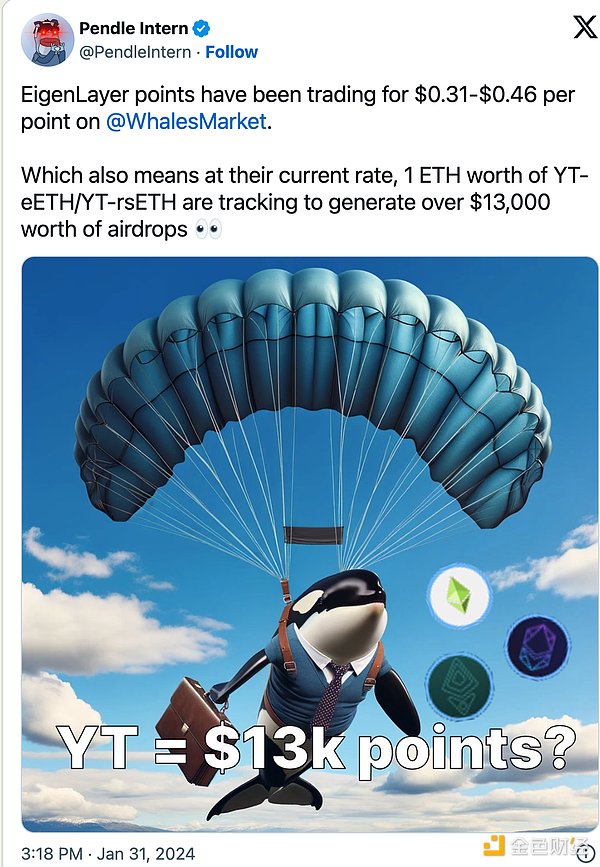

例如,以往投资者持有eETH只是为了累积EigenLayer或EtherFi积分,但现在他们可以通过参与YT-eETH,以高杠杆的方式挖取积分,这种做法大幅放大了收益,也带来了极具吸引力的套利机会(Pendle Intern在2024年1月底发布的推文就曾提及这一趋势)。

与此同时,另一种流行的交易策略也开始流行:交易者购买PT-eETH,并通过循环借贷放大收益,从而在ETH上获得超高APY。

随着市场逐渐理解这些套利机会,Pendle的TVL出现爆炸式增长。在不到5个月的时间里,其TVL从2.2亿美元飙升至约50亿美元。同一时期,EtherFi的TVL也呈现类似的指数级增长。

当然,并非只有EtherFi受益于这一趋势。Renzo、Puffer Finance、Kelp DAO和Swell等多个流动再质押协议也随之崛起,但EtherFi仍是规模最大、市场热度最高的项目。

从这场浪潮中可以得出的核心结论是,“再质押 + LRTs + 收益交易”成为以太坊DeFi策略的“黄金三角”,无论是为了挖取热门项目积分,还是为了在ETH上获取最高APY,市场都在积极采用这一策略。这也正是“Pendle Season”的本质。

Solana会迎来类似的发展吗?

那么,为什么“Pendle Season”的经验对我们理解Solana上的发展如此重要?原因在于,Solana正经历类似的市场结构变化。

尽管Solana的再质押仍处于早期阶段,但增长势头迅猛。Jito近期推出Jito (Re)staking,正式进军再质押领域;Solayer等再质押协议也已上线;Solana生态中首批流动再质押协议相继诞生;与此同时,第一个Solana收益交易协议也已出现。

这一趋势正在重现以太坊生态中的经典组合,即EigenLayer、EtherFi与Pendle的联动效应,但这一次,它发生在Solana(本轮市场周期中表现最强劲的L1区块链)上:

• EigenLayer的角色 由 Jito (Re)staking 或 Solayer 替代

• EtherFi的角色 由 Kyros 或 Adrastea 替代

• Pendle的角色 由 Exponent 或 RateX 替代

不仅如此,Solana上的收益交易还带来了更多创新机会,无论是针对SOL还是USD的策略,都值得深入探索。接下来,我们将重点分析Solana上领先的两个收益交易协议——Exponent 和 RateX 的核心策略。

Exponent上的收益交易机会

Exponent是Solana上的一个固定利率和杠杆收益农场协议,其核心机制是自研的收益剥离技术。这一机制将DeFi产品的收益与本金价值分离,形成两种可交易资产:本金代币(PT)和收益代币(YT)。这些代币可以在Exponent专门为收益资产设计的AMM(自动做市商)上交易,该AMM支持带有到期时间的资产。就用户体验和技术透明度而言,Exponent是Solana收益交易平台中表现最好的之一。

该协议的核心开发者来自Kamino和Squads,已获得Solana生态内顶级投资人的200多万美元融资,包括Robot Ventures、Solana Ventures和Mechanism Capital等。

目前,Exponent仍处于早期发展阶段,总TVL约为800万美元,但已显示出成为Solana收益交易领导者的潜力。目前其平台仅集成了四种资产,其中最值得关注的两个是USD*和kySOL。

kySOL与Kyros

Kyros是一个建立在Jito (Re)staking之上的Solana原生流动再质押协议。尽管Solana的再质押叙事仍处于早期阶段,但其潜力巨大,并已展现出强劲的用例。

Kyros的首个产品是kySOL,一种与SOL挂钩的流动再质押代币。持有kySOL的用户实际上间接持有JitoSOL,并享受其所有收益,包括Solana的质押奖励和MEV奖励。此外,kySOL还通过为节点共识网络(NCN)提供经济安全来累积额外的再质押收益。目前,kySOL已用于保障TipRouter NCN,该网络每年处理超过25亿美元的小费,并将0.15%的收入分配给JitoSOL再质押者,为kySOL带来了额外收益。

Kyros目前TVL约为4300万美元,且尚未推出代币,使其成为Solana生态中极具潜力的项目之一。

在Exponent上,用户可以通过YT-kySOL高倍杠杆挖取Kyros积分(高达17.01倍杠杆),或者通过PT-kySOL在2025年6月前锁定18.66%的SOL收益率(流动性超350万美元)。对于长期持有SOL的投资者来说,这是一个值得考虑的机会。

当前数据:

• 流动性:360万美元

• PT-kySOL收益率:18.66%

• YT隐含收益率:18.65%

• 收益杠杆:17.01倍

• 到期时间:2025年6月14日

USD*与Perena

Perena正致力于构建未来数字货币的基础设施,由Solana基金会前稳定币负责人Anna Yuan创立。

其旗舰产品Numéraire是一个专为优化稳定币交易、流动性提供和资本效率设计的Stableswap AMM。Numéraire通过可组合、可扩展的资金池,减少传统AMM模型中的闲置流动性。它采用“中心-辐射”模型来统一流动性,所有交易都通过核心“中心”稳定币USD*进行路由。

与Kyros类似,Perena仍处于早期阶段,TVL约为1870万美元,且尚未推出代币,使其成为Solana生态中另一个值得关注的潜在挖矿机会。

Perena在Exponent上推出了一个稳定币收益金库,其中PT-USD提供平台上最高的固定稳定币收益率(13.26%)。此外,YT-USD支持高达36.76倍杠杆的Perena积分挖矿,这可能带来潜在的空投奖励。

当前数据:

• 流动性:130万美元

• PT-USD*收益率:13.26%

• YT隐含收益率:13.26%

• 收益杠杆:36.76倍

• 到期时间:2025年4月30日

值得注意的是,所有这些收益交易机会很可能还可以累积Exponent积分(尽管目前尚未确认,积分计划尚未上线)。因此,这不仅是一个在USD或SOL上获取高APY的机会,还可以同时挖取Perena和Kyros的积分,并获得Exponent可能的空投,从而进一步提高总收益率。

RateX上的收益交易机会

RateX是Solana上另一家收益交易协议,提供PT、YT和LP(流动性提供)功能。该团队在Solana Renaissance Hackathon中获胜,并已完成种子轮融资,投资方包括Animoca、Solana Ventures、KuCoin Ventures等。

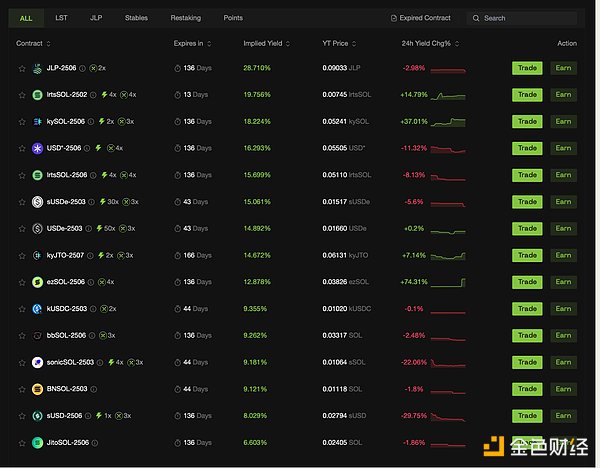

目前,RateX是Solana上TVL最高的收益交易协议,总锁仓量超过3700万美元,并且拥有最广泛的DeFi集成。然而,相较于Exponent,RateX的UI略显复杂,用户体验较为混乱。

RateX提供了多种收益交易机会(如下所示),但在接下来的部分,我们仅关注最具吸引力的策略。

kySOL 与 Kyros

在RateX上,kySOL的机会与Exponent上的类似,投资者可以选择锁定固定APY或高杠杆挖取Kyros积分。然而,市场数据略有不同:

当前数据:

• 流动性:63万美元

• PT-kySOL 收益率:17.20%

• YT隐含收益率:18.24%

• 收益杠杆:19.2倍

• 到期时间:2025年6月25日

lrtsSOL (2506) 与 Adrastea

Adrastea 是一个可组合的协议,旨在简化高级DeFi策略,例如流动再质押(Liquid Restaking),使其更易于在Solana上使用。Adrastea与Kyros类似,但不同之处在于,Kyros是建立在Jito (Re)staking 之上的,而Adrastea则是基于Solayer。

在这个体系下,lrtsSOL是Adrastea上的流动再质押代币(LRT),代表用户在Solayer中的再质押头寸,并获得Solayer AVS生成的额外收益。截至目前,Adrastea的TVL约为2500万美元。

在RateX上,用户可以使用YT-lrtsSOL同时挖取多个项目的积分,包括Sonic、Adrastea和Solayer。此外,还可以通过PT-lrtsSOL在2025年6月前锁定14.84%的固定APY,目前该资产流动性已超过650万美元。

当前数据:

• 流动性:650万美元

• PT-lrtsSOL 收益率:14.84%

• YT隐含收益率:15.70%

• 收益杠杆:19.6倍

• 到期时间:2025年6月25日

USD*

与Exponent上的USD*机会类似,但RateX上的市场数据如下:

当前数据:

• 流动性:110万美元

• PT-USD 收益率*:15.39%

• YT隐含收益率:16.29%

• 收益杠杆:18.2倍

• 到期时间:2025年6月25日

sUSDe 和 USDe 与 Ethena

USDe是Ethena的首个美元计价代币,不会积累协议产生的收益。而sUSDe是USDe的质押版本,保留其价值,并可通过资金费率获得额外收益。

目前,Ethena在DeFi生态中知名度极高,因此这里不再详细介绍,但在RateX上,USDe和sUSDe都提供了非常具有吸引力的收益交易机会。

USDe

PT-USDe目前提供14.06%的APY,而YT-USDe的隐含收益率为14.88%,并带有50倍的sats积分倍率。

当前数据:

• 流动性:83.2万美元

• PT-USDe 收益率:14.09%

• YT隐含收益率:14.89%

• 收益杠杆:58倍

• 到期时间:2025年3月25日

sUSDe

PT-sUSDe 提供15.1%的固定收益,而YT-sUSDe 的隐含收益率为15.95%,并带有30倍的sats积分倍率。

当前数据:

• 流动性:110万美元

• PT-sUSDe 收益率:14.25%

• YT隐含收益率:15.06%

• 收益杠杆:62.5倍

• 到期时间:2025年3月25日

kyJTO 与 Kyros

kyJTO 是 Kyros 生态中的另一种流动再质押代币,与 JTO 相关。通过持有 kyJTO,用户不仅可以获得 JTO 的敞口,还可以通过保障 TipRouter NCN 赚取额外的再质押收益。PT-kyJTO 提供了较高的JTO固定APY,而YT-kyJTO 则类似于YT-kySOL,是Kyros积分挖矿的高杠杆方式。

当前数据:

• 流动性:11.3万美元

• PT-kyJTO 收益率:12.78%

• YT隐含收益率:13.56%

• 收益杠杆:18.9倍

• 到期时间:2025年7月25日

与Exponent类似,这些收益交易机会也可能获得RateX的积分,并且根据金库的不同,可能会有不同的积分倍率。如果你看好RateX的发展,那么这些机会无疑是参与其未来空投的最佳方式之一。

结束语

Solana上的收益交易仍处于早期阶段,但正如本报告所展示的,市场机会巨大。它不仅为SOL和USD提供了多种收益策略,还能让投资者通过参与Solana新兴项目获得潜在空投奖励。

如果你是长期SOL持有者,建议关注收益交易协议上的PT机会。目前最具吸引力的选择是Exponent上的PT-kySOL,其固定APY高达18.66%。而RateX上的PT-kySOL紧随其后,APY为17.20%,锁定至2025年6月。此外,参与这些收益交易协议还可能获得未来的空投奖励,进一步提升收益。

另一方面,如果你持有大量稳定币,可以通过Exponent或RateX上的PT-USD*获取超过15%的稳定收益率。这是目前我最喜欢的稳定币收益交易策略之一。而Perena作为新兴协议,也极具潜力,值得深入研究。

对于空投挖掘者来说,如今市场已提供了完整的“高倍杠杆”策略,可以用来挖取Perena、Kyros等Solana生态中的新兴项目积分,极大提升潜在收益。

随着这一市场趋势的发展,密切关注Exponent和RateX的TVL增长至关重要,这将决定哪家协议最终在Solana收益交易领域占据主导地位。此外,未来还会有更多新颖的收益机会出现。

Solana的DeFi和收益交易正迎来激动人心的未来。现在正是关注这一趋势的最佳时机,在它成为主流之前,抓住最具非对称性的投资机会。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

山寨季指数跌至新低 市场真的变了?

山寨季指数跌至新低 市场真的变了?区块链骑士

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部