Glassnode:看懂加密市场未来资本走向及牛熊阈值

来源:Glassnode;编译:五铢,金色财经

摘要

在 1 月底比特币第二次突破 10.5 万美元后,市场进入收缩阶段,主要资产的月度价格动能急剧下降。

比特币保持相对稳定,而以太坊、Solana 和 Memecoins 则面临更深层次的调整,反映出风险偏好的变化。

Solana 在过去两年中已成为资本流入的市场领导者,相比之下,以太坊则相对难以吸引持续的需求。

然而,本周,除比特币以外的所有数字资产的资本流动都急剧下降,Solana 及其相关的 memecoin 生态系统受到的打击相对较大。

比特币(-11.1%)、以太坊(-23.8%)、Solana(-6.2%)和 Memecoins Index(-52.1%)的永续期货未平仓合约均有所下降,反映出对杠杆投机的兴趣减弱。

市场势头稍作喘息

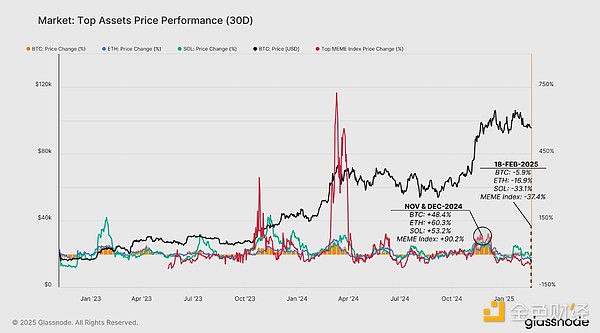

2025 年 1 月下旬,比特币市场试图突破历史最高价,重回价格发现阶段。然而,这次反弹未能获得必要的势头,此后市场进入收缩和盘整期,主要资产的价格势头急剧下降。

比特币:+48.4%(2024 年 11 月)→ -5.9%(2025 年 2 月)

以太坊:+60.3%(2024 年 12 月)→ -16.9%(2025 年 2 月)

Solana:+53.2%(2024 年 11 月)→ -33.1%(2025 年 2 月)

Meme Coins 指数:+90.2%(2024 年 12 月)→ -37.4%(2025 年 2 月)

值得注意的是,Memecoins 和 Solana 在市场趋势强劲的条件下蓬勃发展,但在低迷时期也往往会大幅回调。以太坊在整个周期中一直是表现最弱的货币之一,虽然它本周的表现优于 Solana,但强劲的超越趋势尚未形成。

评估迄今为止的表现

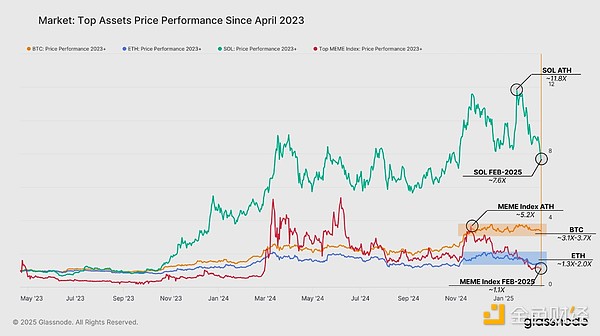

最近的放缓是在主要数字资产经历了一段较长时间的强劲增长之后发生的。纵观自 2023 年初以来的表现,我们可以看到迄今为止每种资产在周期中的表现存在明显差异:

比特币的交易范围比 2023 年 4 月高出约 3.4 倍,提供了基准回报概况。

与同行相比,以太坊表现挣扎,相对于 2023 年 4 月,其回报介于 1.3 倍至 2.0 倍之间。

Solana 自 2023 年以来的回报率在 2025 年 1 月初达到 11.8 倍的峰值,但此后随着当前修正的实施,急剧下降至 7.6 倍左右。

Memecoins 指数:2024 年中期价格出现爆炸性上涨,与 Solana 的出色表现基本一致,自 2023 年以来达到 5.2 倍的峰值。然而,最近几周,该行业受到的打击相当严重,总体表现现在是四种资产中最差的。

这体现了 Solana 的高贝塔特性,它既经历了最强劲的上涨,也经历了最剧烈的回调。比特币更稳定的走势凸显了其作为数字资产领域基准回报特征的韧性。尤其是 Memecoins,最近投资者需求明显下降,表明风险偏好发生了变化。

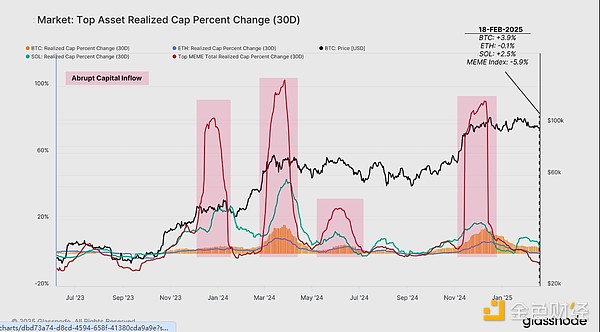

资本流动推动市场

Solana 在过去两年的强劲表现与投资者需求带来的持续资本流入相一致。从已实现市值的月度变化来看,我们可以看到各种数字资产的资本流动模式清晰:

Solana:一直吸引着较高的相对资本流入,支撑其强劲的价格升值。

以太坊:在主要货币中,资本净流入最弱,这解释了其相对表现不佳的原因。

Memecoins:经历了几次突然但不可持续的资本流入激增,反映了投机性的爆发,但没有持续的势头。

然而,最近几周,所有数字资产的资本流入势头都有所下降。值得注意的是,以太坊和顶级 Memecoins 现已转为负值(资本流出),以太坊的已实现市值净流出为 -0.1%,而 Memecoins 指数的净流出则更为剧烈,为 -5.9%。

这表明投机欲望明显降温,并暗示未来资本可能会从风险较高的资产中流出。

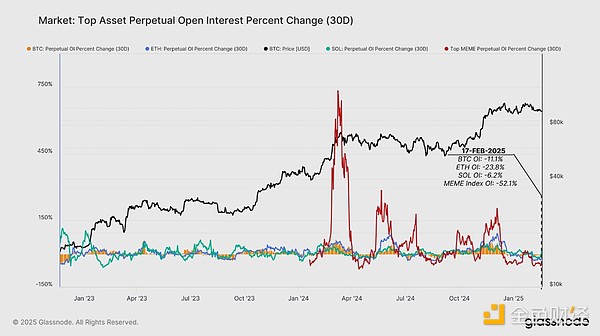

期货市场疲软

随着现货市场势头开始减弱,我们也可以看到永续期货市场资本流入的下降。现货需求降温导致所有主要资产的永续未平仓合约 (OI) 急剧下降,表明投机活动减少,现货和套利收益率下降。

在过去 30 天里,未平仓合约的变化率凸显了资本的普遍撤退:

比特币OI:-11.1%

以太坊OI:-23.8%

Solana OI:-6.2%

Memecoins OI:-52.1%

未平仓合约全面下降的趋势表明,投机者正在减少杠杆敞口,这可能是由于市场势头减弱和市场不确定性增加所致。跌幅最大的是 Memecoin,它往往会吸引更多的短期杠杆押注,但只要市场情绪减弱,它就会迅速失去吸引力。

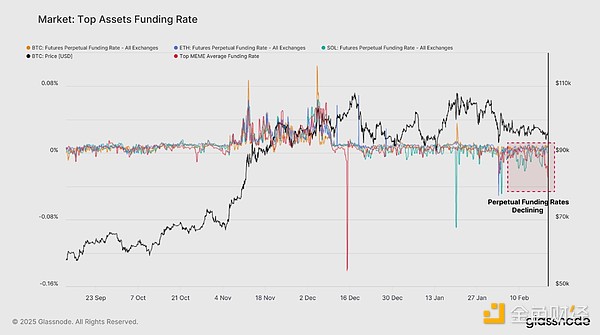

融资利率显示看跌情绪

永续期货融资利率的下降进一步加剧了未平仓合约的疲软。这反映了看跌情绪的转变和杠杆头寸的平仓,尤其是在风险较高的资产中。

比特币和以太坊的融资利率仍略微为正,而且它们的更深层次的流动性状况往往会出现正融资利率,除非在杠杆率大幅下降的事件期间。

Solana 的融资利率在最近几周小幅走低并呈负值,表明对多头投机头寸的需求正在降温。

Memecoins 的融资利率已变为非常负的水平,表明空头现在在这些高度投机的资产中占主导地位,许多交易者正在平仓(或被清算)。

Solana 和 Memecoins 的负融资利率表明高风险资产的看跌情绪净转向,并且过度多头杠杆被平仓。

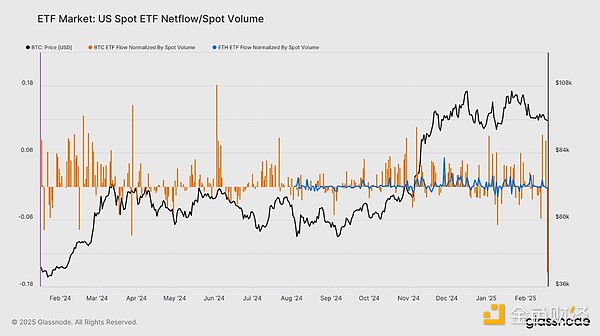

ETF 流量和市场影响

随着市场处于收缩阶段,根据现货 ETF 流量,机构对比特币和以太坊的兴趣有所放缓。通过将净流入量与每种资产的原生现货量进行标准化,我们可以衡量 ETF 对市场动态的权重和影响。

上周,比特币 ETF 的流出量超过 2 亿美元/天,但随后买方活动出现强劲反弹,超过全球现货交易量的 8%,凸显了机构需求(类似于“逢低买入”行为)。

以太坊 ETF 需求已显著降温,与比特币相比规模仍然小得多。ETH 的 ETF 活动在净流入和流出方面徘徊在接近零的水平,表明缺乏强劲的传统投资者需求和参与。

到目前为止,这种分歧一直是本轮市场周期的主题,并巩固了比特币在机构资产组合中的主导地位。以太坊仍旧难以吸引大量持续的资金流入,这进一步解释了其近年来相对表现不佳的原因。

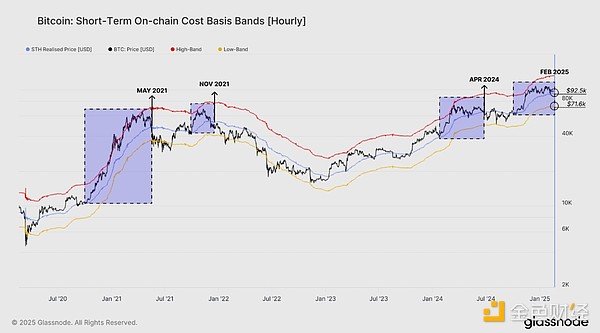

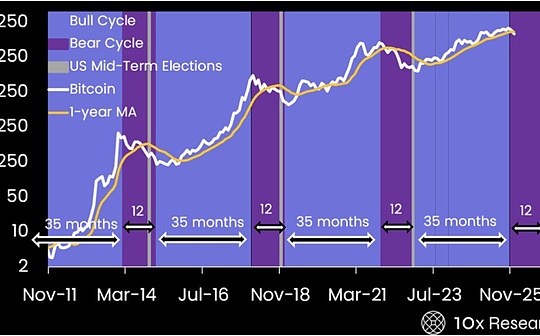

关键的牛熊阈值

比特币目前的交易价格比短期持有者 (STH) 成本基础高出 1,000-5,000 美元,位于 92,500 美元。从历史上看,这一水平一直是局部牛市和熊市阶段之间的关键枢轴点,是近期平均买家在未实现盈利和亏损状态之间移动的枢轴点。

回顾比特币达到新高然后向下修正的先前情况,我们可以在 2021 年 5 月、2021 年 11 月、2024 年 4 月和 2024 年 2 月看到类似的模式。

在每种情况下,下行趋势都延伸至 STH 成本基础模型的下限,具体来说是低于成本基础 -1 个标准差 (σ)。目前,这个下限位于 71,600 美元,有助于预测如果这些历史模式重演,可能出现的下行风险。

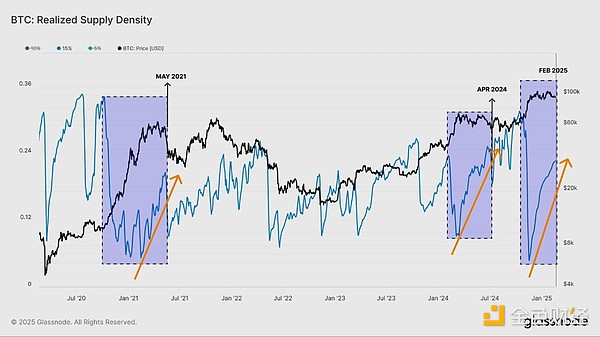

创历史新高后的盘整

在比特币创下新高的先前实例中,我们观察到一致的后反弹模式,其中实际供应密度的激增发生在现货价格的±15%范围内。这是由于市场从激进的上升趋势转变为价格盘整,因为市场在相对较窄的范围内交易。

这种行为在之前的周期顶部很明显,其中:

随着市场在价格发现范围内反弹,实际供应密度一路下跌至价格峰值。

然后,当市场进入调整或盘整阶段时,市场参与者开始重新分配代币。

这通常发生在接近 STH 成本基础的时候,因为新投资者的信念和需求状况会受到考验。

当前实际供应密度与典型的 ATH 后盘整阶段相一致,买家和卖家试图在下一个主要趋势展开之前建立新的平衡。

接近决定性的市场时刻

为了更好地了解市场对这种供应密度的敏感程度,我们可以分析近期 ATH 后分配阶段短期持有者 (STH) 持有的供应量。这有助于衡量新投资者积累的模式以及当前情况是否类似于过去的周期峰值。

在比较 STH 供应变化时,我们观察到:

最近的积累阶段与 2021 年 5 月非常相似,表明供应量同样庞大,投资者对价格跌破 92.5 万美元会很敏感。

2024 年 4 月,新投资者也大举积累,但当前周期中 STH 供应上升趋势的幅度在结构上与 2021 年 5 月而非 2024 年更加一致。

鉴于这些相似之处,我们现在非常接近市场的决定性时刻——价格行动准备展开的阶段。如果需求保持强劲,比特币可能会在 ATH 之上建立一个新的区间。然而,缺乏持续的购买压力可能会导致更深层次的分配驱动调整,类似于之前的 ATH 后阶段。这可能是由近期买家的恐慌所驱动的,他们看到自己最近购买的代币从盈利变为持有未实现亏损。

结论

比特币几周来一直在 9.5 万美元左右盘整,交易区间相对稳定。但更广泛的数字资产领域并非如此,以太坊、Solana 和 Memecoins 均从周期性高点大幅回落。尤其是 Memecoins 的需求明显降温,资本外流、价格大幅下跌以及期货市场的看跌情绪就是明证。

对于比特币来说,需要关注的关键水平是短期持有者成本基础在 92.5 万美元左右。这是一个关键点,近期大部分买家的持股将转为未实现亏损。随着恐慌情绪的出现,这可能会导致更多下跌。无论哪种情况,当前的盘整阶段似乎已接近后期,市场似乎已准备好再次朝着一个方向发展。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

美国SEC手把手教你怎么托管加密资产

美国SEC手把手教你怎么托管加密资产金色财经

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部