如果非要在SOL和ETH上面选一个 冲哥选以太坊

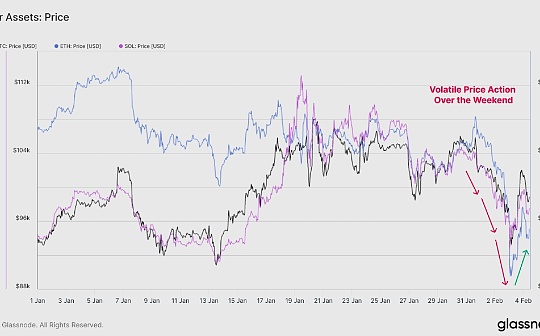

最近很多人在问冲哥SOL和以太坊哪个公链更好!还有人说 Solana 将取代以太坊成为主要的 L1。问冲哥更看好哪个?包括以太坊的ETF通过了,下一个是不是SOL的ETF!!!不可否认的是SOL最近的热度确实很高,下面冲哥来给大家讲解一下SOL的最新情况!

SOL的情况冲哥之前也一直讲过,他就是一个巨大的泡沫,为啥这样说呢,我们来看一下数据:

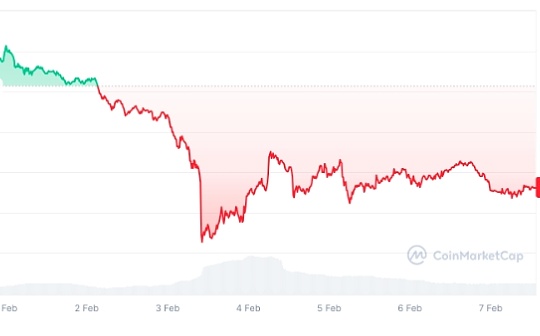

FTX Estate 仍有 4100 万 SOL(76 亿美元)锁定。其中 750 万(14 亿美元)将于 2025 年 3 月解锁,另外每月将解锁 60.9 万枚SOL(1.13 亿美元),直至 2028 年。大多数代币的购买价格似乎约为每枚 64 美元

这些冲哥之前的文章是多次提到的,到后面就全部都是抛压,行情好恐慌情绪会好一点,行情不好SOL跌下来就是下一个FIL!!一点都不夸张,你们可以看一下灰度的ETF几十亿美金对于以太坊造成的恐慌情绪有多重!再来看看SOL你就应该懂了!

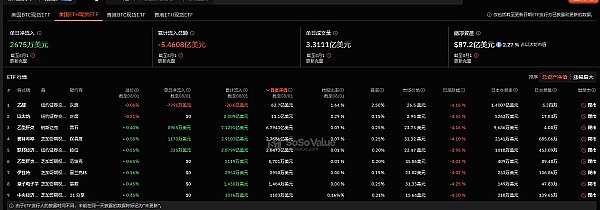

截至目前灰度ETF还有价值62.7亿的ETH没有转换,已经转换了20多亿美金!!把这个体量放到SOL上你在脑补一下!

这个时候可能很多喷子就会说你看SOL链上的土狗或者百倍币有多少,他怎么怎么厉害,冲哥来给你看数据!

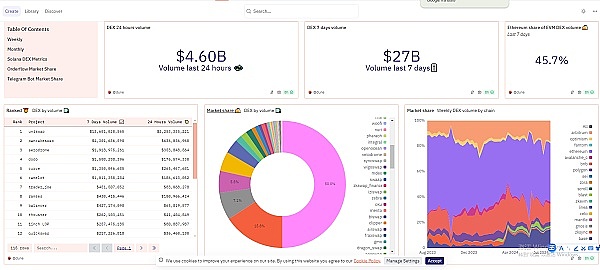

目前以太坊过去七天在 EVM DEX 交易量中所占的份额还是45.7%!

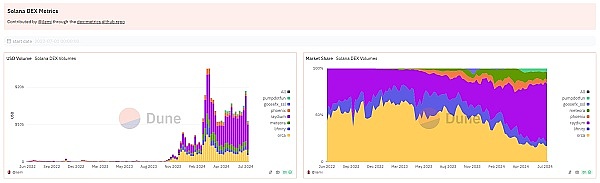

SOL的交易量我们也可以看一下

ETH 拥有 800 亿美元的稳定 TVL,而 SOL 仅为 32 亿美元。

我认为,稳定币(以及更广泛的)TVL 是一个比低费用平台上的交易量/费用更难操控的指标,它只显示了游戏中有多少真金白银。

SOL现在链上交易机器人和跑路的土狗比较多,SOL指标被严重夸大了,在过去 24 小时内,Raydium 标准 LP 上有超过 50 个交易量超过 250 万美元的跑路项目,总共产生了超过 2 亿美元的交易量和超过 50 万美元的费用。Orca 和 Meteora 的跑路似乎要少得多,而我在 Uniswap (ETH) 上很难找到任何具有任何有意义交易量的跑路项目。

显然,Solana 上的跑路项目存在严重问题,其影响有多种:

考虑到异常高的交易与用户比率以及链上虚假交易/欺诈交易的数量,似乎绝大多数交易都是非人类的。主要 ETH L2 上最高的每日交易与用户比率为 15.0 倍,在 Blast 上(费用同样低廉,而且用户正在耕种 Blast S2)。粗略比较一下,如果我们假设真实的 SOL 交易与用户比率与 Blast 相似,那就意味着 Solana 上超过 93% 的交易(以及费用)都是非人类的。

这些骗局之所以存在,唯一的原因是这样做有利可图。因此,用户损失的金额至少等于产生的费用+交易成本,每天高达数百万美元。

一旦部署这些骗局变得无利可图(即当实际用户厌倦了亏损),你会预计大部分交易量和费用收入都会下降。

SOL链上的用户、GAS费用和DEX量都被严重夸大了。

Solana 上的 MEV 处于一个独特的位置。与以太坊不同,它没有内置的内存池;相反,像Jito创建了(现已弃用的)协议外基础设施来模拟内存池功能,从而允许 MEV 机会,例如抢先交易、夹层攻击等。

Solana的问题在于,交易的绝大多数代币都是波动性极高、流动性低的memecoin,交易者通常会将交易滑点设置为 >10%,以确保交易成功执行。这为 MEV 提供了一个有利可图的攻击面来获取价值:

虽然从最严格的意义上来说,这是“真实”价值,但 MEV 只有在有利可图的情况下才会实施,即只要散户继续进来玩(并净亏损)MEME。一旦MEME开始冷却,MEV 费用收入也会崩溃。

我看到很多 SOL 论文都在讨论基础设施建设最终将如何轮换,比如JUP,JTO等等。这很有可能,但值得注意的是,它们的波动性更低,流动性更高,根本无法提供相同的 MEV 机会。

经验丰富的玩家会受到激励,构建最好的基础设施以利用这种情况。在我研究的过程中,一些消息来源提到这些玩家投资控制mempool空间,然后将访问权出售给第三方的传闻。但我无法证实这一信息。

然而,其中存在一些明显的不正当动机——通过将尽可能多的 memecoin 活动引导到 SOL,它允许精明的个人继续从MEV、memecoin的内幕交易以及SOL价格上升中获利。

SOL行情好的时候问题不大,行情不好的时候,或者等到FTX的SOL解锁的时候就是大量的抛压,长线冲哥不建议持有SOL,如果非要在SOL和ETH上面选一个,冲哥选以太坊!

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

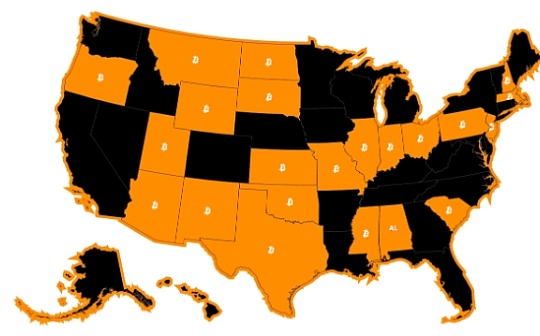

美国犹他州有望率先颁布比特币储备法案

美国犹他州有望率先颁布比特币储备法案金色精选

一文看懂美国的比特币储备和主权财富基金

一文看懂美国的比特币储备和主权财富基金金色精选

商人总统特朗普要为加密市场下跌负责?

商人总统特朗普要为加密市场下跌负责?金色财经

加密市场发生了什么以及会发生什么

加密市场发生了什么以及会发生什么金色精选

美财长:美国将继续实行“强势美元”政策

美财长:美国将继续实行“强势美元”政策金十数据

黄金为何屡创新高?

黄金为何屡创新高?巴伦中文

美国加密监管的下一步是什么?

美国加密监管的下一步是什么?周子衡

Solana表现回顾:为何它有望成为新的数字资产主导者?

Solana表现回顾:为何它有望成为新的数字资产主导者?BTX Capital

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部