抓住 Solana 的下一个新叙事 一文读懂 PayFi

4Alpha Research 研究员:Stitich、Cloris

经常跑会的朋友应该对「PayFi」这个词有印象,事实上,这正是 Solana Foundation 主席 Lily Liu 每次跑会的必备演讲主题,本文将聚焦于「PayFi」概念及相关项目的介绍,帮助读者跟上 Solana 的最新叙事

注:本文提及的任何项目仅作为研究了解,不代表任何推荐

什么是 PayFi?

Lily Liu 是这么说的:“PayFi 的动机是实现比特币支付的初始愿景。PayFi 并非是 DeFi,而是围绕货币的时间价值等,创建新金融原语”。

PayFi 的愿景

Lily Liu 所指的比特币支付的初始愿景并非简单的「点对点的电子金融系统」,而是「Program Money, Open Financial System, Digital Property rights, Self Custody and economic sovereignty」,PayFi 的愿景是要在「开放的金融系统中建立可编程货币的系统,能够为用户提供经济主权和自我托管的能力」。

可编程货币指的是,不仅可以用于传统的交易支付,还可以基于预设的规则自动执行复杂金融操作的数字货币,其实智能合约和 DeFi 正是对可编程货币的一种应用,但是之所以要强调 PayFi 并非 DeFi,则是因为 DeFi 建立的仍然是围绕金融和交易的产品,而 PayFi 则是试图要打造围绕商品和服务的产品,PayFi 严格来说属于 RWA 赛道。

货币的时间价值

Lily Liu 在提及 PayFi 时,总是会提到 3 个例子:「Buy Now Pay Never」,「Creator Monetization」和「Account Receivable」,理解这三个例子则能进一步理解 PayFi。

1)Buy Now Pay Never 买了不付

大多数人都已经对 Buy Now Pay Later(分期付款)非常熟悉,而 Buy Now Pay Never 则和分期付款几乎完全相反。分期付款是一种信用贷,通过承担一定的利息成本换取更好的现金流。而 Buy Now Pay Never 则是通过将钱存入 DeFi 产品中,通过放贷的方式生息,再用利息去进行支付,牺牲了现金流。

比如,用户买了 5 刀的咖啡,就存 50 刀进入借贷产品里锁定,等待利息足够 5 刀的时候,就对咖啡进行支付然后解除锁定回到用户的账户中,而这一切需要在自动的规则下执行,则需要前面提及的「可编程货币」。

2)Creator Monetization 创作者变现

这个例子假设的是,很多创作者会遇到现金流困难的问题。创作本身需要时间和资金投入,但是创作完成后往往由于种种原因并不能立即得到回报,于是创作者从开始创作,到拿到回报,中间就会有漫长的时间在等回款。如果创作者的现金储备不足,可能就没有办法在这段时间内继续创作,那时间就被浪费了。

在 Lily Liu 的设想中,PayFi 则能帮助创作者解决这个问题,比如一个视频的收入是 1w 美金,需要等待一个月才能到账,创作者可以通过 PayFi 将这份收入立即以 9000 美金的收入折现,通过牺牲一定收益换取更好的现金流。

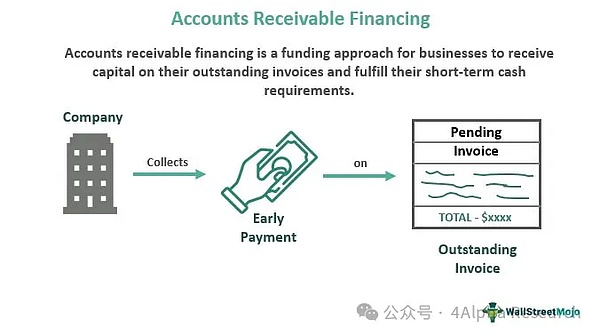

3)Account Receivable 应收账款

应收账款是一个非常传统的概念,简单来说就是客户欠公司的钱。由于应收账款的存在,有时公司会陷入现金流问题,为了解决这个问题,衍生出了许多应收账款融资公司,将企业的应收账款用作抵押来借贷或者直接折扣出售,来让企业立即获得现金,进而始终保持稳定的现金流并持续增长,不受客户付费速度的限制。

PayFi 则是希望进一步普及和优化这个场景。因为上述服务虽然在 Web2 中已经存在,整体的资金周转仍然依赖传统的支付体系导致结算慢,因此如果能通过区块链的方式提高结算速度,并将这种供应链金融的服务对象普及化,降低门槛,就能提高整个现实世界的资金周转速度。

货币的时间价值和 PayFi 的潜力

其实上面三个 Case 都围绕着一个点展开:「货币的时间价值」,即由于机会成本、利率等因素,当下的货币比未来收到同等价值的货币更有价值。PayFi 要做的就是帮助用户/客户最大限度地发挥货币的时间价值,比如 Buy Now Pay Never 就是用货币的时间价值进行了支付,创作者变现和应收账款则是通过支付货币的时间价值来拿到当下的钱,更接近 Buy Now Pay Later。

整体来说,PayFi 并非一个新概念,其要解决的问题都是传统的金融系统中已经存在,并且有解决方案的问题,但这并不代表 PayFi 没有价值,因为传统的解决方案仍然不够好。

以企业融资为例,应收账款就属于一种企业融资的方式,在实际的生产中,从金融机构角度,为了满足政策监管和本身的风控要求,对于抵押的评估和执行流程也难以简化;在这样的基础上,对于很多中小微企业来说,很容易因为流程的复杂和繁琐导致融资困难,甚至不愿意进行融资,无法充分利用货币的时间价值。

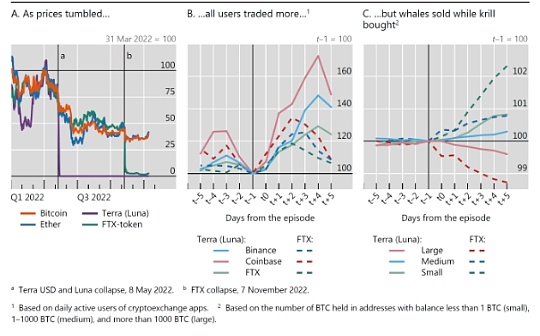

在跨境支付的场景中,时间的货币价值体现的更加明显,因为跨境支付更加依赖代理银行、SWIFT 等存在已久的金融网络,但他们无法将资金在不同国家之间进行实时的转移,而越来越多的客户系统汇款公司能够为他们实现次日结算或当日结算。那么为了满足客户的需求,提供一定的实时性,这些金融机构必须预先在各个国家保留一定数量的金融资本(就像 Orbiter 在不同的桥之间进行跨链一样),这就是预融资账户。而根据 Arf 做的一份研究,2022 年全球有超过 4 万亿美元被锁定在预融资账户中,这对于金融机构来说是浪费了巨大的货币的时间价值成本

因此 PayFi 仍然有巨大的潜在价值可以被发掘,正如电车仍然是车,但已经完成了对车的革命一样,即使 PayFi 可能是新瓶装旧酒,但核心要素仍是观察其能否通过区块链的手段,对原有系统进行优化,实现旧体系和技术栈下无法得到的用户体验进而实现革命。

PayFi 领域有哪些值得关注的项目?

目前主打「PayFi」概念的项目并不多,PayFi 仍然是一个非常早期的概念,接下来将重点介绍几个 PayFi 相关的项目,来帮助读者进一步了解 PayFi 赛道的进展。

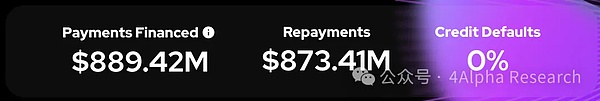

Huma

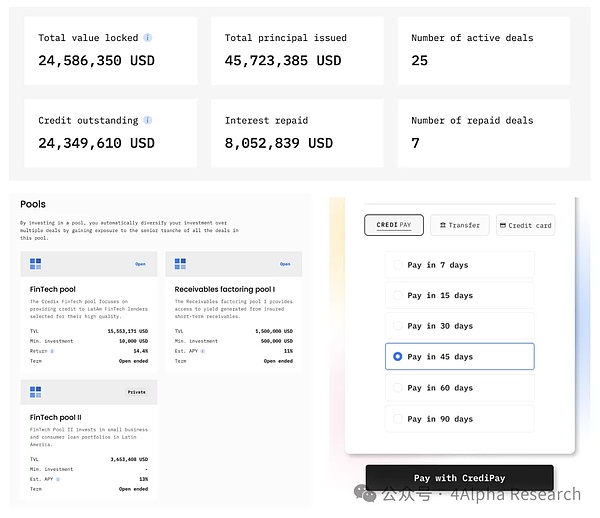

Huma 是目前最热门的 PayFi 概念协议之一,截止2024 年 8 月 16 日,平台已经提供了接近 $8.9 亿支付融资,并且违约率是 0%。

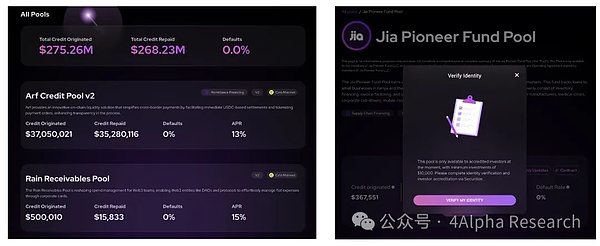

Huma 目前有 V1 和 V2 两个版本,V1 是一个面向企业和个人的借贷协议,允许用户以未来的收入(RWA)作为抵押进行借贷的协议;Huma V2 则在 V1 的基础上,加上了应收账款承购的功能。

在 Huma 上,目前有多个针对不同目的、和不同合作方合作的池子,但 Huma 仍离区块链愿景所期待的去中心化的、无门槛、不受身份所限制的金融产品有一定距离。作者在尝试从 Huma 借出资金或为 Huma 提供资金的过程中,就发现会遇到找不到入口、需要 KYC、有一定使用门槛等阻碍,令人望而却步。

Arf

Arf 是一个跨境支付网络项目,其为持牌的金融机构提供无担保、短期的、基于 USDC 的营运资金信贷额度,来让这些机构无需额外抵押品或把资金存入预付款账户就能顺畅地进行跨境支付。

举例来说,假设 Arf 的欧洲客户希望向非洲的合作伙伴汇款,客户只需要将资金汇入 Arf 的本地银行账户,Arf 就会为非洲的合作货币将 USDC 兑换成当地的法定货币,为其进行当日结算。在交易完成后,Arf 的客户则能通过 Wire、SWIFT 等方式将资金存入 Arf 的账户,Arf 会立即将这些存款转换成 USDC 以确保资金随时可用。

Arf 曾于 2022 年完成一轮 1300 万美元的种子轮融资,目前为止 Arf 的服务仍然是针对企业,要成为其客户需要填写申请表。就在今年 4 月,Arf 宣布和 Huma 进行合并,而目前 Huma 平台上接近 9 亿的支付融资,有 70% 来自于 Arf,二者结合或许可以充分发挥 Arf 的流动性优势和 Huma 的平台优势。

Credix Finance

Credix 也是一个 Solana 生态的 B2B 信贷协议,它的产品逻辑和 Huma 非常类似,在 Credix 平台上有针对特定类型的投资池,经过 KYC 认证的机构投资者可以通过为池子加入流动性的方式提供信贷。目前 Credix 的服务主要集中在拉美,如应收账款保理等。

相比 Huma,Credix 对投资者的要求会更高,支持的业务范围也更窄。因此 Credix 目前为止放贷的金额也相对 Huma 和 Arf 较少。除此之外,Credix 还推出了一个名为 CrediPay 的功能,即面向企业的「Buy Now Pay Later」服务。

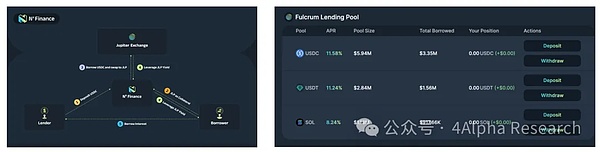

NX Finance

最后要介绍的是 NX Finance,NX 是是 Solana 上的收益层协议,为用户提供 Solana 生态内生息资产的杠杆或积分 Farming 的策略,对应的两类型策略在 NX Finance 上分别叫做支点策略(Fulcram strategy)和黄金开采策略(Gold mining strategy),目前 NX Finance 仍然在相对早期的阶段,平台 TVL 在 14M 左右。

支点策略:该策略允许用户为优质生息资产加杠杆(目前支持 JLP),贷款人通过存入 USDC 获得借款人付的利率收益;借款人则需要抵押策略支持的优质资产(JLP)来进行借款,同时,NX Finance 会将借款的部分用于购买 JLP 来提高 JLP 的持仓,也就是说,借款人得到的并非 USDC,而是 JLP 经过杠杆后的收益回报。

严格来说,NX Finance 和上述项目都不同,并不是一个 PayFi 项目,它更像一个 Crypto Native 的借贷协议;但是从一个更广义的角度来说,借贷协议本身就是对货币的时间价值的充分利用,也是要达成 Buy Now Pay Never 必不可少的一环,最终衡量一个项目是否是 PayFi 的,取决于其提供的服务最终是否会涉及客户真实的生产和消费需求,而不是一个单纯为了钱生钱的金融杠杆,而要链接并整合这些真实的链下需求需要项目方做大量的工作,如申请牌照等。

总结

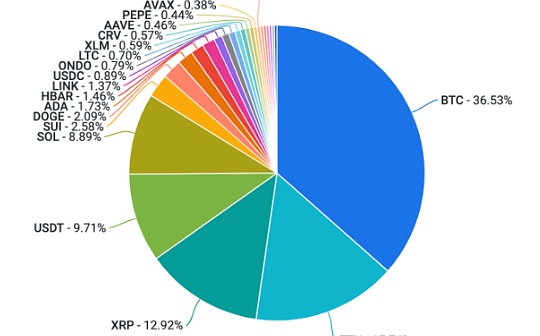

整体来说,PayFi 仍然处于极其早期的阶段,许多自称是 PayFi 的项目都还没有上线,但目前来看,PayFi 是属于 RWA 赛道的一种细分方向,目前主要仍然是围绕针对 Web2 的应收账款保理和跨境支付两个需求在迭代。

此外,对于愿景中的「开放」,PayFi 更是有一定距离,因为大部分产品上线的项目都仍然有严格的 KYC 和用户地域限制;但即便如此,我们也看见一些 PayFi 项目,如 Huma 等,已经有了一定的数据积累表明其产品需求的存在,作为一个离链上用户和交易所用户都很远的赛道,PayFi 能否围绕货币的时间价值以及货币的其他属性去创造更多创新产品,甚至容纳更多实物资产类别,改善实物资产流动性等,这些问题都值得投资者长期的关注。

Reference

https://x.com/gizmothegizzer/status/1815787976225419745

https://blog.huma.finance/payfi-the-new-frontier-of-rwa

https://medium.com/hashkey-capital-insights/rwa-tokenized-credit-pt-1-market-opportunities-for-on-chain-private-credit-trade-finance-381076772e6d

本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。不为任何虚拟货币、数字藏品相关的发行、交易与融资等提供交易入口、指引、发行渠道引导等。

4Alpha Research内容未经许可,禁止进行转载、复制等,违者将追究法律责任。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

特朗普推翻美国国税局规则对加密领域的影响有多大?

特朗普推翻美国国税局规则对加密领域的影响有多大?Block unicorn

美元铸币税终结 稳定币超级周期

美元铸币税终结 稳定币超级周期佐爷歪脖山

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部