104%关税核弹引爆贸易战、市场恐慌性下跌、美联储闭门密谈是要救市?

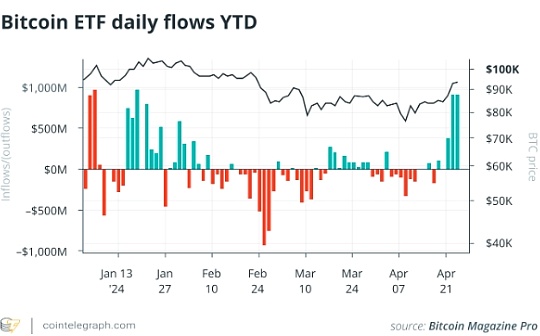

2025年4月8日,全球金融市场因美中贸易战升级而剧烈动荡。美宣布,因中未在周二中午前撤销34%反制关税,将从4月9日起对中国商品加征50%附加关税,使总关税升至104%。这一举措被视为经济脱钩的信号,市场早盘的乐观情绪迅速崩塌,比特币(BTC)昨日冲高至81243 USDT后回落至76413 USDT。与此同时,美联储将于4月7日召开闭门会议,引发猜测:他们是否在筹备紧急降息以应对潜在危机?

104%关税落地:贸易战进入“核战”模式

川普对华关税政策步步加码:2月起征收10%,3月追加10%,上周加征34%,如今再加50%,总计104%。如此高的关税意味着双方可能彻底停止贸易往来。

中回应:“贸易战没有赢家,保护主义只会拖垮全球经济。中方不挑衅,但绝不退缩,将采取一切必要措施捍卫权益。”这一强硬表态显示双方已无妥协余地。若贸易战全面爆发,全球供应链将面临重创,经济衰退风险陡增。

市场反应迅猛。美股周二早盘因谈判希望上涨,但白宫确认高关税即刻生效后,三大指数尾盘跳水。道指收跌0.84%至37645.59点,标普500跌1.57%至4982.77点,纳指跌2.15%至15267.91点。苹果股价因供应链风险尾盘跌5%。比特币昨日冲高后回落至76413 USDT,跌幅约6%,凸显避险情绪升温。

市场承压:美债抛售、基差交易风险与衰退信号齐鸣

关税升级加剧了金融市场的不稳定性。美债市场首当其冲,周二美国财政部58亿美元三年期国债拍卖遇冷,交易商认购比例达20.7%,创2023年12月以来最高。10年期美债收益率升至4.3%,两日累计上涨近30个基点。拍卖疲软可能加剧外国投资者撤离美债的担忧。

对冲基金的去杠杆化进一步推高风险。美债已失去避险吸引力,市场正全面抛售。自2022年美联储缩表以来,对冲基金通过基差交易成为美债主要买家,规模约1万亿美元,杠杆率高达50至100倍。这种策略依赖低波动率,一旦市场动荡加剧,平仓潮将不可避免。

周二30年期掉期利率与国债利差的异常波动,正是这一风险的体现。这让人想起2020年3月基差交易崩盘时的情景,高质量资产被抛售,可能预示系统性风险临近。

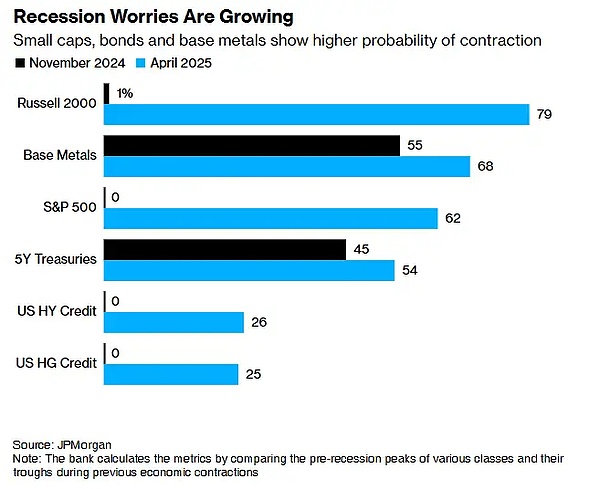

与此同时,衰退信号愈发刺耳。4月9日,摩根大通发布报告称,与美国经济密切相关的股票已消化近80%的经济衰退概率。其基于市场的衰退指标显示,罗素2000指数在近期抛售中首当其冲,反映出的衰退可能性高达79%。标普500指数对应的概率为62%,基本金属为68%,5年期美债为54%。

相比之下,投资级信用市场显得异常乐观,消化的衰退概率仅为25%,而去年11月这一数字还是零。摩根大通分析指出,尽管资金压力可能加剧,信用产品投资者的信心尚未动摇,但股票与大宗商品市场的悲观情绪已接近临界点。若关税冲击进一步削弱企业盈利,衰退预期可能迅速变为现实。

大宗商品市场同样承压。彭博大宗商品指数日内暴跌,WTI原油跌破60美元,黄金反弹失败,显示衰退预期占据主导。若流动性危机重演,类似2020年的市场失灵或将再现。

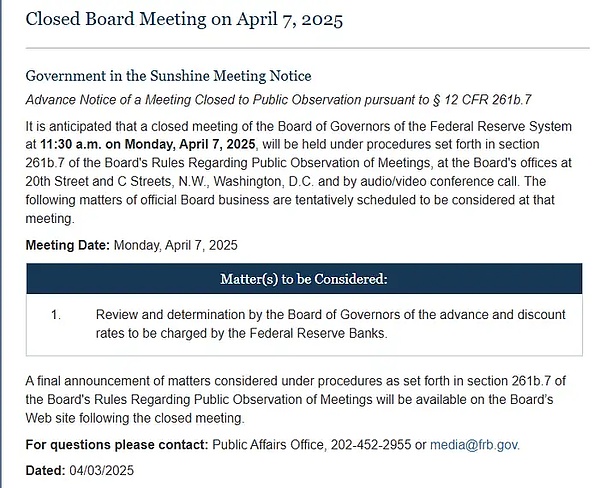

美联储闭门会议

美联储于4月7日召开闭门会议,主题为“审查预付款利率和贴现利率”,其时机引发市场猜测:是否在为关税冲击筹备对策?隔夜利率互换市场显示,投资者预期年内降息125个基点,下周紧急降息概率达40%。

当前政策已足够宽松,无需因短期波动仓促行动。关税对通胀的影响尚不明朗,需视实施方式而定,这一立场与市场期待形成反差。美联储闭门会议通常在经济面临重大不确定性时召开,其历史案例为当前局势提供了重要参考。

104%对华关税的生效标志着贸易战新阶段,全球市场正面临严峻考验。美股反弹受挫,美债抛售与基差交易风险暴露了金融体系的脆弱性,摩根大通的衰退指标则敲响警钟,比特币的波动反映投资者信心动摇。美联储闭门会议的结果将成为关键变量:是暗中救市,还是静待风暴过去?历史表明,危机时刻的果断行动往往能扭转局面,但当前的不确定性远超以往。

投资者需密切关注流动性指标和美联储动向。市场正处于极端不安的状态,任何变数都可能引发巨震。

今日恐慌指数为18,依旧是极度恐慌。

早间大饼最低触及74620,以太最低1385也是再次创下新低。昨天夜里川宣布要收104%的额外关税,于4月9日生效。其实就是在等着东大去谈判,但是东大太硬了就是硬钢,现在川是属于骑虎难下了,没有台阶了,美股一崩,整个金融市场都要崩,重新来一次大洗牌,7.5的大饼是不是底现在很模糊,短线等情况明朗了再去选择进场吧,对于长线来说,性价比极高的位置是完全可以进一部分仓位的。

声明:金色财经登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

解读美国SEC眼中的合规稳定币长啥样

解读美国SEC眼中的合规稳定币长啥样刘红林律师

比特币序章 吞噬传统金融

比特币序章 吞噬传统金融链捕手

山寨币 ETF 能避免以太坊 ETF 的命运吗?

山寨币 ETF 能避免以太坊 ETF 的命运吗?Block unicorn

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部